Hausbau oder Kauf: Was ist besser?

Bauen oder kaufen – die Antwort hängt zum einen natürlich von persönlichen Ansprüchen und finanziellen Möglichkeiten ab. Vor jeder weiteren Überlegung steht jedoch eins: die Marktlage am gewünschten Standort. Das jeweilige Immobilienangebot vor Ort schränkt die Wahl meist ein. Doch daneben spielen noch weitere Faktoren eine Rolle. Eine Bestandsimmobilie ist oft günstiger als ein Neubau. Ein Neubau kostet außerdem Zeit und Nerven, dafür haben Sie die volle Gestaltungsfreiheit. Nur geringe Unterschiede gibt es in der Immobilienfinanzierung. Kurzum: Ob Haus bauen oder kaufen – beides hat Vor- und Nachteile. In diesem Artikel beleuchten wir die entscheidenden Faktoren.

Effektiver Jahreszins p.a.:3,30 %

Fester Sollzins p.a.:3,23 %

Anfängliche Tilgung p.a.:2,00 %

Beleihungsauslauf:63,00 %

Immobilienwert:480.000,00 €

Nettodarlehnsbetrag:300.000,00 €

Zinskosten:88.029,46 €

Monatliche Rate:1.325,00 €

Restschuld:229.029,46 €

Gesamtlaufzeit:29 Jahre und 7 Monate

Anzahl der Raten:355

Gesamtbetrag:470.206,38 €

Effektiver Jahreszins p.a.:3,33 %

Fester Sollzins p.a.:3,26 %

Anfängliche Tilgung p.a.:2,00 %

Beleihungsauslauf:63,00 %

Immobilienwert:480.000,00 €

Nettodarlehnsbetrag:300.000,00 €

Zinskosten:88.818,24 €

Monatliche Rate:1.332,50 €

Restschuld:228.918,24 €

Gesamtlaufzeit:29 Jahre und 6 Monate

Anzahl der Raten:354

Gesamtbetrag:471.327,79 €

Effektiver Jahreszins p.a.:3,63 %

Fester Sollzins p.a.:3,55 %

Anfängliche Tilgung p.a.:2,00 %

Beleihungsauslauf:63,00 %

Immobilienwert:480.000,00 €

Nettodarlehnsbetrag:300.000,00 €

Zinskosten:96.693,70 €

Monatliche Rate:1.407,50 €

Restschuld:227.793,70 €

Gesamtlaufzeit:28 Jahre und 7 Monate

Anzahl der Raten:343

Gesamtbetrag:482.285,53 €

Effektiver Jahreszins p.a.:3,97 %

Fester Sollzins p.a.:3,87 %

Anfängliche Tilgung p.a.:2,00 %

Beleihungsauslauf:63,00 %

Immobilienwert:480.000,00 €

Nettodarlehnsbetrag:300.000,00 €

Zinskosten:105.591,47 €

Monatliche Rate:1.492,50 €

Restschuld:226.491,47 €

Gesamtlaufzeit:27 Jahre und 8 Monate

Anzahl der Raten:332

Gesamtbetrag:494.175,53 €

Unsere beliebtesten Ratgeber

Der Kostenfaktor: Was ist günstiger – Haus bauen oder kaufen?

Selber bauen oder kaufen - das ist immer auch eine Frage des zur Verfügung stehenden Budgets. Im Folgenden zeigen wir Ihnen, mit welchen Kosten Sie beim Hausbau oder beim Kauf rechnen müssen.

Wie hoch sind die Kosten beim Hausbau?

In vielen Fällen ist es billiger ein Haus zu kaufen als eine vergleichbare Immobilie selbst zu bauen. Ein Grund dafür ist, dass sich Hausbaukosten nur schwer pauschal schätzen lassen. Denn je nachdem, wo Sie bauen und wie hoch dabei Ihre Ansprüche sind, schwankt der Preis erheblich. Die Höhe der Kosten eines Hausbaus hängt unter anderem von folgenden Faktoren ab:

- der Lage und Größe des Grundstücks

- der Qualität der Baumaterialien

- der Ausstattung der Inneneinrichtung

- der Größe des Gebäudes.

Um Ihnen einen ungefähren Anhaltspunkt zu geben, haben wir ein Beispiel mit in Deutschland üblichen Durchschnittswerten. Für ein Massivhaus mit einer Wohnfläche von 150 qm und einer Grundstücksfläche von 850 qm werden Sie im bundesweiten Durchschnitt auf rund 620.000 € kommen.

Das sind die durchschnittlichen Baukosten für ein Massivhaus mit 150 qm Wohnfläche

| Kostenpunkt | Baukosten Durchschnitt pro qm | Gesamtkosten für 150 qm |

|---|---|---|

| Rohbau und Ausbauohne Keller, Balkon, Terrasse | 2.180 € | 327.000 € |

| Grundstück | 250 € | 212.500 € |

| Baunebenkosten | ca. 15% der Baukosten | 81.000 € |

| Gesamt | 620.500€ |

Quelle: Statistisches Bundesamt, Stand: 2023

Infolge der Corona-Pandemie und des Ukraine-Krieges kommt es seit 2021 zu Lieferengpässen, Materialknappheit und steigenden Energiepreisen. Eine Entwicklung, die sich auch auf Baustellen auswirkt. Nach Angaben des Statistischen Bundesamtes verteuerten sich fast alle Baustoffe wie Stahl, Stahlerzeugnisse oder Glas. Außerdem macht sich auch auf Baustellen der Fachkräftemangel bemerkbar, was an vielen Orten zu Verzögerungen führt.

Teuer am Hausbau ist vor allem das Grundstück!

Das Grundstück allein macht im Schnitt rund 40 % der Hausbaukosten aus. Das ist aber nur ein Durchschnittswert, der reale Preis kann je nach Region sehr unterschiedlich ausfallen. Ein Quadratmeter Baugrund kostet in München je nach Lage mehr als 2.500 €. Ein Quadratmeter in ländlichen Regionen in Thüringen dagegen unter 200 €.

Wie viel kostet eine Bestandsimmobilie?

Um ein Eigenheim zu erwerben, müssen Sie kein Haus bauen. Sie können es auf dem Immobilienmarkt auch „gebraucht“ kaufen. Wie viel Sie dafür ausgeben müssen, ist nur schwer pauschal zu beziffern. Laut Immobilien-Preisspiegel von der LBS kostet ein Reiheneigenheim mit 100 qm in mittlerer bis guter Lage und ortsüblichem Grundstück

- in der beliebten Boom-Stadt München (Bayern) ca. 1.300.000 €

- und in Chemnitz (Sachsen) 280.000 €.

Der Immobilienpreis variiert grundsätzlich abhängig von individuellen Faktoren wie:

- der Immobilienlage

- der Immobilienart (Einfamilienhaus, Doppelhaushälfte,…)

- dem baulichen Zustand (Baujahr, Renovierungsstand,…)

- der Ausstattung des Gebäudes (Grundriss, Küche, Balkon, Kamin,…)

- und der Ausstattung der Außenanlage (Garten, Garage/Carport, Pool,…)

Was kostet es ein Haus zu sanieren?

Sie können Bestandsimmobilien oft sehr günstig erstehen, wenn der bauliche Zustand den Preis drückt. Sanierungsbedürftige Häuser sind billiger als sehr gut gepflegte. Ob sich so ein Schnäppchen für Sie lohnt, kommt aber immer auf den konkreten Sanierungsrückstand an, denn die Kosten zur Behebung müssen Sie auf jeden Fall von Anfang an zum Kaufpreis rechnen. Ausführliche Informationen erhalten Sie in unserem Ratgeber "Altes Haus sanieren".

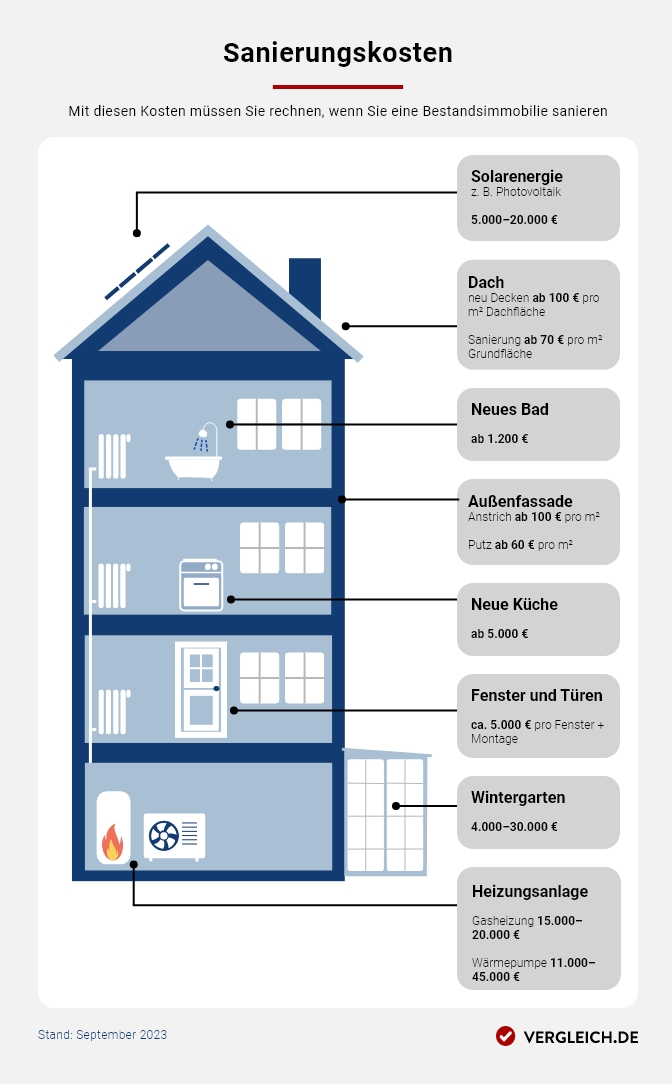

Mit diesen Kosten müssen Sie rechnen, wenn Sie eine Bestandsimmobilie sanieren

Sanierungsmaßnahme Kosten Solarenergie, z. B. Photovoltaik 5.000-20.000 € Dach neu decken ab 100 € pro qm Dachfläche Dach sanieren ab 70 € pro qm Grundfläche Neues Bad ab 1.200 € Außenfassade Anstrich ab 100 € pro qm Außenfassade Putz ab 60 € pro qm Neue Küche ab 5.000 € Fenster und Türen ca. 5.000 € pro Fenster + Montage Wintergarten 4.000-30.000 € Gasheizung 15.000-20.000 € Wärmepumpe 11.000-45.000 € Stand: September 2023

Fazit: Bauen oder kaufen – Letzteres ist meistens billiger!

Legen Sie vergleichbare Häuser zugrunde (Größe, Lage, Ausstattung) so ist selber bauen (oder bauen lassen) im Regelfall teurer als kaufen.

Zu den Risiken des Hausbaus zählt außerdem, dass Sie die Kosten selten ganz genau kalkulieren können. Auf jeder Baustelle kann es zu teuren Verzögerungen kommen. Wenn dann die Finanzierung noch termingebunden ist, ist der geplante Kostenrahmen dahin. Der Kaufpreis einer Bestandsimmobilie ist dagegen von vornherein klar. Einzelne Sanierungsmaßnahmen können Sie auch noch nach dem Einzug erledigen.

Faktor Nebenkosten: Das kommt beim Kauf oder Neubau an Kosten dazu

Ob Bestandsimmobilie oder Neubau: Zum Kauf- oder Baupreis kommen immer noch diverse Nebenkosten dazu, die Sie von Anfang an mit einpreisen müssen. Welche das sind, führen wir für Sie im Folgenden genauer auf.

Das sind die Nebenkosten beim Neubau

Die Baunebenkosten machen in der Regel rund 15–20 % der Gesamtkosten aus und setzen sich unter anderem aus folgenden Posten zusammen:

- Grunderwerbssteuer

- Notar- und Grundbuchkosten

- Gebühren für Baugenehmigung

- verschiedene Versicherungen für Bauherren

- evtl. Ausgaben für Bodengutachten

- evtl. Maklerprovision für das Grundstück

Im oben genannten Beispiel des Einfamilienhauses zu 590.000 € sind Baunebenkosten von ca. 77.000 € enthalten.

Das sind die Nebenkosten beim Hauskauf

Die Nebenkosten beim Hauskauf betragen in der Regel 10–20 % des Kaufpreises. Einige Positionen sind dieselben wie beim Hausbau, andere kommen zusätzlich dazu:

- Grunderwerbssteuer

- Notarkosten für Übertrag sowohl des Grundstücks als auch des Gebäudes

- Grundbuchkosten

- evtl. Maklerprovision

- evtl. Modernisierungskosten

Angenommen Sie kaufen ein Einfamilienhaus zum Preis von 300.000 €, dann sollten Sie Nebenkosten in Höhe von 30.000–60.000 € einrechnen.

Wenn Sie für Ihr Eigenheim eine Finanzierung bei der Bank aufnehmen wollen, sollten Sie die Nebenkosten – egal ob für Hausbau oder Kauf – nach Möglichkeit aus eigenen Mitteln aufbringen. Nur wenige Banken wollen dafür Kapital geben, denn das Geld für die Nebenkosten ist in jedem Fall weg, ohne Gegenwert für die Bank und damit ohne Sicherheit.

Der Zeitfaktor: Neubau oder kaufen – was dauert länger?

Ein Hauskauf lässt sich in vielen Fällen schneller realisieren als der Neubau einer Immobilie. Die Frage „Bauen oder Kaufen“ kann auch eine Terminfrage werden: Vielleicht bekommen Sie Nachwuchs und wollen den Umzugsstress noch vor der Geburt bewältigen. Oder Sie ziehen wegen eines neuen Jobs in eine andere Stadt und wollen gleich loswohnen ohne zuvor monatelang in Hotels zu nächtigen.

Selber bauen ist dann weniger ratsam. Denn bis ein Haus bezugsfertig ist, kann es gut und gerne eineinhalb bis zwei Jahre dauern. Vor allem ein vom Architekten individuell geplantes Haus braucht Zeit. Schneller geht es mit einem Fertighaus. Aber vor Verzögerungen auf der Baustelle sind Sie auch damit nicht 100 % gefeit.

Dieses Risiko haben Sie beim Hauskauf nicht. Sie können in der Regel sofort einziehen. Sogar notwendige Sanierungen können meist in Ruhe danach erledigt werden. Allerdings braucht auch die Suche nach einer passenden Immobilie Zeit und es gehört auch eine Portion Glück dazu, die Traumimmobilie zu finden.

Faktor Gestaltungsfreiheit beim Hausbau: Wie groß soll mein Einfluss sein?

Selber ein Haus zu bauen oder bauen zu lassen hat gegenüber Kaufen einen unbestreitbaren Vorteil: Sie selbst können den Grundriss bestimmen, entscheiden, ob es eine Wäscheschleuse vom Bad in den Waschkeller oder einen offenen Kamin braucht und aus welchem Material die Fensterrahmen sein sollen. Wenn Ihr Traumhaus schon Gestalt vor dem inneren Auge angenommen hat, werden Sie mit einer Bestandsimmobilie vielleicht nicht oder weniger glücklich als mit einem Neubau.

Ein bestehendes Haus können Sie nur kaufen wie Sie es vorfinden. Die Möglichkeiten das Haus im Nachhinein ganz anders zu gestalten sind limitiert. Dafür atmen alte Häuser Geschichte und es hat auch seinen Reiz, ihnen neues, eigenes Leben einzuhauchen.

Fragen Sie bei der Hausbesichtigung nach einem Grundriss mit eingezeichneten tragenden Wänden. Alle nichttragenden Wände können Sie theoretisch ausbauen oder versetzen. So können Sie das Haus später immer noch Ihren Bedürfnissen entsprechend anpassen und formen.

Faktor Energieeffizienz: Ist energetisch eine Bestandsimmobilie oder ein Neubau besser?

Hier gibt es nichts zu beschönigen: Ein Neubau ist meist technisch auf der Höhe der Zeit. Neubauten lassen sich heutzutage energetisch auch so weit optimieren, dass Sie von Anfang an Heiz-, Strom- und Wasserkosten sparen und so auch die laufenden Wohnkosten mindern, zum Beispiel durch:

- effiziente Heizungsanlagen

- Wärmedämmung von Wänden, Decken, Dach und Keller

- energieeffiziente Fenster und Außentüren

Bestandsimmobilien können da nicht mithalten. Sind die Fenster undicht oder zieht es durchs Dach und lässt sich die alte Gastherme nicht mehr richtig regulieren, zahlen Sie nicht nur im laufenden Betrieb drauf, sondern irgendwann kommen auch noch die Modernisierungskosten dazu. Ob Hausbau oder Kauf – die gute Nachricht ist: Der Staat greift Ihnen in Sachen Energieeffizienz unter die Arme. So bietet die Kreditanstalt für Wiederaufbau spezielle KfW-Förderungen sowohl für den Hausbau oder Kauf als auch für spätere Sanierungsmaßnahmen.

Faktor Gartenanlage: Vor- und Nachteile eines bestehenden Gartens beim Hauskauf

Bauen Sie neu, müssen Sie für die Erstgestaltung der Außenanlagen einiges zur Seite legen. Als Faustregel für freistehende Wohnhäuser gelten 12–18 % der Bausumme. Bei unserem Beispielhaus mit Kosten in Höhe von 590.000 € wären das noch einmal rund 88.000 € für das Gesamtpaket mit Aufschüttung von Muttererde, Baumpflanzungen, Beete, Hecken, Carport, Terrasse und Gartenzaun.

Bei einem bestehenden Haus ist der Garten schon im Kaufpreis inbegriffen. Doch wird eine Immobilie mit Garten verkauft, kann dieser sehr gepflegt oder verwildert sein. Nicht immer entspricht der vorhandene Garten dann Ihren Bedürfnissen. Auch die Umgestaltung eines solchen Gartens kostet Geld, selbst wenn Sie keine Gartenbaufirma beauftragen!

Der Stressfaktor: Selber bauen kostet Nerven!

Eine Baustelle ist eine anhaltende Belastung für Sie und alle Beteiligten. Es herrscht immer Zeitdruck. Oft gehen Tagesziele schief. Ständig müssen Sie Entscheidungen treffen, die unwiderruflich scheinen - diese Fliesen oder jene? Parkett oder Dielen? – und das als Laie, der die meisten Bauherren sind. Was auch die Kommunikation mit den Bauprofis vor Ort nicht immer ganz einfach macht. Es soll schon manche Ehe dadurch in die Krise geraten sein. Der Vorteil, der jenen winkt, die den Neubau durchstehen: Sie ziehen ins Haus ihrer Träume.

Wer eine Bestandsimmobilie kauft, spart sich viele Nerven. Das Haus ist fertig, Sie können einziehen und dann in Ruhe alles so anpassen, wie Sie es brauchen. Das Risiko beim Hauskauf ist dafür ein anderes: Nicht alles, was beim Einzug nicht gefällt, kann später mit wenig Aufwand dem eigenen Geschmack angepasst werden.

Haus bauen oder Kaufen: So läuft es mit der Finanzierung

Ob Sie kaufen oder bauen macht in der Finanzierung wenig Unterschied. Sowohl beim Hauskauf als auch bei einer Baufinanzierung vergeben Banken in der Regel ein Annuitätendarlehen, das Sie Monat für Monat in zuvor vereinbarten Raten zuzüglich Zinsen zurückzahlen, gegebenenfalls mit einer Anschlussfinanzierung. Für diesen Ablauf ist es unerheblich, ob Sie Ihr Projekt mit oder ohne Eigenkapital finanzieren wollen.

Beim Hauskauf nimmt die Bank im Vorfeld eine Immobilienbewertung vor. Dabei ermittelt sie nach internen Formeln den Verkehrswert des Hauses zuzüglich Risikoabschlägen, wovon letztlich die Höhe des Darlehens abhängt. Wichtig zu wissen ist für Sie, dass Banken älteren Immobilien in der Regel weniger hohe Darlehen gewähren als neueren in gleicher Lage.

Während Sie beim Hauskauf das Darlehen im Ganzen ausbezahlt bekommen, können Sie beim Hausbau das Geld jeweils nur nach Abschluss des nächsten Baufortschritts gegen Vorlage der Rechnungen abrufen. Ein solider Kostenplan mit gut kalkulierten Auszahlungsintervallen ist daher unabdingbar. Diesen einzuhalten ist vor allem angezeigt, wenn Ihre Bank das Darlehen nur für einen begrenzten Zeitraum beitragsfrei zur Verfügung stellt. Überschreiten Sie den Zeitraum, der meist irgendwo zwischen 3 und 18 Monaten liegt, kommen oftmals Zinsaufschläge dazu.