20.000 € investieren: Warum sollte ich mein Geld bei Inflation anlegen?

Möchten Sie im Jahr 2025 20.000 € anlegen, sollten Sie darauf achten, dass Sie Ihr Vermögen so investieren, dass es nicht von der Inflation vernichtet wird. Die folgende Tabelle zeigt, wie Ihr Geld von einer Inflationsrate von 5,9 %, wie sie für das Gesamtjahr 2023 errechnet wurde, entwertet wird. Nach 10 Jahren sind 20.000 € auf einem nicht verzinsten Konto nur noch gut die Hälfte wert.

Geldentwertung durch Inflation im Jahr 2023

Ursprungsbetrag | 20.000 € |

|---|---|

Inflation | 5,9 % |

Kaufkraft nach 1 Jahr | 18.886 € |

Kaufkraft nach 3 Jahren | 16.840 € |

Kaufkraft nach 5 Jahren | 15.016 € |

Kaufkraft nach 10 Jahren | 11.274 € |

2024 betrug die Inflation nur noch 2,2 %. Der Grundsatz, dass die Inflation Ihre Ersparnisse verringert, gilt aber trotzdem. Im Folgenden geben wir Ihnen Tipps, mit welchen Geldanlagen Sie die Reduzierung Ihres Vermögens stoppen können und 20.000 € sinnvoll anlegen.

Fragen Sie sich: Wie viel Zinsen bekomme ich für 20.000 €? In der folgenden Tabelle sehen Sie die Erträge von sicheren Geldanlagen wie Tagesgeld und Festgeld sowie die durchschnittliche Rendite bei einer gewinnorientierten Anlagemöglichkeit wie einem MSCI-World-ETF. Die letzte monatliche Inflationsrate haben wir eingerechnet.

Realrendite verschiedener Arten der Geldanlage

| Anlageform | Rendite | Inflationsrate | Realrendite |

|---|---|---|---|

Tagesgeld | 3,20 % (garantierter Beispielszins) | 2,3 % | 0,9 % |

Festgeld | 2,87 % (garantierter Beispielszins) | 2,3 % | 0,57 % |

MSCI-World-ETF | 8 % (ca. durchschnittl. jährl. Rendite seit 1970) | 2,3 % | 5,7 % |

Stand: 02.01.2026; MSCI-World-Durchschnittsrendite inkl. Netto-Dividenden und in DM/Euro.

Ein MSCI-World-ETF erzielte seit 1975 eine durchschnittlichen Rendite von 8 % pro Jahr. Damit schlagen Sie in den allermeisten Fällen auch eine hohe Inflation und erwirtschaften im Schnitt einen deutlichen Gewinn. Wenn Sie Ihr Geld in Tages- und Festgeld anlegen, dämpfen Sie die Entwertung Ihres Geldes immerhin oder erzielen, wie in unserem Beispiel, eine kleine Rendite.

Schritt für Schritt 20.000 € anlegen

20.000 € sind eine zu hohe Summe, um sie blind auf einem niedrig verzinsten Konto aufzubewahren. Gleichzeitig ist der Betrag zu gering, als dass man ihn auf 10 verschiedene Geldanlagen verteilen müsste, um eine maximale Diversifizierung zu erreichen. Wenige ausgesuchte Anlageformen sollten reichen.

Fragen Sie sich: Wie lege ich 20.000 € am besten an, um optimale Resultate zu erzielen? Die Antwort: Es kommt darauf an, dass Sie Ihre Entscheidungen für die Investments an Ihre persönliche Situation anpassen. Wie Sie Ihre 20.000 € investieren sollten, hängt davon ab, wie der Rest Ihrer Finanzen aussieht und welche Ziele Sie verfolgen.

Im Folgenden legen wir Schritt für Schritt dar, wie Sie am besten vorgehen, wenn Sie 20.000 € anlegen.

Schritt 1: Finanzübersicht verschaffen

Bevor Sie Ihre 20.000 € anlegen, sollten Sie sich über Ihre finanzielle Gesamtsituation im Klaren sein. Machen Sie einen Kassensturz und schreiben Sie sich Ihr Vermögen und Ihre Verbindlichkeiten auf.

Schritt 2: Risikobereitschaft und Anlagehorizont bestimmen

Denken Sie darüber nach, welcher Anlegertyp Sie sind und welche Anlagestrategie Sie verfolgen möchten. Wie sicherheitsbetont oder gewinnorientiert wollen Sie Ihr Geld investieren? Möchten Sie 20.000 € sicher anlegen oder geht es Ihnen um die Chance auf eine maximale Rendite? Und wie lange können Sie auf die 20.000 € verzichten, wann brauchen Sie voraussichtlich das Geld? Geht es um einen Grundstock für Ihre Altersvorsorge oder wollen Sie für das Geld z. B. in 2 Jahren in Urlaub fahren?

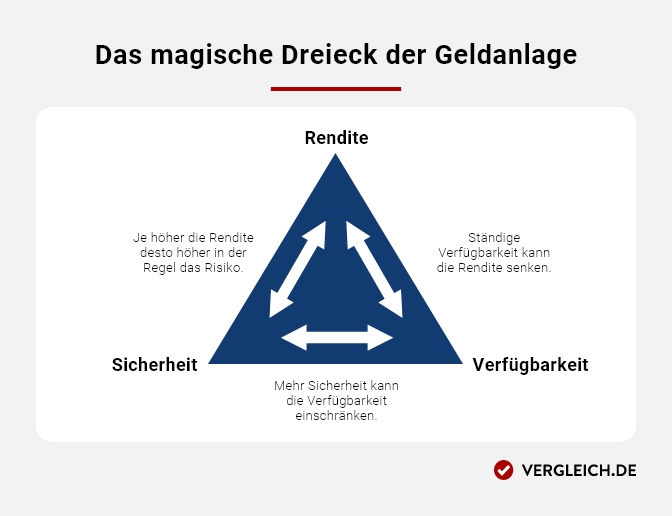

Sie ahnen es: Die drei Geldanlage-Ziele Verfügbarkeit, Rendite und Sicherheit stehen in Konflikt miteinander. Das magische Dreieck verdeutlicht diese 3 Faktoren und setzt sie in Beziehung zueinander.

Unter der Überschrift „Das magische Dreieck der Geldanlage“ zeigt diese Grafik ein Dreieck, dessen drei Spitzen jeweils beschriftet sind. Links unten steht das Wort „Sicherheit“, oben „Rendite“ und rechts unten „Verfügbarkeit“. Diese 3 Ziele der Geldanlage stehen in einem Spannungsfeld zueinander. Je höher die Rendite ausfällt, desto höher ist in der Regel auch das Risiko. Ständige Verfügbarkeit kann die Rendite senken. Ein Mehr an Sicherheit kann die Verfügbarkeit einschränken.

Es sind immer nur 2 dieser 3 Ziele erreichbar. Aktien versprechen etwa hohe Rendite und Liquidität, bringen aber ein erhöhtes Risiko mit sich. Tagesgeld ist dagegen aufgrund der Einlagensicherung eine sehr sichere Geldanlage. Gleichzeitig ist der Ertrag gering. Bei Festgeld ist z. B. die Verfügbarkeit nicht gegeben.

Schritt 3: Schulden abbauen

Erst wenn Sie mögliche Konsumschulden beglichen haben, sollten Sie Vermögen als Spareinlage oder an der Börse anlegen. Für Dispozinsen, offene Raten oder ausstehende Kredite zahlen Sie in der Regel höhere Zinsen, als Sie für ein Investment als positive Rendite erwarten können.

Anders kann es aussehen, wenn Sie einen Immobilienkredit abzahlen. Falls Sie die Baufinanzierung noch zu sehr günstigen Konditionen abgeschlossen haben, kann es sich lohnen, auch während der Laufzeit schon Geld anderweitig anzulegen. Bei hohen Immobilienzinsen sollten Sie prüfen, ob Sie durch Sondertilgungen Vorteile haben.

Der Notgroschen ist nicht verhandelbar: Für schlechte Zeiten sollten Sie immer mindestens 3–6 Monatsgehälter als Reserve auf einem jederzeit zugänglichen Konto, z. B. einem Tagesgeldkonto, vorhalten. Diesen Liquiditätspuffer brauchen Sie, wenn beispielsweise unerwartete Reparaturausgaben oder Energienachzahlungen in erheblicher Höhe auf Sie zukommen oder Sie arbeitslos oder länger krank werden.

Für ein neues Auto oder einen Immobilienkauf ist es oft wichtig, zu einem bestimmten Zeitpunkt eine höhere Geldsumme verfügbar zu haben. Vielleicht können Sie bereits absehen, für welche größeren Ausgaben Sie in Zukunft Geld benötigen. Notieren Sie, wann Sie welche Summen griffbereit haben wollen.

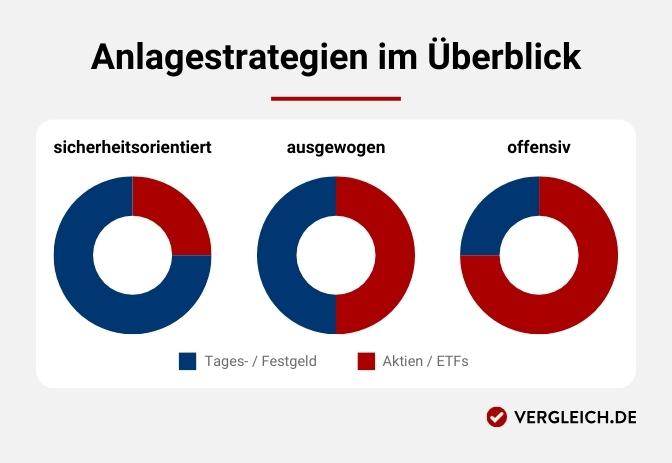

Schritt 6: Wählen Sie Ihren Anlagemix

Suchen Sie sich aus den unten aufgeführten Anlagemöglichkeiten diejenigen aus, die für Ihre Bedürfnisse am besten geeignet sind. Wenn Sie sich fragen: Wie lege ich 20.000 € richtig an, kann die Antwort für ein ausgewogenes Investment z. B. so lauten: eine sichere Geldanlage von der Hälfte in Festgeld und eine renditeorientierte Anlage der anderen Hälfte in ETFs. Je nach Gewinnorientierung kann es sich auch um 5.000 € in Festgeld und 15.000 € in ein ETF-Depot handeln. Bei sehr hohem Sicherheitsbedürfnis teilen Sie Ihr Erspartes vielleicht einfach je zur Hälfte in Tagesgeld und Festgeld auf.

- Anlagestrategien im Überblick

Anlagestrategie Anteil Tages- / Festgeld Anteil Aktien / ETFs sicherheitsorientiert 75 % 25 % ausgewogen 50 % 50 % offensiv 25 % 75 %

Beispiele für Geldanlagen von 20.000 €

Anlagestrategie | Tagesgeld | Festgeld | ETFs |

|---|---|---|---|

sicherheitsorientiert | 10.000 € | 10.000 € | - |

ausgewogen | - | 10.000 € | 10.000 € |

renditeorientiert | - | 5.000 € | 15.000 € |

Möchten Sie risikoreichere und spekulative Anlagen integrieren, könnten Sie beispielsweise auf Fonds und Aktien setzen sowie einen kleineren Teil Ihres Vermögens in Sammlerstücke und Kryptowährungen anlegen.

Beispiel für eine Geldanlage von 20.000 € mit risikoreicheren Anteilen

| Anlageform | Möglichkeit 1 | Möglichkeit 2 |

|---|---|---|

| ETFs/Fonds | 10.000 € | 10.000 € |

| Aktien | 8.000 € | 5.000 € |

| Sammlerstücke | 2.000 € | 3.000 € |

| Kryptowährungen | - | 2.000 € |

Unten stellen wir Ihnen die verschiedenen Anlagemöglichkeiten mit ihren Vor- und Nachteilen genau vor.

Schritt 7: Legen Sie Ihr Geld an

Haben Sie sich einmal entschieden, machen Sie Nägel mit Köpfen: Investieren Sie Ihr Geld. Die attraktivsten Angebote für Ihre ausgewählte Anlageklasse finden Sie in der Regel in unseren Produkt Vergleichen. Nutzen Sie unsere besten Angebote bei den aktuellen Zinsen und profitieren Sie von günstigen Gebühren bei Banken und Brokern.

Überblick über unsere Produkt Vergleiche

Anlageklasse | Vergleich |

|---|---|

Tagesgeld | |

Festgeld | |

Aktien | |

ETFs | |

Robo-Advisor | |

Crowdinvest |

Wie lege ich 20.000 € an? Die Möglichkeiten im Überblick

Wollen Sie 20.000 € anlegen, kommt bereits eine Vielzahl unterschiedlicher Geldanlagen für Sie in Frage. Wir stellen Ihnen hier häufig genutzte Investments für 20.000 € im privaten Bereich vor.

20.000 € als Tagesgeld anlegen

Tagesgeld hat den Vorteil, dass Sie jederzeit auf Ihr Erspartes zugreifen können. Nach den Zinserhöhungen der Europäischen Zentralbank EZB im Jahr 2022 und 2023 gibt es noch attraktive Zinsen. Die günstigsten Angebote finden Sie immer tagesaktuell in unserem Tagesgeld Vergleich. Die gesetzliche Einlagensicherung schützt Einlagen bis zu 100.000 € pro Kunde und Bank. Viele Geldinstitute bieten auch für höhere Summen sicheren Schutz. Wollen Sie Ihre 20.000 € kurzfristig anlegen, machen Sie mit einem Tagesgeldkonto nichts falsch.

Tagesgeld Vergleich

Vorteile von Tagesgeld

- geringer Zeitaufwand

- keine Abschluss- oder Kontoführungsgebühren

- ständige Verfügbarkeit

- flexible Laufzeit

- EU-weiter Schutz durch die gesetzliche Einlagensicherung in Höhe von mindestens 100.000 €

Nachteile von Tagesgeld

- Nach Ablauf des Garantiezeitraums sinken die Tagesgeldzinsen oftmals deutlich.

- Tagesaktuelle Zinssätze verhindern Planbarkeit der Rendite.

- Bei einigen Banken gibt es eine Obergrenze für die Anlagesumme.

20.000 € als Festgeld anlegen

Festgeld wird für einen bestimmten Zeitraum zwischen 3 Monaten und 10 Jahren und mit festem Zinssatz auf einem Festgeldkonto angelegt. Während der Laufzeit können Sie nicht auf Ihr Geld zugreifen. Dafür erhalten Sie oft höhere Zinsen als auf einem Tagesgeldkonto, es sei denn, die Banken rechnen mit einem sinkenden Zinsniveau. Die gesetzliche Einlagensicherung schützt Einlagen bis zu 100.000 € pro Kunde und Bank. Wenn Sie heute schon wissen, wann Sie Ihre 20.000 € benötigen, kann ein Festgeldkonto die richtige Geldanlage für Sie sein.

Vorteile von Festgeld

- in der Regel keine Abschluss- oder Kontoführungsgebühren

- geringer Zeitaufwand

- garantierte und schwankungsfreie Festgeldzinsen

- Planungssicherheit

- EU-weiter Schutz durch die gesetzliche Einlagensicherung

Nachteile von Festgeld

- Während der Laufzeit haben Sie keinen Zugriff auf Ihr Geld.

- konstanter Zinssatz: Sie profitieren nicht von möglicherweise steigenden Zinsen.

20.000 € in Aktien investieren

Eine Aktie ist ein Anteil an einem börsennotierten Unternehmen. Der Aktienkurs schwankt je nach Annahmen im Markt, wie sich das Unternehmen in der Zukunft entwickeln wird. Aktien werden an der Börse gehandelt. Wenn Sie 20.000 € in Aktien anlegen, besteht das Risiko, dass Sie Ihr Geld verlieren. Aber auch hohe Gewinne sind möglich. Für risikobereite Anleger sind Aktien eine klassische Form der Geldanlage.

Vorteile von Aktien

- hohe Gewinne möglich

- zusätzlich zu Kursgewinnen auch Dividendenausschüttungen möglich

- hohe Liquidität: Aktienverkauf jederzeit möglich

Nachteile von Aktien

- Kursschwankungen

- Totalverlust möglich

- zeitintensiv: Beobachten der Branchen-, Geschäfts- und Kursentwicklung notwendig

- Depot nötig

20.000 € in Aktienfonds investieren

Aktienfonds werden von einem Fondsmanager aktiv verwaltet, der den Markt beobachtet und Aktien hinzukauft und verkauft. Je nachdem, wie erfolgreich der Fondsmanager agiert, entwickelt sich die Rendite positiv oder negativ. Eine lange Haltedauer wird empfohlen. Grundsätzlich streuen Sie Ihr Risiko mit einem Fonds breiter als mit Einzelaktien, jedoch schlagen hohe Verwaltungskosten zu Buche. Zudem kaufen Anleger Anteile an Fonds in der Regel über ihre Hausbank. Dort sind die Depotkosten meist deutlich höher als bei Online-Brokern.

Vorteile von Aktienfonds

- breitere Risikostreuung als bei Einzelaktien

- hohe Gewinne möglich

- hohe Liquidität: Fondsverkauf jederzeit möglich

- als Sondervermögen bei Insolvenz der Investmentgesellschaft geschützt

Nachteile von Aktienfonds

- Ausgabeaufschlag von 5 % beim Kauf

- laufende Verwaltungsgebühren von 1,5–2 % Ihres Fondsvermögens

- Kursschwankungen

- Totalverlust möglich

- oft teures Depot nötig

20.000 € in ETFs anlegen

Ein Exchange-Traded Fund oder kurz ETF ist ein Indexfond, der an der Börse gehandelt wird. Mit einer Investition in ETFs legen Sie Ihr Geld in Aktien an, ohne diese direkt zu kaufen. Anders als ein aktiv gemanagter Aktienfonds bildet ein ETF einen Index passiv nach. Je nachdem, welcher das ist, investieren Sie breit gestreut in verschiedene Länder und Branchen.

Ein MSCI-World-ETF umfasst z. B. Aktien von über 1.500 Firmen. Dadurch ist das Risiko gegenüber Einzelaktien deutlich reduziert. Seit 1975 hat ein MSCI-World-ETF eine durchschnittliche jährliche Rendite von 8 % erzielt. Nur wenige aktiv gemanagte Aktienfonds erreichen einen so hohen Gewinn. Wegen der Kursschwankungen sollten Sie, wenn Sie in ETFs investieren, jedoch einen Anlagehorizont von mindestens 15 Jahren haben.

Vorteile von ETFs

- höhere Rendite als auf Spareinlagen erwartbar

- schneller, unkomplizierte Handel über Online-Broker

- auch für kleinere Anlagesummen geeignet

- monatlicher Sparplan möglich

- passiv verwaltet = geringere Gebühren als aktiv gemanagte Aktienfonds

- kein Ausgabeaufschlag beim Kauf

- als Sondervermögen bei Insolvenz des Depotanbieters geschützt

Nachteile von ETFs

- Risiko von Wertverlusten

- Kursschwankungen

- Depot nötig

20.000 € per Robo-Advisor anlegen

Robo-Advisors können Ihnen helfen, wenn Sie 20.000 € anlegen wollen. Bei Robo-Advisors handelt es sich um digitale Anlageberater. Nach einer kurzen Befragung schlägt dieses Tool Ihnen eine passende Anlagestrategie vor und führt diese nach Wunsch auch automatisiert aus. Sie müssen selbst keine Wertpapiere kaufen oder verkaufen. Dies übernimmt das Programm. Für einen Robo-Advisor wird eine Gebühr fällig. Diese ist in der Regel jedoch günstiger als bei einer klassischen Vermögensverwaltung.

Wenn Sie sich in Zukunft wenig mit Ihren Geldanlagen beschäftigen wollen und bereits über Kenntnisse und Erfahrungen verfügen, sodass Sie auf eine individuelle Beratung verzichten wollen, könnte ein Robo-Advisor das Richtige für Sie sein.

Vorteile eines Robo-Advisors

- schnelle Depoteröffnung

- erprobte Anlagestrategien

- geringer Zeitaufwand

- Geldanlage als Sondervermögen geschützt

Nachteile eines Robo-Advisors

- zusätzliche Gebühr

- evtl. Mindestanlagesumme

- kein individuelles Vorgehen möglich

- Risiko von Wertverlust

- Kursschwankungen

20.000 € per Crowdinvest anlegen

20.000 € sind meist zu wenig Geld, um es in eine eigene Immobilie anzulegen. Über Crowdinvesting können Sie trotzdem in Häuser oder Wohnungen investieren. Die Idee: Eine Gruppe von Menschen, die „Crowd“, investiert gemeinsam in Immobilien. In Aussicht gestellt werden hier Renditen von 5–10 % im Jahr bei Vertragslaufzeiten von 1–5 Jahren. Aktuelle Angebote für Crowdinvesting im Bereich Immobilien finden Sie in unserem Crowdinvesting Vergleich.

Vorteile von Crowdinvest

- schnelle Registrierung über spezialisierte Plattformen

- Geldanlage bereits ab kleinen Geldbeträgen möglich

- vergleichsweise hohe Renditen

Nachteile von Crowdinvest

- unsichere Marktaussichten

- Verlustgefahr

- lange Kapitalbindung, während der Ihr Vermögen nicht liquide ist

20.000 € in Gold anlegen

Das Edelmetall Gold gilt immer noch als eine der beständigsten Geldanlagen. Daher legen sich einige Sparer zur Stabilisierung ihres Vermögens Gold in Form von Münzen oder Goldbarren zu. Allerdings schwankt der Wert einer Unze Gold. Auch der Dollarkurs hat einen erheblichen Einfluss auf den Goldpreis.

Vorteile von Gold

- Steuerfreiheit nach 1 Jahr Haltedauer

- Wertbeständigkeit durch Seltenheit

- schneller Verkauf möglich

Nachteile von Gold

- Kursschwankungen

- sichere Lagerung zieht Kosten nach sich (Bankschließfach, Versicherung)

- keine regelmäßigen Zinsen oder Dividenden

20.000 € in Kryptowährungen investieren

Die bekannteste Kryptowährung ist Bitcoin. Dieses digitale Zahlungsmittel wird seit seinem Start 2009 zunehmend als Möglichkeit der Geldanlage genutzt. Das System sieht vor, dass nie mehr als 21 Millionen Bitcoins im Umlauf sind. Dies soll eine Inflation verhindern. Es gibt noch tausende weitere Kryptowährungen und dazugehörige Netzwerke und Projekte, in die Sie heute investieren können, z. B. Ethereum, Solana und Chainlink.

Kryptowährungen gelten als hochriskante Geldanlage, da der Markt weniger reguliert ist als der traditionelle Bankenbereich. In den letzten Jahren kam es zu mehreren spektakulären Pleiten und Hackerangriffen bei Krypto-Börsen und -Marktplätzen, bei denen Millionen Kunden ihr Geld verloren. Zudem kann der Kurs von Bitcoin & Co. in kurzer Zeit abstürzen oder stark steigen. Investieren Sie hier nur Geld, das Sie verlieren können.

Vorteile von Kryptowährungen

- Geldanlage bereits ab kleinen Geldbeträgen

- hohe Renditen möglich

- keine Steuern nach 1 Jahr Haltedauer

Nachteile von Kryptowährungen

- Totalverlustrisiko

- sehr starke Kursschwankungen

- unsichere Aufbewahrung ohne eigenes Hardware Wallet

20.000 € in Sammlerstücke investieren

Unter dem Begriff alternative Geldanlagen versteht man Investments in Kunst, teure Uhren, seltene Oldtimer, wertvollen Whisky oder andere rare Sammlerstücke wie Antiquitäten oder Lego. Hier können Sie hohe Gewinne erzielen, wenn Sie sich exzellent auskennen.

Während Anleger früher oft hohe Beträge zur Verfügung haben mussten, ermöglichen Firmen wie Timeless Investment es heute interessierten Investoren, bereits ab einem Betrag von 50 € mitzumachen. Ihre Anleger kümmern sich nicht selber um Auswahl und optimale Lagerung der Sammlerobjekte, sondern verlassen sich auf die Branchenexpertise des Unternehmens. Dafür zahlen sie beim Kauf Gebühren zwischen 3 und 8 %. Diese Kosten hoffen sie über eine hohe Wertsteigerung mehr als wettzumachen. Eine Rendite ist jedoch nicht garantiert.

Vorteile von Sammlerstücken

- mit dem Hobby Geld verdienen

- Investments schon ab kleinen Geldbeträgen

- hohe Renditen möglich

Nachteile von Sammlerstücken

- Totalverlustrisiko

- hohe Gebühren

- hohe Kosten für sichere und sachgerechte Lagerung (z. B. Schließfach, Versicherung)

Zusammenfassung: Überblick über Ihre Geldanlage-Möglichkeiten

Die folgende Tabelle fasst die oben genannten Anlageformen zusammen und stellt sie hinsichtlich der drei grundlegenden Aspekte Liquidität, Renditeausblick und Sicherheit gegenüber.

Überblick über die Eigenarten der verschiedenen Anlageformen

Geldanlage | Verfügbarkeit | Renditeerwartung | Sicherheit |

|---|---|---|---|

Tagesgeld | hoch | niedrig | hoch |

Festgeld | niedrig | niedrig | hoch |

Aktien | hoch | hoch | niedrig |

Aktienfonds | hoch | mittel | mittel |

ETFs | hoch | mittel | mittel |

Robo-Advisors | hoch | mittel | mittel |

Crowdinvest | niedrig | hoch | niedrig |

Gold | hoch | niedrig | mittel |

Kryptowährungen | hoch | hoch | niedrig |

Sammlerstücke | mittel | mittel | mittel |

Entscheiden Sie sich für die Arten der Geldanlage, die angesichts Ihrer persönlichen Ziele am sinnvollsten sind.

Soll ich mein Geld als Einmalanlage oder in Teilbeträgen investieren?

Sie können 20.000 € entweder als Einmalanlage auf einen Schlag investieren oder in mehrere Tranchen aufteilen. Denkbar sind z. B. vier Geldanlagen à 5.000 €. Bei vielen Arten der Geldanlage, etwa ETFs, Aktien und Tagesgeld, können Sie sogar monatlich Geld anlegen, z. B. über einen Sparplan. Laut wissenschaftlichen Erkenntnissen fahren Anleger an der Börse historisch gesehen meist mit Einmalanlagen besser. Falls die Kurse jedoch kurz nach Ihrem Einstieg abstürzen und sich ein so genannter Bärenmarkt mit länger anhaltenden niedrigen Bewertungen anschließt, wäre eine Investition in mehreren zeitversetzten Schüben im Rückblick besser gewesen.

Denken Sie in Ruhe, aber nicht zu lange über die beiden Möglichkeiten nach und setzen Sie Ihre Entscheidung dann entschlossen um. Wichtig für Ihre Rendite ist vor allem, dass Sie Ihr Geld überhaupt investieren, damit es für Sie arbeiten kann und nicht von der Inflation entwertet wird.

20.000 € anlegen: Die Mischung macht‘s

Bei einer Summe von 20.000 € lohnt es sich, Ihr Vermögen auf mehrere Anlageklassen aufzuteilen. Beispielsweise könnten Sie 5.000 € auf ein Tagesgeldkonto legen, damit Sie den Betrag jederzeit verfügbar haben, aber trotzdem von Zinsen profitieren.

Wenn Sie weitere 5.000 € erst in 5 Jahren benötigen, bietet es sich an, dass Sie diese Summe als Festgeld zu höheren Zinsen anlegen. Die restlichen 10.000 € könnten Sie über ETFs breit gestreut in die Weltwirtschaft investieren, wenn Sie einen langen Anlagehorizont haben. Beim passenden Risikoprofil ist es zudem denkbar, dass Sie einen geringen Teil Ihres Vermögens in Höhe von 1 % oder höchstens 5 % in Gold, Bitcoin oder Sammlerstücke anlegen.