Wie hoch ist die aktuelle Inflationsrate in Deutschland?

Zurzeit ist die Inflation in Deutschland noch etwas zu hoch so hoch. Im Februar 2026 lag die aktuelle Inflationsrate laut dem Statistischen Bundesamt bei 1,9 %. Das bedeutet, dass die durchschnittliche Preisentwicklung der Waren und Dienstleistungen, die private Haushalte in Deutschland für Konsumzwecke kaufen, um 1,9 % höher lag als im Februar 2025.

Die Preisentwicklung misst in Deutschland der Verbraucherpreisindex. Die Veränderung des Verbraucherpreisindexes zum Vorjahresmonat ist die Inflationsrate. Auf diese Weise lässt sich die Teuerungsrate bzw. Inflationsrate berechnen. Die Bundesbank strebt wie die Europäische Zentralbank (EZB) auf mittlere Sicht eine Inflationsrate von 2 % an. Über das gesamte Jahr 2025 gesehen, betrug die Inflationsrate 2,2 % gegenüber 2024. 2023 hatte die Inflationsrate noch 5,9 % gegenüber dem Vorjahr ausgemacht.

Eine hohe Inflationsrate ist noch längst keine Hyperinflation. Als Hyperinflation bezeichnet man eine rasant und unkontrolliert steigende Teuerungsrate von etwa 50 % pro Monat, die in der Regel zu einer Währungsreform führt.

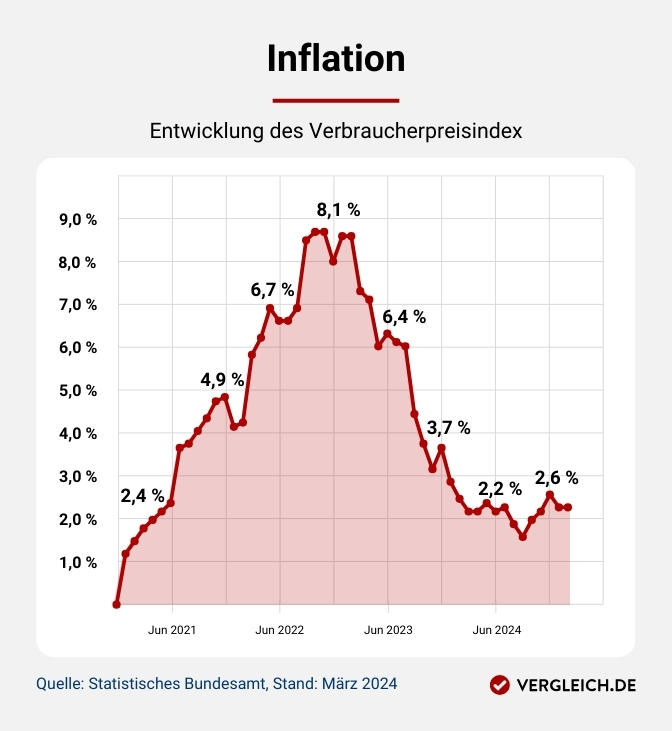

Diese Grafik stellt die Inflation in Deutschland in den 2020er Jahren auf der Basis von Daten des Statistischen Bundesamts dar. Ein Liniendiagramm zeichnet die Entwicklung des Verbraucherpreisindex bis Mai 2025 nach. 2020 startet die Inflationsrate bei 0 % und steigt bis 2022 bis auf fast 9 % an. 2023 sinkt die Teuerung wieder auf etwas über 6 % im Juni. Über Werte von 3,7 % und 2,6 % nähert sich die Inflationsrate zum Ende der Grafik hin der 2%-Linie an.

Warum ist die Inflation so hoch gewesen?

Der Grund, warum die Inflation Deutschland so fest im Griff hatte, liegt in einer Kombination mehrerer entscheidender Faktoren.

- Zur Geldentwertung beigetragen hat zum einen die expansive Geldpolitik der Europäische Zentralbank (EZB) bis Mitte 2022, die zu einer Erhöhung der Geldmenge führte.

- Zum anderen hatten auch die Corona-Pandemie und der Ukraine-Krieg erhebliche Auswirkungen: Sie zogen Lieferengpässe und eine Rohstoffverknappung nach sich.

Im Folgenden führen wir genauer aus, wie diese Faktoren im Zusammenspiel zu einer hohen Inflation 2022, 2023, 2024 und 2025 geführt haben.

Ursachen der aktuellen Geldentwertung

Der Krieg Russlands gegen die Ukraine, die daraus resultierenden Sanktionen sowie die Corona-Pandemie und die Null-Covid-Strategie Chinas haben die weltweiten Lieferketten erheblich gestört. Beispielsweise treffen nicht mehr so viele Waren aus Russland, der Ukraine und China bei uns ein. Dies betrifft so unterschiedliche Dinge wie Weizen, Baustoffe oder Computer-Chips. Vielen Unternehmen fehlen Rohstoffe oder andere wichtige Komponenten für ihre Produktion. Die Energiepreise sind in die Höhe geschossen und verteuern die Herstellung zusätzlich. All dies führt zu einer Verknappung des Angebots von Waren auf dem Markt.

Gleichzeitig hat sich die im Umlauf befindliche Geldmenge lange erhöht. Die EZB betrieb lange Zeit eine ultralockere Geldpolitik und pumpte z. B. durch Anleihekäufe zusätzliches Geld ins System. Bei niedrigem EZB-Leitzins konnten sich Staaten günstiger verschulden. Es war einem Staat dadurch auch leichter möglich, Wirtschaftshilfen bereitzustellen und Konjunkturprogramme auf den Weg zu bringen. Die Nothilfen in den pandemiebedingten Lockdowns sowie Entlastungspakete für die Bürger, die die Politik schnürt, bedeuten aber ebenfalls, dass mehr Geld im Umlauf ist. Wenn eine erhöhte Geldmenge auf weniger Warenangebot trifft, werden die Waren teurer und die Inflation steigt.

Welche Auswirkungen und Folgen hat die Inflation?

Die Lebensmittelpreise steigen, Frisör und Strom werden teurer: Am direktesten spüren die Verbraucher eine Inflation an den erhöhten Preisen für Lebensmittel, Dienstleistungen und Energie. Da die Kaufkraft des Geldes sinkt, müssen die Menschen mehr Geld für ihre alltäglichen Kosten ausgeben. Die Lebenshaltungskosten schießen in die Höhe. Die Folge: Die Menschen haben weniger Geld übrig, das sie zurücklegen können. Außerdem wird das Sparen bei einer hohen Inflationsrate wegen der schnellen Geldentwertung unattraktiv, falls nicht die Zinsen steigen. Die Ersparnisse verlieren dann zu schnell an Wert.

Wie wirkt sich die Inflation auf die Kaufkraft aus?

Bei einer Inflation steigen die Preise. Das bedeutet, Sie können mit einer gleichbleibenden Menge Geld immer weniger kaufen. Die Kaufkraft des Geldes sinkt.

Wenn Sie Ihr Geld nicht gewinnbringend anlegen, wird es von der Inflation vernichtet. Sehen Sie in der folgenden Tabelle, wie Ihr Vermögen bei einer Inflationsrate von 5,9 % (so hoch war die Inflation im Gesamtjahr 2023) aufgefressen wird. Schon nach 3 Jahren haben 100.000 € auf einem nicht verzinsten Konto knapp 16 % des Wertes verloren. Nach 10 Jahren hat das Geld nur noch eine Kaufkraft von knapp über der Hälfte.

Kaufkraftverlust bei einer Inflation von 5,9 %

Ursprungsbetrag | 100.000 € |

|---|---|

Kaufkraft nach 1 Jahr | 94.429 € |

Kaufkraft nach 3 Jahren | 84.200 € |

Kaufkraft nach 5 Jahren | 75.079 € |

Kaufkraft nach 10 Jahren | 56.369 € |

Dagegen haben 100.000 € bei der von der EZB angestrebten Inflationsrate von 2 % nach 10 Jahren immer noch eine Kaufkraft von etwa 82.000 €. Eine Halbierung der Kaufkraft würde in diesem Fall erst nach 35 Jahren eintreten.

Kaufkraftverlust bei angestrebter Inflation von 2 %

Ursprungsbetrag | 100.000 € |

|---|---|

Kaufkraft nach 1 Jahr | 98.039 € |

Kaufkraft nach 3 Jahren | 94.232 € |

Kaufkraft nach 5 Jahren | 90.573 € |

Kaufkraft nach 10 Jahren | 82.034 € |

Wie wirkt die hohe Inflation auf Schulden und Kredite?

Menschen (und Staaten), die Schulden haben, profitieren von der Inflation. Der Grund: Mit der Geldentwertung schmilzt der reale Wert ihrer Schulden. Ist die Inflationsrate höher als der Kreditzins, sagt man auch: Der Realzins ist negativ. Das bedeutet unter Berücksichtigung des Kaufkraftverlustes: Kreditnehmer müssen weniger zurückzahlen, als sie erhalten haben. Sie machen also mit ihren Schulden ein Plus.

In der folgenden Beispielrechnung sehen Sie, wie eine hohe Inflationsrate bei einem Kredit den Realzins beeinflusst. Den Realzins rechnen Sie aus, indem Sie die Inflationsrate vom Zinssatz abziehen. Für den Kreditnehmer im linken Szenario ist der Realzins aufgrund der hohen Inflationsrate negativ, während der Kreditnehmer bei niedriger Inflation einen höheren Realzins zahlen muss.

Beispielzinsen für Kredite zu unterschiedlichen Zeiten

| November 2022 | August 2025 |

|---|---|---|

Kreditzins | 7,1 % | 6,7 % |

Inflationsrate | 8,8 % | 2,2 % |

Realzins | -1,7 % | 4,5 % |

Überlegen Sie es sich als Privatperson auch bei einer hohen Inflationsrate gut, einen Kredit aufzunehmen, wenn Sie aufgrund der Teuerung Schwierigkeiten haben, Ihre Lebenshaltungskosten zu bestreiten. Die Raten müssen Sie in jedem Fall zurückzahlen, auch wenn die Preise für Lebensmittel, Strom und Gas weiter anziehen und Ihnen noch weniger Geld vom Einkommen bleibt. Zudem ist eine Wette darauf, ob und wie lange die Inflationsrate hoch bleibt, sehr riskant.

Wie wirkt sich die Inflation auf den Aktienmarkt aus?

Die Auswirkungen der Inflation auf den Aktienmarkt sind komplex. Unternehmen, die von den Ursachen der Inflation wie Lieferengpässen betroffen sind, können betriebswirtschaftliche Probleme bekommen. Dann fallen die Kurse dieser Aktien. Firmen, die in der Lage sind, höhere Kosten problemlos über höhere Preise an ihre Kunden weiterzugeben, sind im Vorteil. Sie können ihren Umsatz und vielleicht sogar ihren Gewinn trotz der Inflation steigern. Die Aktien dieser Unternehmen werden steigen.

Kurzfristig ist es in der Regel so, dass eine hohe Inflation dämpfend auf die Börse wirkt. Langfristig können Aktien und Aktien-ETFs als Sachwerte jedoch als Inflationsschutz dienen. Die Anteile, die Sie halten, können, nachdem sie zwischendurch vielleicht an Wert verlieren, bei besseren wirtschaftlichen Aussichten auch wieder erheblich im Wert steigen.

Wie wirkt sich die Geldentwertung auf den Immobilienmarkt aus?

Weil die Kaufkraft des Geldes sinkt und gleichzeitig die Anzahl an Immobilien begrenzt ist und nicht schnell steigen kann, führt dies dazu, dass Häuser und Wohnungen in einer Inflation ebenso wie andere Dinge im Preis steigen. Da die Bauzinsen steigen, erhöhen sich zudem die Kosten für eine Baufinanzierung. Dies kann dazu führen, dass die Nachfrage nach Kauf-Immobilien zurückgeht und Wohnungen und Häuser dann billiger werden.

Achten Sie jetzt als Käufer bei Ihrem Finanzierungsvertrag auf eine lange Zinsbindung, wenn Sie davon ausgehen, dass die Zinsen in Zukunft weiter steigen könnten. Gehen Sie von stark sinkenden Zinsen aus, könnte es die bessere Entscheidung sein, noch zu warten. Falls Sie eine Immobilie als Kapitalanlage erwerben, können Sie in der Inflation aufgrund der allgemein steigenden Preise eine höhere Miete verlangen. Die Mehrkosten Ihres Immobilienkredites würden dann indirekt vom Mieter bezahlt.

Wie rette ich mein Geld vor der Inflation?

Um einen Wertverlust Ihres Geldes in der Inflation zu vermeiden, müssen Sie es mit hoher Rendite anlegen. Fragen Sie sich: Wie rette ich mein Geld vor der Inflation?, lautet die Antwort: Ihr Gewinn sollte mindestens so hoch sein wie die Inflationsrate – nur dann können Sie Ihr Geld vor der Inflation schützen. Eine positive Realrendite erreichen Sie am besten mit breit aufgestellten ETFs oder Aktien, da hier der zu erwartende Gewinn höher ausfällt.

Der Realzins oder die Realrendite berechnet sich, indem Sie die Inflationsrate vom Zinssatz bzw. der Rendite abziehen. Wir haben für Sie unten eine Beispielrechnung durchgeführt. Sehen Sie, wie die Erträge bei Tages- und Festgeld in Gegenüberstellung zu einem MSCI World ETF aussehen.

Realrendite verschiedener Arten der Geldanlage

| Anlageform | Rendite | Inflationsrate | Realrendite |

|---|---|---|---|

Tagesgeld | 3,40 % (garantierter Beispielszins) | 1,9 % | 1,50 % |

Festgeld | 2,60 % (garantierter Beispielszins) | 1,9 % | 0,70 % |

MSCI-World-ETF | 8 % (ca. durchschnittl. jährl. Rendite seit 1970) | 1,9 % | 6,1 % |

Stand: 05.03.2026; MSCI-World-Durchschnittsrendite inkl. Netto-Dividenden und in DM/Euro.

Bei einer Investition in einen MSCI-World-ETF mit einer durchschnittlichen Rendite von 8 % pro Jahr schlagen Sie die Inflation komfortabel und machen mit Ihrem Geld einen deutlichen Gewinn. Ein MSCI-World-ETF setzt breit gestreut auf über 1.400 Unternehmen aus 23 Industriestaaten. Bei Tagesgeld und Festgeld können Sie die Inflation zurzeit ebenfalls schlagen, aber knapper. Weitere Anlagetipps erhalten Sie hier:

Geld anlegenViele Menschen legen ihr Geld bei einer hohen Inflation und niedrigen Zinsen vermehrt in Sachwerte an. Dies können Immobilien, Gold oder Silber oder alternative Geldanlagen wie Kunst, Oldtimer, Sammlerstücke sowie wertvoller Wein oder Whisky sein. Oftmals steigen diese Güter in einer Inflation im Wert an.

Experten-Interview: Was können Verbraucher bei Inflation tun?

Die Verbraucherzentralen sind gemeinnützige Organisationen. Sie informieren und beraten Menschen unabhängig in Fragen des privaten Konsums. Bei komplexen Marktbedingungen wollen sie Durchblick schaffen. Zu was raten sie Verbrauchern jetzt angesichts der hohen Inflation? Wir haben mit Michael Herte gesprochen,Referatsleiter Markt, Recht und Finanzdienstleistungen bei der Verbraucherzentrale Schleswig-Holstein.

Angesichts der stark gestiegenen Preise für Gas, Strom und Lebensmittel finden viele Menschen es schwierig, Geld zurückzulegen. Gleichzeitig gibt es kaum Zinsen für Spareinlagen. Macht es momentan noch Sinn zu sparen und Geld anzulegen?

Michael Herte: Es ist weiterhin wichtig, existenzielle Risiken abzusichern. Man braucht eine Krankenversicherung, eine Haftpflichtversicherung und eventuell eine Berufsunfähigkeitsversicherung. Wenn dann Geld übrigbleibt, nachdem der normale Lebenswandel bestritten ist, sollte man sich ein Polster von 3–4 Netto-Monatsgehältern aufbauen. Diese Rücklage sorgt dafür, dass man keinen Kredit aufnehmen muss, wenn man umzieht und eine Mietkaution stellen muss, Kosten für eine größere Reparatur oder die Anschaffung von wichtigen Haushaltsgeräten hat.

Wie sollte man seinen Notgroschen anlegen?

Michael Herte: Für den Notgroschen gibt es keine Anlageform, die sicher und flexibel ist und gleichzeitig eine hohe Rendite abwirft, die gegen die Inflation wirkt. Es ist hier wichtig, dass man jederzeit an das Geld kommt und immer weiß, wie viel man hat. Daher muss man in diesem Fall die mangelnde Rentabilität bzw. den Kaufkraftverlust durch die Inflation einfach hinnehmen. Hier ist das Tagesgeldkonto die Empfehlung. Selbst ein Sparbuch ist nicht geeignet, da man eine Kündigungsfrist von 3 Monaten hat, wenn der Betrag von 2.000 € überschritten wird.

Wie kann man angesichts der hohen Inflation Geld denn gewinnbringend anlegen?

Michael Herte: Erst wenn man seine existenziellen Risiken abgesichert, den Notgroschen aufgebaut und für zukünftige, planbare Verbindlichkeiten vorgesorgt hat, sollte man über Produkte nachdenken, die eine so hohe Rendite erwirtschaften, dass eine Kompensation des Kaufkraftverlustes durch die Inflation überhaupt möglich wird. Hier stehen Investitionen in Sachwerte ganz oben, ETFs oder auch einzelne aktiv gemanagte Investmentsfonds, wenn sie denn ihre höhere Verwaltungsgebühr wert sind. Dann muss man aber einen Anlagehorizont von gut 10 Jahren haben.

Was haben ETFs für Vorteile?

Michael Herte: ETF steht für Exchange Traded Fund, also börsengehandelter Indexfonds. ETFs haben zwei Vorteile: Zum einen sind sie kostengünstig, weil man keinen Fondsmanager bezahlt, der aktiv auswählt, welche Werte in den Fonds kommen, es wird einfach ein Index nachgebildet. Zum anderen hat man mit einem ETF eine sehr große Risikostreuung, wenn man einen ETF auf einen breiten Index wie den MSCI World auswählt, der mehrere Tausend Einzelwerte beinhaltet.

Welche Gefahren bestehen bei ETFs?

Michael Herte: Per se ist nicht jeder Indexfonds eine tolle Sache. Man muss sich genau anschauen, wie die Kostenstruktur ist und welcher Index nachgebaut wird. Ich habe mal als Testballon in einen Indexfonds investiert, der Kryptowährungen nachbildet. Ich wollte das einfach ausprobieren und habe einen kleinen Betrag genommen. Dieser Indexfonds entwickelt sich nicht gut.

Was halten Sie von Gold, das oft als Krisenwährung bezeichnet wird?

Michael Herte: Von Gold würde ich die Finger lassen. Gold ist sehr volatil. Aber wenn es unbedingt Gold sein soll, dann bitte nur physisches Gold und keine Wertpapiere, die den Goldpreis nachbilden.

Nehmen wir einen Rentner, der 75 Jahre alt ist. Er hat 100.000 € auf einem Tagesgeldkonto gespart und sorgt sich, dass sein Geld von der Inflation aufgefressen wird. Was raten Sie ihm?

Michael Herte: Er muss sich darüber klar werden, was ihm wichtig ist. Will er die Planungssicherheit haben, jederzeit auf sein Geldes zugreifen zu können, wenn er Pflegeleistungen benötigt oder in einen Seniorenstift ziehen möchte? Oder geht es ihm um die Chance – und es ist ja nur eine Chance, keine Sicherheit -, durch eine Investition eventuell sein Geld vor der Inflation zu schützen? Ein sicheres Produkt, dass eine so hohe Rendite garantiert, dass die derzeitige Inflation ausgeglichen wird, ist mir nicht bekannt.

Was kann er dann gegen die Inflation tun?

Michael Herte: Die offizielle Inflationsrate wird nach einem Standard-Warenkorb ermittelt. Ein Rentner entspricht nicht dem Standard-Haushalt. In einem Beratungsgespräch würde ich ermitteln, wie hoch seine persönliche Inflation ist. Was sind die Produkte und Dienstleistungen, die er konsumiert, und wie war dort die Preissteigerung? Wenn er weiß, was in seinem Leben besonders teuer geworden ist, kann er daran schrauben. Wenn er mit Gas heizt, könnte er seine persönliche Inflation vielleicht dadurch bekämpfen, dass er einen neuen Energieträger wählt. Man muss ihm nicht den Floh ins Ohr setzen, dass ihm nur das richtige Geldanlageprodukt fehlt.

Das Interview wurde im Juli 2022 geführt.

Prognose: Wie geht es weiter mit der Inflation?

Eine Prognose der Inflationsrate ist schwierig, weil die Entwicklung der Inflation u. a. von den Kriegen in der Ukraine und im Nahen Osten abhängt. Die fünf führenden Wirtschaftsinstitute in Deutschland prognostizieren in einer Gemeinschaftsdiagnose für das Jahr 2025 einen Rückgang der Inflationsrate auf 2 %. 2026 bleibt die Inflation ihrer Meinung nach bei 2 %.

Häufige Fragen zur Inflation

Eine Inflation ist eine Geldentwertung, bei der es zu einer allgemeinen Verteuerung von Waren und Dienstleistungen kommt. Wenn die Preise für Güter schneller steigen als Löhne und Gehälter, sinkt die Kaufkraft. Die Menschen können also für dieselbe Menge Geld in einer Inflation weniger kaufen. Das Wort „Inflation“ geht auf das lateinische „inflatio“ zurück, was „Aufblähen“ bedeutet.

Eine Inflation kann aus zwei Gründen entstehen. Erstens kann es zu einer Teuerung kommen, wenn die Geldmenge in einem Land oder einer Währungsgemeinschaft schneller wächst als die Produktion dort. Wenn eine erhöhte Geldmenge im Umlauf ist, erhöht sich die Nachfrage nach Waren und Dienstleistungen, was die Preise in die Höhe treibt.

Ein zweiter Grund für eine Inflation ist ein Anstieg der Preise für Rohstoffe und andere Produktionsfaktoren wie Energie oder Löhne. Dadurch verteuert sich der Herstellungsprozess. Dies führt dazu, dass Firmen die Preise für ihre Produkte erhöhen. Auf diese Weise geben die Unternehmen die höheren Kosten an die Konsumenten weiter.

Ein Schreckgespenst für die Wirtschaft ist in der Inflation eine Lohn-Preis-Spirale, bei der sich die Löhne und Gehälter auf der einen Seite und das Preisniveau auf der anderen Seite wechselseitig laufend zu neuen Höhen antreiben, während die Wirtschaftsleistung nicht Schritt hält. Laut Experten führt dies zu einer nachhaltig schlechten Wirtschaftslage, die sie „Stagflation“ nennen. Was ist eine Stagflation? Dieses Wort setzt sich aus „Inflation“ und „Stagnation“ zusammen. Bei diesem Szenario treffen eine hohe Inflation und eine nicht wachsende, also stagnierende Wirtschaft zusammen. Dies führt in der Regel zu steigender Arbeitslosigkeit.

Die Europäische Zentralbank (EZB) hat einige Instrumente an der Hand, die gegen die Inflation wirken. So beendete sie ihre Anleihekäufe Ende Juni 2022 und pumpt nun auf diese Weise keine zusätzliche Liquidität mehr ins System. Das hat eine dämpfende Wirkung auf die Inflation. Auch hob sie von Juli 2022 bis September 2023 den damals wichtigsten Leitzins, den Hauptrefinanzierungssatz, bis auf 4,5 % an.

Bei höheren Zinsen lohnt sich das Sparen wieder mehr. Gleichzeitig werden Kredite teurer, was dazu führt, dass weniger Darlehen aufgenommen werden. Beides hat zur Folge, dass die Nachfrage sinkt und damit auch der Druck auf die Preise abfällt. Mittelfristig strebt die EZB eine Preissteigerungsrate von 2 % für die Eurozone an.

Da die Inflation bereits deutlich zurückgegangen war, läuteten die Währungshüter im Juni 2024 die Zinswende ein und senkten den Hauptrefinanzierungssatz in mehreren Schritten auf 2,15 %. Der für Sparzinsen maßgebliche Einlagesatz der EZB liegt aktuell bei 2 %.