Das Wichtigste in Kürze

- Der Begriff Tilgung bedeutet bei einer Baufinanzierung die planmäßige Rückzahlung des Darlehens in regelmäßigen Raten oder als Einmalzahlung.

- Der Tilgungssatz beschreibt den Prozentsatz der ursprünglichen Darlehenssumme, der pro Jahr zurückgezahlt wird.

- Bei einer Baufinanzierung liegt der Tilgungssatz oft im Bereich von 1–3 %.

- Je höher die Tilgung, desto höher ist die Rate und desto schneller ist das Hausdarlehen abbezahlt.

Was bedeutet Tilgung?

Die häufigste Darlehensform der Baufinanzierung ist das Annuitätendarlehen. Dabei zahlen Sie das Darlehen über die gesamte Kreditlaufzeit in Form einer festen monatlichen Rate zurück, die sogenannte Tilgung. Diese Rate setzt sich aus einem Zinsanteil und einem Tilgungsanteil zusammen.

Zinsanteil variiert je nach Darlehenssumme

Auf die Höhe des Zinsanteils können Sie keinen Einfluss nehmen. Diese wird von verschiedenen Faktoren wie dem Sollzins, der Darlehenssumme sowie Ihrer Kreditwürdigkeit bestimmt. Die Höhe des Tilgungsanteils können Sie dagegen frei bestimmen.

Tilgungsanteil - So funktioniert das Herzstück Ihrer Baufinanzierung

Mit dem Tilgungsanteil bezahlen Sie die eigentliche Kreditsumme zurück. Die Tilgung muss insgesamt mindestens 1 % der Kreditsumme betragen. Bei der Höhe des Tilgungsanteils ist entscheidend, wie hoch Ihre monatliche Belastung sein darf und bis wann Sie das Baudarlehen zurückgezahlt haben möchten. Dabei gelten folgende goldene Regeln:

Monatliche Belastung: Hier gilt als Faustregel, dass die Rate nicht höher als 40 % Ihres monatlichen Gesamteinkommens sein sollte. Bei einem Netto-Einkommen von 3.765 € wären dies 1.506 €, die Sie maximal für die reine Tilgung des Baudarlehens im Monat aufbringen sollten.

Rückzahlungsdauer: Grundsätzlich sollte eine Immobilie bis zum Rentenalter abbezahlt sein. Je höher die Tilgung ist, desto schneller sind Sie schuldenfrei. Die optimale Tilgungsrate ist aber immer von der individuellen Lebenssituation abhängig und sollte an diese angepasst sein.

Beispielrechnung: Hohe Tilgungsrate lohnt sich

Wie stark sich die Tilgungshöhe auf die Gesamtkosten und die Dauer einer Baufinanzierung auswirkt, zeigt Ihnen unsere Beispielrechnung zu Rate, Zins und Tilgung: Angenommen, Sie nehmen ein Darlehen in Höhe von 320.000 Euro auf. Der Sollzins beträgt 3,3 %, die Sollzinsbindung 10 Jahre. Nach Ende der Zinsbindung liegt der Zinssatz unverändert bei 3,3 %.

| Tilgung | Rate | Restschuld | bisherige Zinsleistung | Gesamtlaufzeit des Darlehens |

|---|---|---|---|---|

| 1 % | 1.075,00 € | 265.129,40 € | 99.233,12 € | 44 Jahre und 4 Monate |

| 2 % | 1.325,00 € | 230.258,80 € | 93.691,29 € | 29 Jahre und 7 Monate |

| 3 % | 1.575,00 € | 195.388,20 € | 88.149,42 € | 22 Jahre und 7 Monate |

| 4 % | 1.825,00 € | 160.517,60 € | 82,607,56 € | 18 Jahre und 4 Monate |

| 5 % | 2.075,00 € | 125,646,99 € | 77.065,69 € | 15 Jahre und 5 Monate |

Quelle: vergleich.de, Tilgungsrechner, Stand: 17.06.2025

Vorteil 1: Verkürzung der Laufzeit

Der Vorteil einer hohen Tilgungsrate ist anhand dieser Beispielrechnung deutlich zu erkennen. Bereits bei einer Tilgung von 2 % verkürzt sich die Laufzeit einer Baufinanzierung gegenüber einer Tilgung von 1 % um fast 15 Jahre. Die Restschuld nach 10 Jahren ist zudem um fast 35.000 € geringer.

Vorteil 2: bessere Konditionen bei der Anschlussfinanzierung

Auch bei einer Anschlussfinanzierung hat eine höhere Tilgungsrate Vorteile: Aufgrund der niedrigeren Restschuld ist das neu aufzunehmende Baudarlehen nicht nur wesentlich kleiner, sondern auch erheblich günstiger. Außerdem wird eine schnelle Tilgung von vielen Banken mit einem Zinsrabatt belohnt. Dieser wirkt sich positiv auf die zu zahlende Zinsleistung aus und kann die aufgenommene Baufinanzierungssumme so noch einmal um mehrere tausend Euro senken.

Beispiele mit unserem Tilgungsrechner selbst ermitteln

Der folgende Tilgungsrechner gibt Ihnen die Möglichkeit, anhand einiger Parameter unterschiedliche Tilgungen zu ermitteln. Dazu machen Sie folgende Angaben:

- Zinsbindung in Jahren

- Darlehensbetrag

- effektiver Jahreszins

- monatliche Rate

- Tilgungsrate

- mögliche Sondertilgungen

Über den Befehl "Berechnung starten" werden Ihnen zwei Varianten der zu Ihren Angaben passenden Tilgung angezeigt, die jeweils einen ausführlichen Tilgungsplan enthalten.

Auswirkung der Tilgung auf Zinsanteil und Restschuld

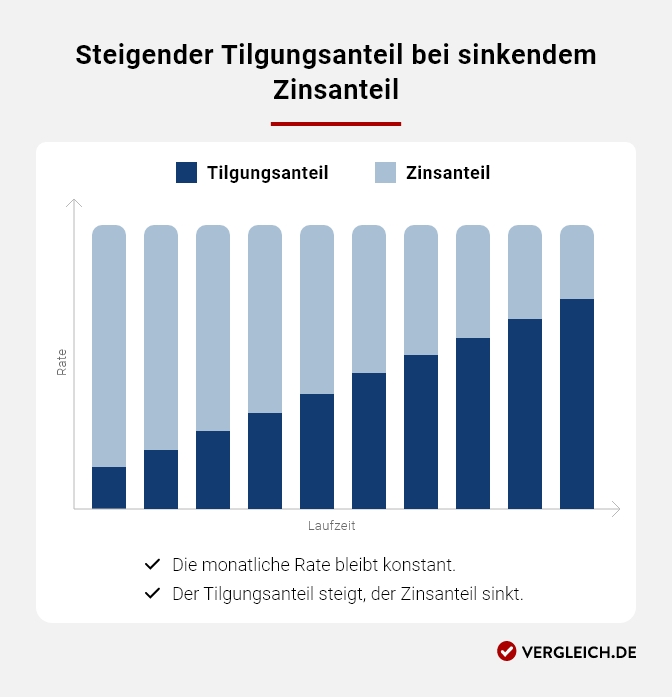

Anhand der Grafik können Sie sehen, wie sich die Tilgung zum Zinsanteil bei einem Annuitätendarlehen verhält.

Ein Diagramm, das zeigt, wie sich im Laufe der Jahre, die die Rückzahlung des Darlehens dauert, der Zins- und der Tilgungsanteil verändern. Mit jedem Jahr verringert sich der Zinsanteil, während der Tilgungsanteil steigt. Die Höhe der Monatsrate bleibt dabei über den gesamten Zeitraum unverändert.

Bei einer konstanten Rate reduziert sich die Restsumme Ihrer Immobilienfinanzierung stetig, denn

- mit jeder monatlichen Zahlung steigt der Tilgungsanteil, also die Kreditsumme, die Sie bereits an die Bank zurückgezahlt haben. Somit sinkt die Restschuld des Baudarlehens.

- Dadurch, dass die Restsumme sinkt, verringert sich der Zinsanteil, denn die Zinskosten werden immer auf die Restsumme berechnet.

Bei einer hohen Tilgung fallen somit schneller weniger Zinsen auf den Restbetrag an. Eine niedrigere Tilgungsrate dagegen lässt den Zinsanteil langsamer sinken – Sie brauchen somit länger, um das Darlehen vollständig abzubezahlen. Das heißt im Umkehrschluss: Je höher die anfängliche Tilgung, desto schneller bezahlen Sie Ihre Baufinanzierung zurück.

Auswirkung des Sollzinssatzes auf Tilgung und Restschuld

Umgekehrt wirken sich auch höhere Zinsen positiv auf die Gesamtlaufzeit Ihres Darlehens aus. Positiv? Ja, weil Sie bei einem Annuitätendarlehen eine monatlich gleichbleibende Rate zahlen und sich der Zinsanteil immer anhand der Darlehenshöhe im Vormonat berechnet. Bei einem hohen Sollzinssatz macht sich der Unterschied viel schneller bemerkbar, auch wenn Sie erst wenig getilgt haben. Der Zinsanteil verringert sich, und damit steigt automatisch der Tilgungsanteil an.

Bei einem niedrigen Sollzinssatz sollten Sie daher von Anfang an in eine höhere Tilgung investieren. Ideal ist eine Gesamtannuität (als Zinssatz + Tilgungssatz) von mindestens 4,5–5 %.

Wann ist eine niedrige Tilgung von 1 % sinnvoll?

Als die Bauzinsen extrem niedrig lagen, war die allgemeine Empfehlung, eine hohe Tilgungsrate von mindestens 2 % zu wählen. Bei Zinsen von 3,5 % und mehr ergeben sich damit aber monatliche Raten, die von vielen Kreditnehmern nicht mehr zu leisten sind. Aufgrunddessen sind viele Banken wieder dahin zurückgekehrt, Darlehen mit einer niedrigen Tilgung von 1 % oder 1,5 % anzubieten. Dagegen spricht nichts, sofern Sie Ihre Restschuld im Auge behalten. Überlegen Sie sich am besten im Vorfeld, wann Sie Ihren Kredit spätestens vollständig zurückgezahlt haben möchten, und wählen Sie eine möglichst lange Zinsbindung. Wenn es möglich ist, planen Sie Sondertilgungen ein.

In der folgenden Tabelle sehen Sie beispielhaft, mit welcher Restschuld nach 20 Jahren und mit welcher Gesamtlaufzeit Sie bei einem Darlehen in Höhe von 250.000 € mit einer Tilgung von 1 % rechnen müssen.

Restschuld nach 20 Jahren und Gesamtlaufzeit bei 1 % Tilgung bei verschiedenen Sollzinssätzen

| Sollzinssatz | Restschuld nach 20 Jahren | Gesamtlaufzeit |

|---|---|---|

| 3 % | 181.605 € | 46 Jahre, 4 Monate |

| 4 % | 173.587 € | 40 Jahre, 4 Monate |

| 5 % | 164.368 € | 35 Jahre, 11 Monate |

Mehr Flexibilität während der Tilgungszeit

Die Rückzahlung des Baudarlehens können Sie nicht nur anhand der Tilgungshöhe beeinflussen. Weitere nützliche Optionen, die beim Vertragsabschluss unbedingt beachtet werden sollten, sind die Möglichkeiten zur Sondertilgung, zur Tilgungsaussetzung und zum Tilgungswechsel.

- Sondertilgung

Sondertilgungen sind Extrazahlungen, die Sie unabhängig von den regelmäßigen Raten leisten können. Bei einigen Anbietern können Sie Sondertilgungen bis zu einer bestimmten Höhe jährlich kostenfrei vornehmen. Bei anderen gibt es sie nur gegen einen Zinsaufschlag. Wägen Sie bereits beim Vertragsabschluss gut ab, ob eine Sondertilgung für Sie infrage kommt und mit welchen Kosten diese eventuell verbunden ist. - Tilgungsaussetzung

Um während der Darlehenslaufzeit auf finanzielle Engpässe reagieren zu können, ist es möglich, sogenannte Tilgungsaussetzungen im Vertrag festzuhalten. Während der Tilgungsaussetzung zahlen Sie nur die anfallenden Zinsen, nicht aber den Tilgungsanteil. Ob eine Tilgungsaussetzung möglich ist, hängt vom Kreditinstitut ab. In einigen Fällen ist diese auch nicht kostenfrei, zudem verlängern Sie mit einer Tilgungsaussetzung auch die Laufzeit Ihrer Immobilienfinanzierung. - Tilgungswechsel

Mit einem Tilgungswechsel können Sie ähnlich wie bei einer Sondertilgung die Rückzahlung der Baufinanzierung beschleunigen. Denn mit einem Tilgungswechsel verändern Sie Ihre Tilgungshöhe. Ändert sich Ihre finanzielle Situation langfristig, beispielsweise aufgrund einer Gehaltserhöhung, können bei vielen Kreditinstituten bis zu zwei Tilgungswechsel kostenlos pro Jahr durchgeführt werden.

Vergleichen Sie in verschiedenen Angeboten für eine Baufinanzierung nicht nur den Zinssatz, sondern auch, ob Möglichkeiten für kostenfreie Sondertilgungen, Tilgungswechsel und Tilgungsaussetzungen gegeben sind. In unserem Immobilienfinanzierung Vergleich sehen Sie auf einen Blick die unterschiedlichen Optionen.

Unsere beliebtesten Ratgeber

Es gibt die Möglichkeit, eine Baufinanzierung zu splitten. Dabei teilen Sie bei Vertragsabschluss die Gesamtsumme auf eine kurze und eine lange Zinsbindung mit verschiedenen Tilgungshöhen auf. Da für kurze Laufzeiten in der Regel günstigere Zinssätze angeboten werden, können Sie so einige tausend Euro sparen.

Fazit: Die passende Tilgung bringt Planungssicherheit

Tilgung bezeichnet die planmäßige Rückzahlung eines aufgenommenen Darlehens, zum Beispiel bei einer Baufinanzierung. Mit jeder Tilgungszahlung verringert sich die Restschuld, also der noch offene Betrag des Kredits. Die Tilgung erfolgt meist in regelmäßigen Raten, die zusammen mit den Zinsen an die Bank gezahlt werden.

Die Tilgungsrate gibt an, wie viel Prozent des ursprünglichen Kreditbetrags pro Jahr zurückgezahlt werden. Sie hat einen entscheidenden Einfluss auf die Baufinanzierung. Eine hohe Tilgungsrate führt zu einer schnelleren Rückzahlung des Darlehens und reduziert die Gesamtkosten, da weniger Zinsen anfallen. Allerdings ist in diesem Fall die monatliche Belastung höher.

Die Tilgung sollte so gewählt werden, dass sie zu den individuellen Lebensumständen passt. Für einen Bauherren ist die Festlegung der Tilgungshöhe eine zentrale Entscheidung. Die passende Tilgung sorgt für eine Balance zwischen schneller Rückzahlung und leistbarer Rate.