Was bedeutet Kredit ohne SCHUFA?

Die Begriffe „Kredit ohne SCHUFA“ oder „Kredit ohne SCHUFA-Auskunft“ stehen für eine Kreditvergabe ohne Abfrage der Daten des Kreditnehmers bei der SCHUFA durch die Bank. Solch ein schufafreier Kredit, bei dem keine Bonitätsprüfung nötig ist, ist bei deutschen Banken nicht möglich. Banken müssen nach dem Kreditwesengesetz die Kreditwürdigkeit ihrer Kunden überprüfen, bevor sie einen Kredit vergeben.

Etwas anderes bedeuten die Begriffe „Kredit mit negativer SCHUFA“ und „Kredit trotz SCHUFA-Eintrag“. In diesem Fall geht es um die Kreditvergabe an eine Person, die einen negativen SCHUFA-Eintrag hat. Das ist unter bestimmten Voraussetzungen möglich.

Häufig werben Kreditinstitute mit schufafreien Krediten, meinen damit aber nicht, dass der Kredit ohne Abfrage bei der SCHUFA vergeben wird. Es geht dann in vielen Fällen darum, dass eine Kreditvergabe mit negativer SCHUFA, also trotz SCHUFA, möglich ist.

Warum gibt es keinen Kredit ohne SCHUFA?

Kreditinstitute sind gesetzlich verpflichtet vor der Vergabe eines Kredites die Bonität des Antragstellers zu prüfen. Mit dieser Verpflichtung soll verhindert werden, dass Kredite an Personen vergeben werden, die nicht in der Lage sind, die monatliche Belastung durch die Kreditraten zu bewältigen, und sich so überschulden würden.

Das gilt sowohl für hohe Ratenkredite als auch für einen Autokredit, für einen Kleinkredit über 2.000 €, für einen Minikredit über 500 € und für einen Sofortkredit. Eine Zusage ohne SCHUFA-Prüfung wird nicht erteilt. Geld leihen ohne SCHUFA geht nur bei ausländischen Banken.

Zur Prüfung der finanziellen Situation lassen sich Kreditinstitute Einkommensnachweise, Kontoauszüge oder einen Arbeitsvertrag des Kreditnehmers vorlegen. Zusätzlich erkundigen sich die Banken bei einer Auskunftei über das bisherige Zahlungsverhalten. Das geschieht in den meisten Fällen bei der „Schutzgemeinschaft für allgemeine Kreditsicherung“, kurz SCHUFA.

Dort werden Informationen gesammelt, die sich aus Ihren bisherigen Geschäften ergeben. Dazu gehören z. B.

- Kontoeröffnungen

- Handyverträge

- Kredite

- Ratenzahlungen

Sollte es dabei Probleme gegeben haben, reduziert das Ihren SCHUFA-Score und die Chancen auf einen Kredit. Die Überprüfung der Kreditwürdigkeit ist für beide Seiten vorteilhaft: für Sie als Kreditnehmer und für die Banken.

- Vorteil für den Kreditnehmer: SCHUFA-Abfrage schützt vor einem unpassenden Kredit und beugt hoher Verschuldung vor.

- Vorteil für die Bank: SCHUFA-Abfrage verhindert finanziellen Schaden, wenn die Raten nicht mehr bezahlt werden.

Experten-Interview: "Neun von zehn Personen haben eine positive SCHUFA-Auskunft"

Wir haben über die Arbeitsweise der SCHUFA mit Anna-Lena Rawe gesprochen. Sie ist Referentin für Presse- und Öffentlichkeitsarbeit bei der SCHUFA.

Sind alle Bundesbürger und Bundesbürgerinnen bei der SCHUFA gelistet?

Anna-Lena Rawe: Nein. Die SCHUFA hat derzeit Informationen zu rund 68 Millionen Personen und damit zu nahezu jeder geschäftsfähigen Person in Deutschland gespeichert. Die SCHUFA erhält Informationen von ihren Vertragspartnern, also z. B. Banken und Online-Händlern. Falls eine Person in Deutschland nur Kontakt zu Unternehmen hat, die keine Informationen an die SCHUFA melden, kann es also auch sein, dass wir zu einer Person keine Daten gespeichert haben.

Wie viele Personen besitzen einen negativen SCHUFA-Score? Wie hoch ist deren Anteil?

Anna-Lena Rawe: Zu über 90 % aller Personen, zu denen wir Daten speichern, liegen ausschließlich positive Vertragsinformationen vor, d. h. nur zu rund 9 % aller Personen liegen negative Informationen wie Zahlungsstörungen vor.

Wie wird der SCHUFA-Score berechnet?

Anna-Lena Rawe: Beim Scoring wird das Kreditverhalten einer Person mit dem Verhalten anderer Verbraucherinnen und Verbraucher verglichen, die ähnliche Merkmale aufweisen. Der dann errechnete Score orientiert sich an der Ausfallrate von Zahlungen in dieser Vergleichsgruppe. Mit diesem Verfahren prognostizieren wir das Rückzahlungsverhalten einer Person. Dabei gilt: Je mehr unterschiedliche Merkmale bekannt sind, d. h. je mehr Daten verfügbar sind, desto differenzierter kann die Gruppierung vorgenommen werden – und umso präziser kann das Rückzahlungsverhalten der einzelnen Person eingeschätzt werden.

Das Interview wurde im April 2024 aktualisiert.

Welche Voraussetzungen muss ich erfüllen, um einen Kredit zu bekommen?

Damit Sie einen Kredit erhalten, müssen Sie einige grundsätzliche Bedingungen erfüllen.

- Sie müssen volljährig sein.

- Sie müssen Ihren Wohnsitz und eine Bankverbindung in Deutschland haben.

- Sie müssen ein möglichst regelmäßiges Einkommen haben.

- Sie müssen eine gute Bonität aufweisen.

Beim letzten Aspekt, der Bonität, kommt die SCHUFA ins Spiel. Sie erstellt anhand der vorhandenen Daten eine Punktbewertung. Dieser Score wird der Bank mitgeteilt und fließt in die Bewertung der Kreditwürdigkeit des Antragstellers ein.

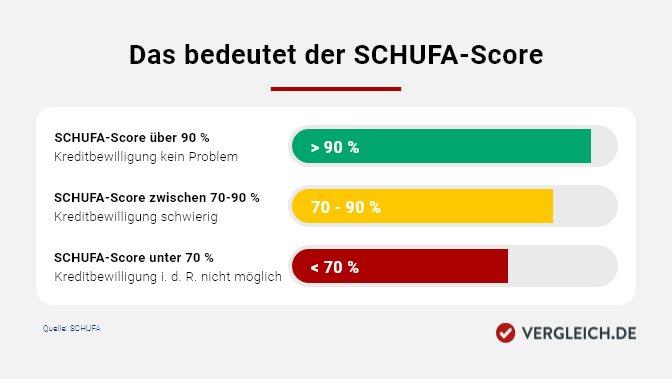

Ab welchem SCHUFA-Score bekommt man keinen Kredit?

Der SCHUFA-Score wird mit einer mathematischen Formel ermittelt, die die SCHUFA jedoch als Geschäftsgeheimnis schützt. Im Ergebnis handelt es sich um eine Prozentangabe, die Auskunft darüber gibt, wie hoch die Wahrscheinlichkeit ist, dass der Kunde seine Verbindlichkeiten bedient. Als Richtwert können Sie sich Folgendes merken:

- Ab einem SCHUFA-Score von 90 % aufwärts ist eine Kreditbewilligung kein Problem.

- Bei einem Score zwischen 70 und 90 % ist eine Kreditbewilligung schwierig.

- Bei einem Score unter 70 % ist eine Kreditbewilligung in der Regel nicht möglich.

Wie kann ich meinen SCHUFA-Score herausfinden?

Wenn Sie wissen möchten, wie es um Ihre Bonität bestellt ist, können Sie kostenlos eine SCHUFA-Selbstauskunft anfordern. Innerhalb eines Monats muss die Auskunft bei Ihnen ankommen. Das Anfordern der Daten hat keinen Einfluss auf Ihre SCHUFA-Bewertung. Die Selbstauskunft enthält alle über Sie gespeicherten Daten, die Quellen dieser Informationen und Ihren SCHUFA-Score. Seit Juli 2023 können Sie außerdem über die App der SCHUFA-Tochter Bonify jederzeit und kostenlos Ihren Score abfragen.

Sollten Sie dabei falsche Daten oder Einträge entdecken, fordern Sie die SCHUFA auf, diese zu korrigieren. Das können Sie per Post, online oder auch telefonisch erledigen. Zu den typischen Fehlern gehören beispielsweise eine falsche Adresse. Manchmal wurden aber auch bereits getilgte Kredite nicht gelöscht oder bereits beglichene Forderungen nicht als solche registriert.

- Das bedeutet der SCHUFA-Score

SCHUFA-Score Bedeutung über 90 % Kreditbewilligung kein Problem 70-90 % Kreditbewilligung schwierig unter 90 % Kreditbewilligung in der Regel nicht möglich Quelle: SCHUFA

Lassen Sie falsche Informationen sofort korrigieren, kündigen Sie überflüssige Kreditkarten, zahlen Sie Ihre Rechnungen pünktlich und schließen Sie nicht zu viele Kleinkredite parallel ab.

Welche Nachteile hat ein Kredit ohne SCHUFA?

Einen Kredit ohne SCHUFA-Abfrage erhalten Sie möglicherweise bei ausländischen Banken. Das hat aber zwei wesentliche Nachteile: die Kosten und das Risiko.

- Kosten: Zum einen ist ein Kredit ohne SCHUFA in der Regel durch hohe Zinsen und Gebühren deutlich teurer als ein regulärer Kredit. Dabei sind Zinsen im zweistelligen Bereich möglich.

- Risiko: Zum anderen besteht die Gefahr, dass Kredite an Personen vergeben werden, für die es wegen ihrer finanziellen Situation schwierig wird, die Raten zu bezahlen. Hier droht die Überschuldung. Außerdem bewegen sich auf dem Feld der Kredite ohne oder mit schlechter SCHUFA auch unseriöse und betrügerische Anbieter.

Kredit ohne SCHUFA: Woran erkennt man unseriöse Anbieter?

Folgende Aspekte können darauf hindeuten, dass es sich um ein unseriöses Angebot handelt:

- Der Vergleich verschiedener Kreditkonditionen oder die Prüfung Ihres Antrags ist kostenpflichtig.

- Der Versand der Vertragsunterlagen kostet Geld.

- Der Kredit ohne SCHUFA und ohne Bonitätsnachweis wird mit niedrigen Zinsen oder ohne regelmäßiges Einkommen beworben.

- Der Abschluss von Mitgliedschaften und Zusatzversicherungen ist Voraussetzung für die Kreditvergabe.

- Für Service-Hotlines oder Hausbesuche werden hohe Gebühren erhoben.

- Der Anbieter/Vermittler ist nicht im Handelsregister eingetragen (prüfen Sie hierzu das Impressum der Anbieter-Homepage).

- Das Kreditinstitut besteht erst seit kurzer Zeit.

- Der Kredit wird durch eine Privatperson vermittelt.

- Auf der Anbieter-Homepage sind keine oder nur wenig Kontaktdaten vorhanden.

Wie bekomme ich einen Kredit trotz schlechter SCHUFA?

Sie überprüfen Ihre Möglichkeiten, trotz schlechter SCHUFA einen Kredit zu erhalten, indem Sie über unseren Kreditrechner Angebote anfragen. Das hat einige Vorteile für Sie:

- Sie erhalten einen schnellen Überblick.

- Die angezeigten Angebote sind konkret auf Ihre Bedürfnisse abgestimmt.

- Die Anfrage ist SCHUFA-neutral. Das bedeutet, dass die SCHUFA von Ihrer Anfrage nichts erfährt. Sie wird erst informiert, wenn Sie bei einer Bank einen Kreditvertrag unterschreiben.

Jetzt SCHUFA-neutral einen günstigen Kredit mit unserem Kreditrechner anfragen

Im Folgenden beschreiben wir, wie Sie bei der Kreditanfrage am besten vorgehen. Die Kreditanfrage läuft in vier Schritten ab.

- Sie bestimmen in den Eingabefeldern die gewünschte Kreditsumme, die Laufzeit und den Verwendungszweck. Nachdem Sie den roten Button „jetzt passenden Kredit finden“ gedrückt haben, werden Sie zu unserem Ratenkredit Vergleich weitergeleitet.

- Dort machen Sie Angaben zu Ihrem Familienstand, zu Ihrer beruflichen und finanziellen Situation sowie zu bereits bestehenden Krediten.

- Sie wählen einen Auszahlungstermin und tragen Ihre Bankverbindung ein. Nun werden Ihnen passende Angebote angezeigt.

- Sie vergleichen die Angebote und die Rahmendaten wie den Zinssatz und der Höhe der Monatsraten und entscheiden sich dann für eine Bank.

Welche Alternativen bleiben mir, wenn ich trotz SCHUFA einen Kredit benötige?

Sollten Sie wegen Ihrer schlechten SCHUFA-Bewertung keine Bank finden, die Ihnen einen Kredit gewährt, haben Sie einige weitere Möglichkeiten, trotzdem einen Kredit zu erhalten. Diese Möglichkeiten erläutern wir in der folgenden Übersicht.

| Art des Kredites | Besonderheiten |

|---|---|

| Kredit mit zweitem Kreditnehmer | Ein zweiter Kreditnehmer im Kreditvertrag erhöht die Chancen auf einen Kredit, weil die Bank eine größere Sicherheit besitzt. Beide Kreditnehmer sind für die Rückzahlung verantwortlich. |

| Kredit mit Bürgen | Ein Bürge verpflichtet sich, für Sie einzuspringen und die Zahlungen zu übernehmen, wenn Sie die Kreditraten nicht bezahlen können. |

| Peer-to-Peer-Kredit (P2P-Kredit) | Ein P2P-Kredit wird von Privatpersonen und nicht von Banken vergeben. Deshalb können Sie trotz schlechter SCHUFA einen Privatkredit bekommen. |

| Kredit mit kleineren Monatsraten | Kleinere Raten belasten Ihr Budget weniger. Wenn Sie die Laufzeit verlängern oder die Kreditsumme verringern, reduzieren sich die Monatsraten und die Chancen auf einen Kredit steigen. |

| Kredit zur Umschuldung | Wenn Sie einen bestehenden Kredit mit hohen Zinsen umschulden und mit einem besser verzinsten ablösen, reduzieren Sie Ihre monatliche Belastung. Allerdings wird auch bei einer Umschuldung eine Bonitätsprüfung durchgeführt. |

- Anzeige -

Raus aus den Schulden

- Erfahrung aus tausenden Fällen

- einfach und unkompliziert

- deutschlandweit tätig

Welche Bank gibt einen Kredit trotz negativer Schufa?

Wer eine negative SCHUFA-Bewertung hat, bekommt bei einer deutschen Bank nur schwer einen Kredit. Mit einem negativen SCHUFA-Eintrag kommt allerdings ein Kredit bei einer ausländischen Bank, ein „Schweizer Kredit“, in Frage. Der Name entstand, weil viele ausländische Banken oder Vermittler, die deutschen Privatpersonen trotz negativer SCHUFA einen Kredit gewähren, ihren Sitz in der Schweiz haben. In vielen Fällen ist ein Schweizer Kredit auch ohne SCHUFA und sogar mit Sofortzusage möglich.

Allerdings haben die entsprechenden Banken oft sehr strenge Kriterien, nach denen sie einen Kredit an Personen mit schlechter SCHUFA vergeben: So setzen sie in der Regel ein bestimmtes Mindesteinkommen voraus, wie es bei den spezialisierten Anbietern Bon-Kredit, auxmoney und Maxda der Fall ist. Oder sie behalten sich beispielsweise vor, einen Teil des Einkommens zu pfänden, falls die Person nicht in der Lage sein sollte, ihren Kredit zurückzuzahlen. Außerdem ist in den meisten Fällen ein unbefristeter Arbeitsvertrag Voraussetzung für einen Schweizer Kredit. Für Studenten, Auszubildende, Arbeitslose oder Rentner kommt ein Schweizer Kredit deshalb nicht in Frage.

Warum lehnen Banken Kreditanträge manchmal trotz guter SCHUFA ab?

Wenn eine Bank Ihren Kreditantrag ablehnt, obwohl kein negativer SCHUFA-Eintrag vorliegt, ist das auf den ersten Blick unverständlich. Trotzdem kann es dafür gute Gründe geben, zum Beispiel wenn…

- Sie sich noch in der Probezeit befinden

- Sie erst seit Kurzem selbständig sind

- Sie eine Kreditsumme beantragt haben, die Ihre finanziellen Möglichkeiten übersteigt

- Sie sich in einem befristeten Arbeitsverhältnis befinden

- Sie Ihren Dispokredit überzogen haben

Weitere Hintergründe erfahren Sie in unserem Artikel zur Kreditablehnung.

Häufige Fragen zum Kredit ohne SCHUFA

Die SCHUFA besitzt grundlegende Informationen wie Ihren Namen, Ihre Adresse und das Geburtsdatum. Zusätzlich erhält sie Informationen über Bankkonten, Kreditkarten, Leasingverträge, Telekommunikationskonten, Versandhandelskonten, Ratenzahlungsgeschäfte, Kredite und Bürgschaften. Außerdem wird sie informiert, wenn Sie sich nicht vertragsgemäß verhalten, z. B. bei Zahlungsausfällen.

Es werden bei der SCHUFA keine Daten zur Konfession, zum Familienstand oder zum Einkommen hinterlegt.

Ein Kredit ohne SCHUFA ist in der Regel deutlich teurer als ein regulärer Ratenkredit. Dabei sind Zinsen von 9 % und mehr möglich. Das macht einen Kredit ohne SCHUFA gerade für Personen, die es schwer haben, einen Kredit zu erhalten, problematisch. Wegen der hohen Zinsbelastung werden mögliche finanzielle Probleme noch verstärkt.

Der Effektivzins - auch effektiver Jahreszins genannt – beschreibt die tatsächlich auf Sie zukommenden Kreditkosten. Er enthält alle Kosten wie die Leihgebühr und mögliche Verwaltungskosten. Deshalb ist der Effektivzins für einen Vergleich verschiedener Kreditangebote die beste Kennzahl.

Daneben gibt es noch den Sollzins. Er gibt an, wie viel Sie nur für die Verleihung des Kreditbetrages zahlen, und enthält keine weiteren Kosten. Darum ist der Sollzins meistens niedriger als der Effektivzins.

Nehmen Sie einen Kredit für einen bestimmten Zweck auf, z. B. zur Autofinanzierung, dann dient der Wagen als Kreditsicherheit. Das belohnt die Bank mit etwas niedrigeren Zinsen.