Welche Versicherungen brauche ich als Immobilienbesitzer?

Immobilien-Versicherungen schützen Sie als Eigentümer vor einer Vielzahl von Risiken, die Sie unversichert teurer zu stehen kommen können. Tritt der Schadensfall am Haus erst ein, können die Kosten Ihre Existenz bedrohen.

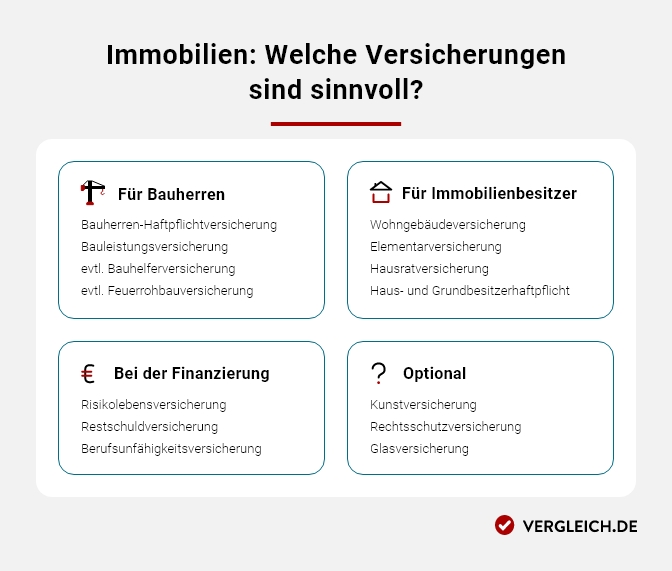

Die eine Versicherung für das Haus gibt es aber nicht. Notwendig ist immer eine Kombination verschiedener Versicherungen gegen verschiedene Risiken. Dabei gibt es notwendige Policen, die für jeden sinnvoll sind und solche, auf die Sie im Zweifelsfall verzichten können. Andere wiederum sind nur für spezielle Zielgruppen wie Bauherren wichtig.

Gesetzlich verpflichtet Ihre Immobilie zu versichern sind Sie übrigens nicht. Trotzdem geht es manchmal nicht ohne: So verlangen Banken den Nachweis einer abgeschlossenen Wohngebäudeversicherung, wenn es um die Bewilligung der Immobilienfinanzierung geht. Die folgende Auswahl zeigt Ihnen auf einen Blick, welche die wichtigsten Versicherungen für Hausbesitzer sind und bei welchen Sie erst Kosten und Nutzen abwägen sollten.

Für Bauherren

- Bauherren-Haftpflichtversicherung

- Bauleistungsversicherung

- evtl. Bauhelferversicherung

- evtl. Feuerrohbauversicherung

Für Immobilienbesitzer

- Wohngebäudeversicherung

- Elementarversicherung

- Hausratversicherung

- Haus- und Grundbesitzerhaftpflicht

Bei der Finanzierung

- Risikolebensversicherung

- Restschuldversicherung

- Berufsunfähigkeitsversicherung

Optional

- Kunstversicherung

- Rechtsschutzversicherung

- Glasversicherung

Unser Rat: Auch bestehende Immobilien-Versicherungen überprüfen

Die Versicherung für das Haus ist abgeschlossen, aber ist es auch die richtige? Laut Verbraucherzentrale ist fast jeder Eigenheimbesitzer in Deutschland falsch versichert. Auf der einen Seite haben viele zu wenige oder zu viele überflüssige Versicherungen. Auf der anderen Seite greift der Schutz bestehender Versicherungen oftmals nicht, weil die für Laien unverständlichen Vertragswerke ihre Lücken erst im Schadensfall zeigen. Das ist vor allem problematisch bei notwendigen Policen wie der Wohngebäudeversicherung. Wir raten Immobilienbesitzern daher regelmäßig zur Überprüfung Ihres Versicherungsstatus.

Unsere beliebtesten Ratgeber

Was sind die wichtigsten Versicherungen für Hausbesitzer?

Wenn Sie Ihre Immobilie adäquat versichern möchten, kommen Sie an einigen Versicherungen nicht vorbei. Im diesem Kapitel zeigen wir ihnen, welche das sind.

Die Wohngebäudeversicherung – Schutz vor Feuer, Wasser, Sturm und Hagel

Die Wohngebäudeversicherung ist unverzichtbar für jeden Immobilienbesitzer. Sie deckt Schäden aus Gefahren ab, deren Zerstörungspotential so groß ist, dass sie die Existenz bedrohen können.

Folgende Gefahren deckt die Wohngebäudeversicherung ab:

- Feuer

- Leitungswasser

- Sturm, Blitz und Hagel

Als Hauseigentümer schließen Sie die Wohngebäudeversicherung nach dem Hauskauf selbst ab. Als Besitzer einer Eigentumswohnung zahlen Sie Ihren Anteil an die Eigentümergemeinschaft. In jedem Fall raten wir zum Abschluss einer Wohngebäudeversicherung zum gleitenden Neuwert. Im Schadensfall zahlt die Versicherung dann die aktuellen Baukosten für den Wiederaufbau und nicht nur den Hauswert bei Vertragsabschluss.

Die Elementarversicherung – Schutz vor Hochwasser, Lawinen und Erdrutsch

Die Elementarversicherung ist keine Einzelpolice, sondern ein Zusatzbaustein zu einer Wohngebäudeversicherung. Dann versichert sie Schäden am Gebäude. Sie kann auch zu einer Hausratsversicherung abgeschlossen werden, dann versichert sie das Inventar. Die Elementarversicherung ergänzt den bestehenden Versicherungsschutz um die sogenannten „erweiterten Gefahren“ durch folgende Naturgewalten:

- Schneelawinen, Schneedruck und Schneebruch

- Schlammlawinen

- Hochwasser (übertretende Gewässer und von unten steigendes Grundwasser)

- Erdbeben, Erdrutsch und Erdsenkung

- Vulkanausbruch

Wie notwendig der Abschluss einer Elementarversicherung ist, erlebten viele Hausbesitzer während der Flutkatastrophen der Jahre 2002 und 2013. Zahlreiche Unversicherte verloren dabei ihre Existenz. Seitdem lassen sich Versicherungen den Schutz in Gefährdungszonen heute teuer bezahlen. Dennoch sind hohe Versicherungskosten einem möglichen Totalschaden vorzuziehen.

Die Haus- und Grundbesitzerhaftpflicht: eine Haftpflicht für Vermieter

Die Haus- und Grundbesitzerhaftpflicht brauchen Besitzer von Immobilien, die sie vermieten. Sie schützt dann so wie die Privathaftpflicht den Eigenheimbesitzer vor Regressforderungen, wenn von der Immobilie eine Gefahr für die Umwelt oder Unbeteiligte ausgeht.

Beispiel: Ein vom Dach des Mietshauses fallender Ziegel beschädigt ein Auto oder verletzt einen Passanten. In dem Fall zahlt Ihre Privathaftpflicht nicht, sondern nur die Haus- und Grundbesitzerhaftpflicht. Sie haftet auch für Gefahren, die von unbebauten Grundstücken ausgehen.

Die Hausratversicherung: Im Schadensfall das Inventar zurück!

Die Hausratsversicherung deckt die Kosten für die Neuanschaffung der beweglichen Güter Ihres Hausstandes im Fall des Verlusts durch folgende Risiken:

- Einbruchdiebstahl

- Feuer

- Leitungswasser

- Sturm und Hagel

- Blitz (bei Einschluss von Überspannungsschäden)

Als Faustregel gilt: Eine Hausratversicherung lohnt sich, wenn Sie nicht in der Lage wären, Ihr Hab und Gut nach dem Verlust ohne finanziellen Ruin wieder anzuschaffen. Das ist vor allem der Fall bei wertvollem Inventar wie Antiquitäten oder Hightech.

Welche Versicherungen fürs Haus sind unter Umständen verzichtbar?

Ihre Immobilie müssen Sie nicht gegen alle Eventualitäten versichern. Im Folgenden erklären wir Ihnen, welche Versicherungen nur im Einzelfall Sinn machen und wann Sie sich die regelmäßige Ausgabe unter Umständen auch sparen können.

- Rechtschutzversicherung: Sie trägt die Anwaltskosten im Fall einer juristischen Auseinandersetzung und lohnt sich allenfalls für Vermieter. Der spezielle Vermieterrechtsschutz deckt die Kosten dann nicht nur im Streit mit Mietern, sondern auch mit Gemeinden und Ämtern.

- Glasversicherung: Geht eine Scheibe zu Bruch, ist der Ersatz meist aus eigener Tasche zu bestreiten. Eine spezielle Glasbruchversicherung lohnt sich daher nur für große Wintergärten oder Gewächshäuser. Sie können sie dann als Zusatz zur Wohngebäude- oder Hausratsversicherung abschließen.

- Kunstversicherung: Sie versichert Antiquitäten sowie Kunst- und Sammelobjekte plus deren Rahmen, Schutzverglasungen und Vitrinen. Notwendig ist sie nur bei nicht ausreichender Deckung durch die Hausratsversicherung.

- Fotovoltaikanlagen: Die Wohngebäudeversicherung deckt nur Schäden aus den dort versicherten Gefahren und nur den Materialersatz ab. Eine spezielle Fotovoltaikversicherung zahlt auch bei Diebstahl und Vandalismus und für den Verdienstausfall, wenn keine Energie ins öffentliche Netz gespeist werden kann.

- Gewässerschadenshaftpflicht: Betreiben Sie eine Ölheizung und halten dafür einen Öltank auf Ihrem Grundstück bereit, kann Ihnen diese Versicherung nutzen. Denn wenn Öl das Grundwasser kontaminiert, wird es schnell teuer. Zu prüfen ist, ob Ihre Privathaftpflicht Regressforderungen aus solchen Umweltschäden bereits einschließt.

Welche Versicherungen sind zur Absicherung der Immobilienfinanzierung wichtig?

Wenn Sie ein Baudarlehen für Ihre Immobilie aufgenommen haben, reicht das Versichern des Hauses nicht. Dann müssen Sie sich als Darlehensnehmer auch selbst absichern, beziehungsweise die Finanzierung absichern. Denn nur so können Sie sich oder Ihre Familie vor dem Verlust der Immobilie schützen, wenn Ihnen als Ratenzahler etwas zustößt.

Die wichtigsten Versicherungen dafür sind:

- Risikolebensversicherung: Mit ihr sind die Hinterbliebenen im Todesfall des Darlehensnehmers vor dem Verlust des Eigenheims geschützt. Beim Abschluss gilt es darauf zu achten, dass die Versicherungssumme parallel zur Kredittilgung sinkt. So lassen sich Beiträge sparen.

- Restschuldversicherung: Sie übernimmt die Restschuld der Finanzierung nicht nur im Todesfall, sondern auch im Krankheitsfall oder bei Arbeitslosigkeit. Nachteil sind die oft hohen Beiträge.

- Berufsunfähigkeitsversicherung: Sie springt allgemein ein, wenn Sie arbeitsunfähig werden. Die Beitragshöhe kann so gewählt werden, dass sie im Zweifelsfall auch für die Zahlung der Kreditraten reicht.

Für welche Finanzierungsabsicherung Sie sich entscheiden, bedarf sorgfältiger Abwägung. Verzichten sollten Sie auf solchen Schutz aber nicht.

Welche Immobilien-Versicherungen brauchen Bauherren?

Nicht nur fertige Immobilien sind zu versichern. Gegen die mannigfaltigen Risiken, die Baustellen mit sich bringen, gibt es ganz speziellen Versicherungsschutz für Bauherren.

Im Folgenden erklären wir Ihnen, worauf Sie als Bauherr achten müssen und welche Versicherungen fürs Haus in der Bauphase wichtig sind.

Die Bauherrenhaftpflichtversicherung schützt Dritte

Die Bauherrenhaftpflichtversicherung schützt Außenstehende vor allen Schäden, die im Zusammenhang mit der Baustelle entstehen.

Beispiele dafür gibt es viele: Die Baustelle ist nicht ausreichend gesichert, Unbefugte verschaffen sich Zutritt und verletzen sich. Einem Arbeiter fällt Baumaterial vom Gerüst, welches wiederum ein darunter parkendes Auto beschädigt. Immer sind Sie als Bauherr in der Haftung.

Die Höhe des einmaligen Beitrages zur Bauherrenversicherung bemisst sich an mehreren Faktoren wie den Baukosten oder der Art des Bauvorhabens. Empfehlenswert ist laut „Stiftung Warentest“ eine Deckungssumme von 3 Millionen Euro für Personen- und Sachschäden.

Einige private Haftpflichtversicherungen schließen die Bauherrenhaftpflichtversicherung für einen begrenzten Zeitraum bereits ein. Prüfen Sie dazu Ihre AGBs.

Die Bauleistungsversicherung schützt den Bauherren

Mit der Bauleistungsversicherung sind Sie als Bauherr selbst gegen eine Reihe von Schäden versichert, die Ihnen Kosten verursachen. Nämlich gegen Schäden in Folge von höheren Gewalten wie zum Beispiel Unwetter, gegen Schäden durch Baumängel wie Material- oder Konstruktionsfehler sowie gegen Verlust durch Diebstahl, zum Beispiel von Geräten oder Baumaterial.

Die Bauhelferversicherung schützt Ihre Helfer

Sobald am Bau Freunde, Kollegen oder Familienmitglieder mithelfen, sollten Sie Vorkehrungen zu deren und Ihrem Schutz treffen. Diese sind:

- Gesetzliche Unfallversicherung: Sie sind verpflichtet, alle – auch unentgeltliche – Helfer bei der örtlichen Berufsgenossenschaft der Bauwirtschaft (BG Bau) zu melden. Dort werden sie unfallversichert. Der Beitrag bemisst sich an der Zahl der Arbeitsstunden, über die Sie genau Buch führen müssen. Von der BG Bau gibt es dazu ein Bauherren-Merkblatt zum Download.

- Bauhelferversicherung: Die Leistungen der BG Bau fallen im Schadensfall sehr gering aus. „Stiftung Warentest“ empfiehlt daher den Abschluss einer eigenen Bauhelferversicherung. In dieser sind, anders als in der gesetzlichen Bau-Unfallversicherung, auch Sie als Bauherr plus Ehepartner abgesichert.

- private Unfall- oder Haftpflichtversicherung der Helfer: Vor Baubeginn sollten Sie sich vergewissern, dass alle Helfer eine Privathaftpflicht abgeschlossen haben. Diese leistet bei sogenannten Gefälligkeitsschäden an Sachen und Personen, die im Rahmen der Arbeit auf der Baustelle entstehen.

Wie finde ich die richtige Immobilien-Versicherung für mein Haus?

Wer sein Haus oder seine Eigentumswohnung versichern möchte, sollte im ersten Schritt überlegen, welche Versicherungen er für seine Immobilie und unter den aktuellen Lebensumständen wirklich braucht. Anschließend sollten Sie sich genügend Zeit bei der Auswahl des Anbieters und der Tarife lassen.

Für viele Versicherungen gibt es Vergleichsrechner, die Sie für einen ersten Überblick nutzen können. Andere Policen, etwa die Wohngebäude- und Elementarversicherung, sind jedoch derart komplex, dass Sie Angebote nur direkt bei den Versicherern einholen können.

Für einen Versicherungscheck und generell, um den eigenen Bedarf zu ermitteln, könnte sich auch die Beratung durch einen unabhängigen Versicherungsberater lohnen. Dieser verdient nicht wie Versicherungsvertreter oder -makler an Provisionen, sondern nur an Ihrem Honorar.