Definition: Was bedeutet Grundschuld?

Mit einer Grundschuld wird ein Grundstück oder eine Immobilie belastet. Sie ist ein sogenanntes Grundpfandrecht und dient dazu, Schulden abzusichern, für die der Grundeigentümer haftet. Er kann mit einem eingetragenen Grundpfandrecht das Grundstück oder Haus nicht ohne Zustimmung des Kreditgebers verkaufen.

Dank einer Grundschuld hat der Kreditgeber auch eine Absicherung für den Fall einer Zahlungsunfähigkeit des Kreditnehmers. Er kann dann das Haus beziehungsweise das Grundstück verwerten und so den noch ausstehenden Kredit begleichen. Diese Verwertung geschieht durch Zwangsversteigerung oder Zwangsverwaltung. Letztere kommt in Frage, wenn die Immobilie Einnahmen einbringt und die Bank direkt auf diese zugreifen will.

Ein Grundschulddarlehen ist dementsprechend ein Baudarlehen, welches durch Eintragung einer Grundschuld im Grundbuch abgesichert wird.

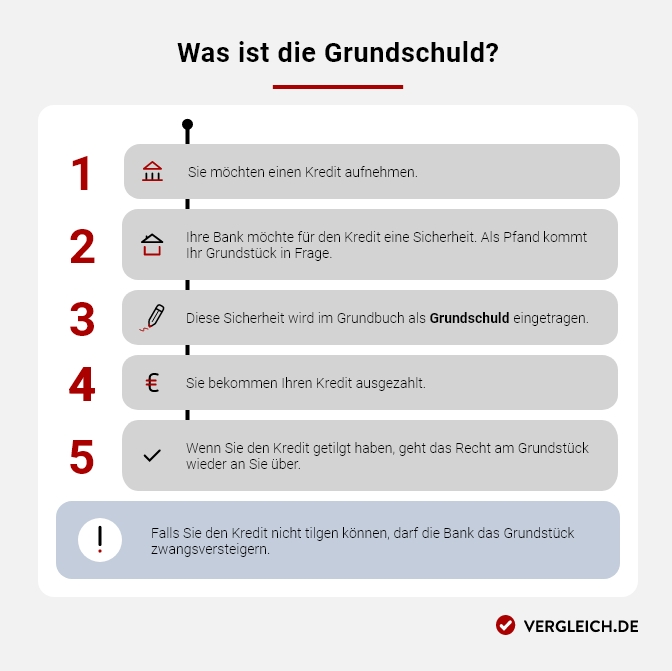

- Sie möchten einen Kredit aufnehmen.

- Ihre Bank möchte für den Kredit eine Sicherheit. Als Pfand kommt Ihr Grundstück in Frage.

- Diese Sicherheit wird im Grundbuch als Grundschuld eingetragen.

- Sie bekommen Ihren Kredit ausgezahlt.

- Wenn Sie den Kredit getilgt haben, geht das Recht am Grundstück wieder an Sie über.

Wichtig: Falls Sie den Kredit nicht tilgen können, darf die Bank das Grundstück zwangsversteigern.

Die Grundschuld wird in der Regel im Grundbuch eingetragen

Eine Grundschuld wird im Grundbuch eingetragen, und zwar in Abteilung III, in der die sogenannten dinglichen Verwertungsrechte stehen. Diese Eintragung kann dann jeder einsehen, der ein berechtigtes Interesse nachweist – etwa als Kaufinteressent.

Eine Grundschuld besteht unabhängig von dem Kredit, wegen dem sie ursprünglich eingetragen wird. Sie lässt sich nach dessen Rückzahlung für einen weiteren Kredit verwenden. Man kann auch die Grundschuld abtreten oder die Grundschuld löschen.

Geht es darum, eine Grundschuld zu bestellen, muss dieser komplexe Prozess von einem Notar begleitet werden. Um Details und Einzelheiten kümmern sich auch die kreditgebenden Banken. Beim Beurkundungstermin liest der Notar vor den Unterschriften noch einmal den Kaufvertrag in allen Einzelheiten vor. Hier sollte es keine unbeantworteten Fragen mehr geben – unterschreiben Sie nur, wenn Ihnen auch die Details klar sind. Und wenn Sie sicher sind, dass Sie das passende Finanzierungskonzept haben. Unser Budgetrechner hilft Ihnen zu berechnen, wie viel Haus Sie sich leisten können. Passende Finanzierungsangebote finden Sie in unserem Baugeld Vergleich.

Die verschiedenen Arten der Grundschuld

Bei Grundschulden gibt es unterschiedliche Ausgestaltungen in Bezug auf die Gläubiger. Die Grundschuld kann als Eigentümergrundschuld für den Kreditnehmer eingetragen werden oder als Fremdgrundschuld zugunsten des Kreditgebers, also meistens der Bank. Zudem kann zusätzlich zur Eintragung ins Grundbuch ein Grundschuldbrief ausgestellt werden (Buchgrundschuld oder Briefgrundschuld). Die Besonderheiten, Vorteile und Nachteile erklären wir in diesem Abschnitt.

Die Fremdgrundschuld: Die Bank als Grundschuldgläubigerin

Die klassische Fremdgrundschuld ist der Standardfall, wenn Sie ein Haus finanzieren. Bei ihr lässt sich die Bank als Kreditsicherheit eine Grundschuld eintragen. Sie bleibt Gläubiger dieser Grundschuld, solange der Sicherungszweck besteht und das Darlehen nicht vollständig zurückgezahlt ist. Solange kann die Bank ihrer Forderungen bei Zahlungsunfähigkeit durch Zwangsvollstreckung realisieren. Ist das Baudarlehen vollständig beglichen, hat der Darlehensnehmer Anspruch auf Übertragung der Grundschuld.

Die Eigentümergrundschuld: Mittel zur Rangsicherung oder Möglichkeit für Folgekredit

Wenn das Bankdarlehen vollständig zurückgezahlt ist, ist der Sicherungszweck weggefallen. Die Grundschuld an sich aber bleibt bestehen und erlischt nicht automatisch. Nach der Rückübertragung wandelt sich eine Fremdgrundschuld in eine Eigentümergrundschuld um. Mit einer Löschungsbewilligung der Bank können Sie sie auch löschen lassen. Eine Löschung ist dann notwendig, wenn Sie das Grundstück lastenfrei verkaufen wollen. Planen Sie keinen Verkauf, können Sie die Grundschuld auf dem Grundstück belassen und frei über sie verfügen: Etwa, um mit ihr einen weiteren Immobilienkauf oder einen Modernisierungskredit abzusichern.

Zudem ist eine Eigentümergrundschuld ein beliebtes Mittel zur Rangsicherung. Wird oder bleibt sie im Grundbuch auf dem ersten Rang in der Abteilung III eingetragen, ist diese Rangstelle blockiert. Sie können also diese Rangstelle später an andere Kreditgeber weitergeben oder verpfänden. Wichtig werden die Rangstellen im Falle einer Zwangsversteigerung: Denn hier werden die Gläubiger nach ihrer Rangstelle befriedigt – zuerst jene mit höherem Rang. Reicht der Erlös nicht für die Befriedigung aller Gläubiger, gehen die unteren Ränge leer aus. Eine Eigentümergrundschuld für eine Rangsicherung kommt in den meisten Fällen im unternehmerischen Bereich zur Anwendung.

Die Buchgrundschuld: die klassische Eintragung im Grundbuch

Die Buchgrundschuld und die Briefgrundschuld unterscheiden sich rechtlich nicht. Unterschiede gibt es lediglich in der Dokumentation der Grundschuld. Nach dem Gesetz ist die Briefgrundschuld der Regelfall, dennoch aber ist in der Praxis die reine Buchgrundschuld gebräuchlicher. Bei dieser wird die Grundschuld nur im Grundbuch eingetragen, mit dem Vermerk „ohne Brief“. Bei einer Übertragung der Grundschuld ist eine Grundbuchänderung nötig. Insofern ist aus diesem auch immer der Inhaber der Grundschuld ersichtlich.

Die Briefgrundschuld: flexibler, aber auch risikobehaftet

Der Grundschuldbrief ist eine Urkunde, die gleichzeitig ein Wertpapier darstellt. In ihr sind die Höhe der Grundschuld, die Zinsen, die Nebenkosten und der Inhaber verzeichnet. Der Grundschuldbrief ist ein sogenanntes Namenspapier (Rektapapier). Das bedeutet, dass derjenige, der in dem Papier als Gläubiger eingetragen ist, auch das Recht zum Besitz des Briefes hat. Deshalb behält ihn die Bank bis zur Abzahlung des Immobilienkredits und übergibt ihn danach dem Eigentümer der Immobilie.

Der Vorteil der Briefgrundschuld ist, dass sie flexibler und günstiger übertragbar ist, denn dazu ist keine Grundbuchänderung nötig. Dieser Vorteil aber beinhaltet zugleich einen Nachteil: Aus dem Grundbuch ist bei einer Briefgrundschuld nicht unbedingt erkennbar, wer aktueller Inhaber der Forderung ist, eben weil die Änderung im Grundbuch unterbleibt. Es reichen ein Abtretungsvertrag und die Briefübergabe. Im Grundbuch kann also noch der ursprüngliche Gläubiger verzeichnet sein, obwohl der Grundschuldbrief im Besitz eines neuen Gläubigers ist. Ein weiterer Nachteil der Briefgrundschuld sind höhere Kosten beim Grundbuchamt und beim Notar für die Bestellung eines Grundschuldbriefs. Geht er verloren, muss er in einem Aufgebotsverfahren für kraftlos erklärt werden.

Die Höhe der Grundschuld und die Sicherungsabrede

Wonach richtet sich die Höhe der eigetragenen Grundschuld? Es erscheint auf den ersten Blick irritierend, denn die Höhe der Grundschuld ändert sich mit den Jahren nicht. Sie bleibt bei der Höhe des jeweils ausgezahlten Darlehensbetrags. Mit jeder Rate, mit der das Darlehen getilgt wird, sinkt nur der Rückzahlungsanspruch der Bank. Die Bank kann also nie mehr verlangen, als ihr nach dem Stand des Darlehensvertrags zusteht. Ist das Darlehen zurückgezahlt, hat der Kreditnehmer in der Regel einen Anspruch gegen die Bank auf Rückübertragung der Grundschuld oder auf eine Bewilligung zu deren Löschung. Mit einer solchen Löschungsbewilligung von der Bank ist es dann möglich, die Grundschuld aus dem Grundbuch entfernen zu lassen.

Was ist eine Sicherungsabrede?

Die Sicherungsabrede bzw. Sicherungsvereinbarung oder auch Zweckerklärung ist die Vereinbarung mit der Bank, in der festgeschrieben wird, für welche Forderung die Grundschuld besteht. Sie verbindet die Grundschuld mit dem konkreten Baudarlehen.

Die Bedeutung der Rangstelle im Grundbuch für das Grundpfandrecht

Bei mehreren eingetragenen Grundschulden haben nicht alle Gläubiger die gleiche Sicherheit. Denn diejenigen, die auf dem ersten Rang eingetragen werden, dürfen sich bei einer Zahlungsunfähigkeit des Kreditnehmers vor denen auf dem zweiten Rang aus dem Erlös aus der Zwangsversteigerung bedienen, diejenigen auf dem zweiten Rang vor denen auf dem dritten Rang und so weiter. Je niedriger die Rangstelle, desto höher ist die Gefahr, leer auszugehen.

Die Rangstelle im Grundbuch ist nicht unveränderlich. Wenn eine Grundschuld gelöscht ist, dann können die auf den niedrigeren Rängen aufrücken. Um die Chancen auf einen höheren Rang zu verbessern, lassen sich Kreditgeber auf niedrigeren Rängen gerne Rückgewähransprüche gegenüber der erstrangig eingetragenen Grundschuld übertragen beziehungsweise abtreten. Dann können sie, sobald diese Grundschuld löschfähig ist, selbst die Löschung bewirken und so mit ihrer Grundschuld im Rang aufrücken.

Welche anderen Grundpfandrechte gibt es?

Die Hypothek

Der entscheidende Unterschied zwischen Grundschuld und Hypothek ist folgender: Die Hypothek ist abhängig vom Bestehen und dem Stand eines Kreditkontos. Sie erlischt automatisch, wenn das Darlehen getilgt ist. Die Grundschuld bleibt dagegen im Grundbuch stehen und wird erst bei einer entsprechenden Löschungsbewilligung aus dem Grundbuch getilgt. Die Hypothek hat sich gegenüber der gebräuchlicheren Grundschuld aber nicht durchgesetzt. Denn die Grundschuld bietet den Banken gegenüber der Hypothek einige Vorteile: Bei einer Hypothek müssen sie offene Raten nachweisen, eine Grundschuld ist einfacher und zügiger vollstreckbar. Bei einer Insolvenz bietet die im Grundbuch eingetragene Grundschuld den Vorteil der Rangsicherung, sodass die Bank ihre Ansprüche vor denen anderer Gläubiger befriedigen kann.

Die Rentenschuld

Bei einer Rentenschuld sind Teilzahlungen auf die Schuld der Regelfall, und nicht monatliche Zahlungen wie bei einer Grundschuld. Die Rentenschuld ist eine Unterart der Grundschuld und wie die Grundschuld ein Grundpfandrecht, das im Grundbuch eingetragen wird. Ihren Namen hat sie, weil die Rückzahlung im Regelfall auf größere Teilsummenzahlungen innerhalb mehrerer Jahrzehnte angelegt ist. Heute hat die Rentenschuld aber an Bedeutung verloren.

Was sind Grundschuldzinsen?

Achtung, nicht erschrecken: Die Grundschuldzinsen sind hoch. In der Regel beträgt die jährliche Verzinsung zwischen 12 und 20 %. Damit sind die Grundschuldzinsen weit höher als die aktuellen Bauzinsen. Wichtig zu wissen: Wenn Sie Ihre Kreditraten vereinbarungsgemäß bedienen, können Ihnen die hohen Grundschuldzinsen egal sein. Sie müssen nicht zusätzlich zu den Kreditzinsen gezahlt werden. Sie werden nur dann relevant, wenn es zur Zwangsversteigerung kommt. Dann kann die Bank diese Zinsen verlangen und damit mehr, als ihr nach dem Kreditvertrag zusteht – falls durch die Zwangsversteigerung zusätzliche Kosten entstehen. Die hohen Grundschuldzinsen bilden sozusagen einen Notfallpuffer für die Bank im Falle von Zahlungsschwierigkeiten des Darlehensnehmers, wenn Verzugszinsen angelaufen sind.

FAQ zur Grundschuld

Werden Immobilien vererbt, dann sollten sich die Erben dringend erkundigen, ob die Immobilie dinglich belastet ist, ob also eine Grundschuld oder auch Hypothek im Grundbuch eingetragen ist. Denn so eine Belastung kann, je nach Höhe, den Wert der Immobile erheblich mindern. Dies kann sehr bedeutsam sein, zum Beispiel für die Berechnung von Pflichtteilen. Der Erbe haftet als Rechtsnachfolger für Verbindlichkeiten im Nachlass – also auch für eingetragene Grunddienstbarkeiten. Insofern ist vor der Annahme einer Erbschaft ein Blick ins Grundbuch unbedingt anzuraten. Bei einer Grundschuld, die ja unabhängig von einem ihr zugrunde liegenden Darlehen auch nach dessen Rückzahlung weiterbesteht, sollten Erben durch Anfrage an die Bank feststellen, wie hoch die jeweiligen Verbindlichkeiten sind.

Wenn das Darlehen noch nicht ganz getilgt ist, Sie aber die Immobilie verkaufen wollen, dann funktioniert das im Regelfall nur ohne die Belastung. Über den Umweg über einen Notar kann sie auch bei nicht völlig getilgtem Darlehen lastenfrei übertragen werden. Dann wird der ausstehende Rest aus dem Darlehen direkt vom Käufer an die Bank überwiesen. Diese übersendet einem Notar vorab eine Löschungsbewilligung. Der Notar verpflichtet sich, diese nicht zu verwenden, bis das Darlehen bei der Bank restlos getilgt ist. Der Notar leitet erst dann die Löschung der Grundschuld im Grundbuch ein, wenn das Geld bei der Bank eingegangen ist.

Ist ein Käufer bereit, das Grundstück mit der Belastung durch eine nicht gelöschte Grundschuld zu übernehmen, kann er sie auf sich übertragen lassen – und so Kosten sparen, wenn er dann nicht selbst eine neue Grundschuld eintragen lassen will. Allerdings sollte er nicht nur auf den Verkäufer vertrauen, sondern direkt bei der Bank nachforschen und sicherstellen, dass der ursprüngliche Kredit getilgt ist. Zudem macht so eine Übertragung ja auch nur dann Sinn, wenn die Höhe der Grundschuld mit der Finanzierungssumme übereinstimmt.

Bei der Briefgrundschuld ist der Verlust des Grundschuldbriefes tatsächlich ein Problem. Denn verlieren Sie den Brief, nachdem die Bank Ihnen diesen nach Abzahlung des Darlehens zurückabgetreten hat und gerät er dann in den Besitz eines Dritten, dann kann dieser im schlimmsten Fall Forderungen gegen Sie haben. Ist der Brief unauffindbar, dann können Sie die Briefgrundschuld erst nach einem teuren und aufwendigen Aufgebotsverfahren aus dem Grundbuch löschen lassen. Ein solches Aufgebotsverfahren hat den Zweck, den Grundschuldbrief für ungültig zu erklären.

Theoretisch lassen sich beliebig viele Grundschulden eintragen. Praktisch hängt das aber mit dem Wert der Immobilie zusammen. Denn die volle Sicherheit hat nur der Kreditgeber, der auf dem ersten Rang eingetragen ist. Der Erlös aus einer Zwangsversteigerung würde zunächst ihm zustehen. Gibt es noch weitere Banken und reicht der Verkaufserlös nicht aus, um deren Ansprüche ebenfalls zu bedienen, gehen sie leer aus. Gläubiger, die nicht auf dem ersten Rang stehen, vergeben sogenannte Nachrangdarlehen. Diese beinhalten ein höheres Ausfallrisiko. Daher verlangen die Banken für solche riskanteren nachrangigen Immobilienkredite einen höheren Sollzins.

Kommen Sie mit den Darlehensraten in Rückstand, sollten Sie versuchen, eine vorübergehende Stundung der Raten oder eine zeitlich begrenzte Reduzierung oder Aussetzung der Tilgung zu erreichen. Zahlungsunfähigkeit liegt nach der Definition im Bürgerlichen Gesetzbuch (§ 498 BGB) dann vor, wenn der Darlehensnehmer mit mindestens zwei Kreditraten im Rückstand ist und der Rückstandsbetrag mindestens 2,5 % der Kreditsumme ausmacht. Dann kann die Bank mit einer Frist von 6 Monaten kündigen.

Dann steht eine Zwangsvollstreckung in Form einer Zwangsverwaltung oder einer Zwangsversteigerung an. Bringt die Immobilie Einnahmen, kann die Bank bei einer Zwangsverwaltung direkt auf diese zugreifen. Bei einer Zwangsversteigerung wird die Immobilie meistbietend verkauft. Dafür muss die Bank die vollstreckbare Ausfertigung vorweisen, die der Notar im Zuge der Grundschuldbestellung ausgestellt hat. Aus dem Erlös werden die Gläubiger befriedigt. Zumeist wird eine Grundschuld auch mit einer persönlichen Haftungsübernahme verknüpft – damit haften die Darlehensnehmer mit ihrem gesamten Privatvermögen.