Das Wichtigste in Kürze

- Aktuell erhalten Sie noch recht hohe Zinsen für Festgeld und Tagesgeld. Dies sind sichere Geldanlagen, da Bankeinlagen bis 100.000 € von der gesetzlichen Einlagensicherung geschützt sind.

- Wer langfristig investieren will, kann mit ETFs auf Welt-Aktienindizes wie den MSCI World an der Börse anlegen. Im Schnitt erzielen Sie hier ca. 8 % Rendite pro Jahr.

- Riskanter sind Spekulationen auf Einzel-Aktien, Kryptowährungen und Crowdinvesting. Hier sind hohe Gewinne und Verluste möglich.

- Günstige Depotanbieter sind z. B. Scalable Capital*, finanzen.net ZERO*, Trade Republic* und justTRADE*.

Was ist die beste Geldanlage momentan?

Welche Anlagemöglichkeit für 2026 die beste ist, hängt davon ab, was Sie für ein Typ sind: Für diejenigen, die sich fragen, wie sie ihr Geld aktuell sicher anlegen, eignen sich wegen der noch recht hohen Zinsen zurzeit Festgeld und Tagesgeld. Viele Privatanleger betrachten gut verzinste Konten als beste Geldanlage ohne Risiko.

Bevor die Zinsen weiter sinken, können Sie sich jetzt bei Festgeld Zinsen bis 2,60 % für 1 Jahr bei einer Anlagesumme von 10.000 € sichern. Für 5 Jahre erhalten Sie bis zu 3,00 %, für 10 Jahre 3,25 %. Sie haben momentan die historisch seltene Chance, mit Festgeldzinsen langfristig die Inflation zu schlagen, sofern die Inflationsrate nicht wieder stark steigt. Ohne Risiko und bei kompletter Planungssicherheit erhalten Sie dann über die gesamte Laufzeit eine positive Rendite.

Unsere Top 3 Festgeld-Angebote

Unsere aktuell besten Konditionen bei einem Anlagebetrag von 10.000 €

AAA Länderrating

AAA Länderrating

AAA Länderrating

Auf einem Tagesgeldkonto können Sie Ihre Rücklagen parken, die Sie täglich verfügbar halten wollen. Dabei profitieren Sie im Moment von hohen Tagesgeldzinsen von bis zu 3,40 %.

Unsere Top 3 Tagesgeld-Angebote

Unsere aktuell besten Konditionen bei einem Anlagebetrag von 10.000 €

3 Monate Zinsgarantie

3 Monate Zinsgarantie

3 Monate Zinsgarantie

Wer beim Geldanlegen 2026 langfristig auf eine starke Rendite setzt und mit vorübergehenden Kursverlusten kein Problem hat, kann mit Aktien oder ETFs an der Börse einsteigen. Indexfonds auf Welt-Aktien-Indizes sind kostengünstig und für den langfristigen Vermögensaufbau besonders gut geeignet.

Wie kann ich mein Geld 2026 sicher und renditestark anlegen?

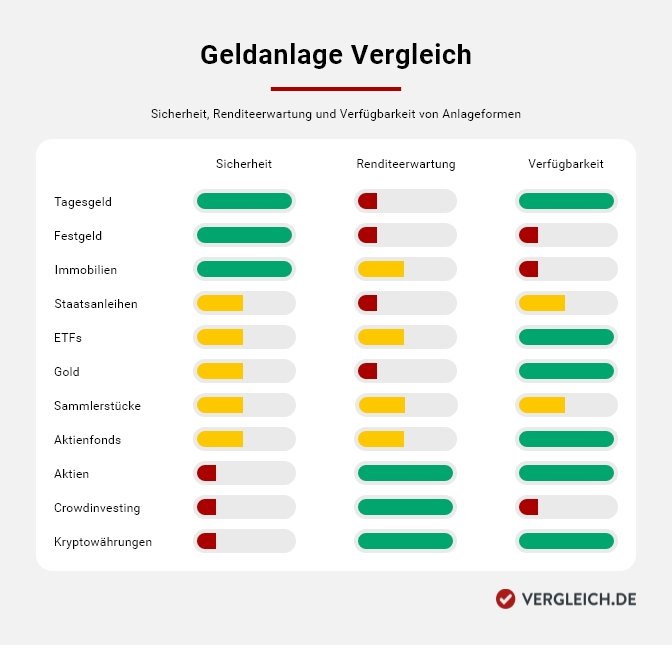

Auch wenn es der Traum eines jeden Anlegers bleibt: Eine Investition, die 100 % sicher ist, einen enormen Gewinn abwirft und am besten noch jederzeit verfügbar ist, gibt es nicht. Die drei Ziele Sicherheit, Rentabilität und Verfügbarkeit stehen in Konkurrenz zueinander.

Sehen Sie zunächst in einer Übersicht, welche Rendite, welche Sicherheit und welche Liquidität verschiedene Anlageklassen bieten.

Geldanlage Vergleich: Sicherheit, Renditeerwartung und Verfügbarkeit von Anlageformen

Anlageform Sicherheit Renditeerwartung Verfügbarkeit Tagesgeld hoch niedrig hoch Festgeld hoch niedrig niedrig Immobilien hoch mittel niedrig Staatsanleihen mittel niedrig mittel ETFs mittel mittel hoch

Gold mittel niedrig hoch Sammlerstücke mittel mittel mittel Aktienfonds mittel mittel hoch Aktien niedrig hoch hoch Crowdinvesting niedrig hoch niedrig Kryptowährungen niedrig hoch hoch

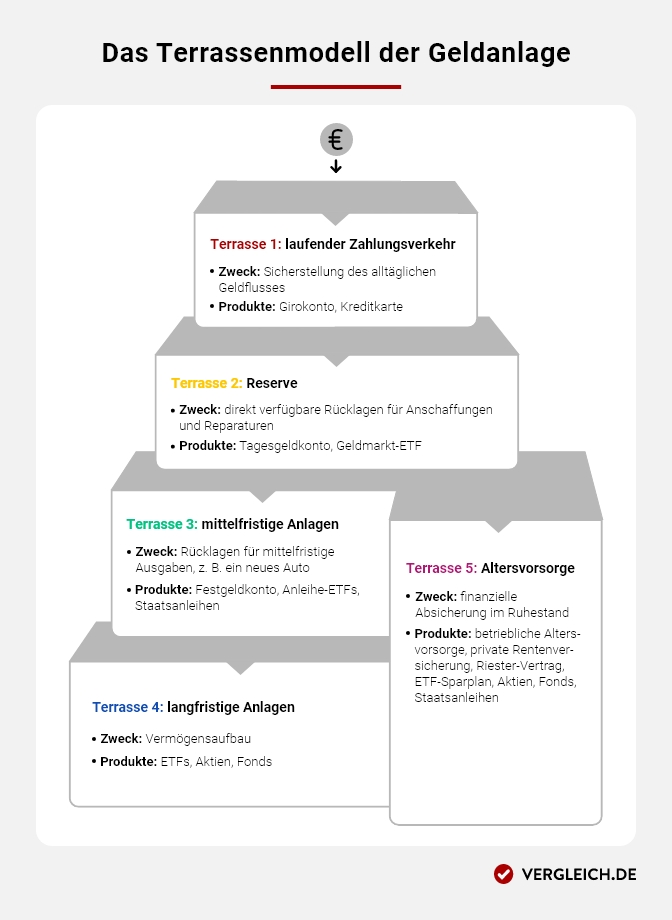

Je nachdem, für welchen Zweck Sie momentan Geld anlegen möchten, bieten sich unterschiedliche Produkte an. Für Ihren laufenden Zahlungsverkehr ist ein Girokonto ausreichend. Aber schon für Ihren Notgroschen benötigen Sie ein separates Konto oder zumindest ein Unterkonto. Wichtig ist, dass die Reserve sicher und jederzeit verfügbar ist. Das Terrassenmodell der Geldanlage illustriert die verschiedenen Ebenen der persönlichen Finanzen.

- Das Terrassenmodell der Geldanlage

Terasse Zweck Produkte 1

laufender Zahlungsvergehr

Sicherstellung des alltäglichen Geldflusses Girokonto, Kreditkarte 2

Reserve

direkt verfügbare Rücklagen für Anschaffungen und Reparaturen Tagesgeldkonto, Geldmarkt-ETF 3

mittelfristige Anlagen

Rücklagen für mittelfristige Ausgaben, z. B. ein neues Auto Festgeldkonto, Anleihe-ETFs, Staatsanleihen 4

langfristige Anlagen

Vermögensaufbau ETFs, Aktien, Fonds 5

langfristige Anlagen

finanzielle Absicherung im Ruhestand betriebliche Alters-vorsorge, private Rentenver-sicherung, Riester-Vertrag, ETF-Sparplan, Aktien, Fonds, Staatsanleihen

Für mittelfristige Anlagen darf die Verfügbarkeit dagegen zunächst eingeschränkt sein. Die Investition sollte im Gegenzug aber mehr Gewinn abwerfen. Für langfristige Anlagen und die Altersvorsorge kann das Risiko und sollte letztlich die Rendite in der Regel noch höher sein. Schließlich haben Sie hier die Zeit, Kursschwankungen auszusitzen.

Terrasse 1: laufender Zahlungsverkehr

Auf dieser Ebene geht es um die Sicherstellung des alltäglichen Geldflusses mit allen Einnahmen und Ausgaben.

- Produkte: Girokonto, Kreditkarte

- Laufzeit: täglich verfügbar

Tipp: Achten Sie auf geringe Kontoführungsgebühren oder wechseln Sie gleich zu einem kostenlosen Girokonto. Aktuelle Angebote finden Sie in unserem Girokonto Vergleich.

Terrasse 2: kurzfristig Geld anlegen

Auf dieser Ebene geht es um die Schaffung und Ausgliederung von Rücklagen.

- Produkte: Tagesgeldkonto, Geldmarkt-ETF

- Laufzeit: täglich verfügbar

Tipp: Halten Sie Ihren Notgroschen getrennt von Ihrem normalen Zahlungsverkehr. Das geht gut mit einem Tagesgeldkonto, das auch besser verzinst sein sollte als Ihr Girokonto. Angebote für Tagesgeld mit attraktiven Zinsen finden Sie in unserem Tagesgeld Vergleich.

Terrasse 3: mittelfristig Geld anlegen

Auf dieser Ebene geht es um mittelfristige Rücklagen, z. B. für einen größeren Urlaub in 2 Jahren, das neue Auto in 5 Jahren oder das Eigenkapital für einen Immobilienkauf in 8 Jahren.

- Produkte: Festgeldkonto, Anleihe-ETFs, Staatsanleihen

- Laufzeit: 6 Monate bis 10 Jahre

Tipp: Wenn Sie zu einem bestimmten Zeitpunkt in der Zukunft über Ihre Rücklagen verfügen wollen, scheiden Investitionen an der Börse aus. Ansonsten könnte der Fall eintreten, dass Sie Ihre Geldanlage im Verlust verkaufen müssten. Dagegen sind Gewinn und Fälligkeit der Geldanlage mit Festgeld planbar. Aktuelle Angebote zum Geldanlegen mit Zinsen finden Sie in unserem Festgeld Vergleich.

Terrasse 4 und Terrasse Altersvorsorge: langfristig Geld anlegen

Bei einem langen Anlagehorizont können Sie schlechte Phase an den Börsen aussitzen. Die jährliche Durchschnittsrendite von ca. 8 % bei breit gestreuten Aktien-ETFs entschädigt für das Risiko. Eine Geldanlage in Einzelaktien ist riskanter. Ein Totalverlust ist möglich.

Tipp: Geben Sie günstigen Welt-ETFs den Vorzug vor teuren, aktiv gemanagten Akienfonds. Und vermeiden Sie Depotkosten, die Ihre Rendite mindern. Sie können heute kostenlos und mit guter Qualität bei einem Online-Broker investieren. Näheres erfahren Sie in unserem Depot Vergleich.

Was waren die 10 besten Wertanlagen in 2025?

Im Folgenden zeigen wir Ihnen beliebte Geldanlagen und ihre Wertentwicklung im Jahr 2025. Es sind besonders erfolgreiche Geldanlagen des letzten Jahres dabei sowie wichtige Benchmarkts. Welche Investition hat vom 01.01.–31.12.2025 bzw. 02.01.2026 am meisten Rendite gebracht? In unserer Tabelle sehen Sie es auf einen Blick. Wir ordnen die Kapitalanlagen vom 1. Platz absteigend bis zu Platz 10.

Ranking der Top-Geldanlagen 2025

Platz | Wertanlage | Performance 2025 |

|---|---|---|

1. | Silber-ETC | 66,12 % |

2. | Xetra-Gold | 44,77 % |

3. | DAX-ETF | 19,22 % |

4. | Euro-Stoxx-50-ETF | 19,10 % |

5. | Nikkei-225-ETF | 14,28 % |

6. | Nasdaq-100-ETF | 8,31 % |

7. | MSCI-World-ETF | 7,24 % |

8. | S&P-500-ETF | 5,12 % |

9. | Bitcoin | -18,50 % |

10. | Ethereum | -22,60 % |

Quellen: extraETF.com, coingecko.com, Stand: 2. Januar 2026

Das Edelmetall Silber weist unter den gelisteten Vermögenswerten die beste Wertentwicklung des vergangenen Jahres auf, ist also die beste Geldanlage 2025 unserer Auswahl. Dahinter folgt Gold mit einer ebenfalls beeindruckenden Performance in 2025. Interessant auch, dass sich die Aktienindizes für Deutschland, Europa und Japan besser entwickelten als die US-amerikanischen Benchmarks Nasdaq 100 und S&P 500.

Selbst mit einem MSCI-World-ETF erzielten die Anleger 2025 weniger Rendite, sind aber immer noch im grünen Bereich. Dagegen machten Fans der Kryptowährungen Bitcoin und Ethereum im vergangenen Jahr erhebliche Verluste. Diese weisen unter den gelisteten Vermögenswerten mit Abstand die schlechteste Wertentwicklung auf.

Welche Möglichkeiten zum Geldanlegen habe ich aktuell?

Die Optionen für eine Geldanlage 2026 sind u. a. angesichts der Zinspolitik sowie der Entwicklung der Wirtschaft und Inflation zu bewerten. Viele Privatanleger fragen sich deshalb, in was Sie jetzt investieren sollen und wo es sich lohnt zu investieren. Wir stellen Ihnen die wichtigsten Anlagemöglichkeiten angesichts der aktuellen Lage vor.

Welche Möglichkeiten zum Geldanlegen sind zurzeit besonders beliebt?

Angesichts der noch recht hohen Zinsen bieten sich zurzeit ein Tagesgeldkonto oder Festgeldkonto an, wenn Sie Geld sicher anlegen wollen. Nutzen Sie die Chance und schichten Sie Geld, das Sie auf einem unverzinsten Girokonto liegen haben, zeitnah um. In Zukunft können die Zinsen auf einem Tagesgeldkonto stark sinken, wenn die EZB den Leitzins weiter herabsetzt. Auch die Zins-Angebote für Festgeld werden dann voraussichtlich weiter gesenkt.

Nutzen Sie für Tagesgeld lange Aktionszeiträume, in denen die Banken Ihnen den Zins garantiert. Einige Geldhäuser bieten hier wenige Wochen, andere 3 Monate oder ein halbes Jahr an. Falls Sie vorher bei einer anderen Bank bessere Zinsen sehen, steht es Ihnen ja frei, jederzeit wechseln.

Achten Sie bei Spareinlagen immer auch auf die Einlagensicherung und die Bonität des Landes, in dem die Bank ansässig ist. Dieses Länderrating finden Sie in unserem Tagesgeld und Festgeld Vergleich.

Tagesgeld Vergleich

Festgeld Vergleich

Auch Staatsanleihen sind als sichere Geldanlage und stabilisierendes Element im Portfolio beliebt. Mit Crowdinvesting sind trotz schwieriger Marktbedingungen weiter hohe Renditen möglich. Fans von Kryptowährungen setzen auf die Zukunft von Bitcoin und Ethereum. Diese Geldanlagen bergen jedoch höhere Risiken.

Ebenfalls gefragt sind Investitionen in ETFs. Angesichts der breiten Streuung von Welt ETFs bieten sie besonders gute Chancen für langfristige Geldanlagen. Sie können selber ein Depot eröffnen und dann Indexfonds als Selbstanleger kaufen oder über einen digitalen Anlagehelfer, einen Robo-Advisor, investieren.

Festgeld ist wie der Sparbrief eine sichere Möglichkeit der Geldanlage mit festem Zinssatz, der in der Regel über dem von Tagesgeld liegt. Die Laufzeit des Festgeldes können Sie frei wählen, dürfen jedoch währenddessen nicht über Ihr Geld verfügen. Sie variiert meist zwischen 1 Monat und 10 Jahren. Nach der Kündigung erhalten Sie am Ende der Laufzeit garantiert Ihre Einlage zurück sowie zusätzlich den vereinbarten Zinsertrag.

Festgeld ist im Rahmen der gesetzlichen Einlagensicherung bis zu mindestens 100.000 € pro Person und Bank geschützt. Dies gilt auch im europäischen Wirtschaftsraum, wenn Sie Ihr Geld im Ausland anlegen. Einige Geldhäuser in Deutschland garantieren allerdings sogar Beträge bis zu mehreren Millionen Euro pro Sparer.

Aktuell können Sie sich noch gute Zinsen für eine lange Laufzeit sichern. So profitieren Sie selbst dann noch von hohen Zinsen, wenn die Leitzinsen sinken. Mit unserem Festgeldrechner können Sie ausrechnen, wie viel Rendite Sie erzielen.

zum FestgeldrechnerTagesgeld bietet Flexibilität

Die Tagesgeldzinsen sind momentan noch deutlich höher als in der Niedrigzinsphase. Jedoch geben nicht alle Banken die hohen Leitzinsen an ihre Kunden weiter. Vor allem regionale Sparkassen und Volksbanken sind hier häufig knauserig. Der treue Kunde ist dann oft der Dumme.

Scheuen Sie sich nicht, bei einem anderen Institut ein Tagesgeldkonto zu eröffnen. Ihr Girokonto können Sie trotzdem bei Ihrer Hausbank behalten. Ein Tagesgeldkonto zu eröffnen, ist schnell und unkompliziert möglich. Wenn Sie möchten, sogar komplett online.

Tagesgeld ist eine sichere und flexible Form der Geldanlage mit variablem Zinssatz. Ihr Erspartes ist täglich verfügbar und Sie erhalten in der Regel höhere Zinsen als auf dem Girokonto oder Sparbuch. Jedoch können die Zinsen auf einem Tagesgeldkonto nach Ablauf des Aktionszeitraums jederzeit stark sinken. Auch auf einem Tagesgeldkonto sind mindestens 100.000 € pro Person und Bank im Rahmen der gesetzlichen Einlagensicherung geschützt.

zum TagesgeldrechnerMit ETFs winkt langfristig eine hohe Rendite

Während der Leitzinserhöhungen der Zentralbanken taten sich ETFs wie die gesamte Anlageklasse Aktien an der Börse zum Teil sehr schwer. Mit der zurückgehenden Inflation erholten sich die Kurse und erreichten sogar neue Höchststände. Experten sehen zukünftig weiter gute Chancen für Indexfonds. Anleger freuen sich traditionell über sinkende Leitzinsen. Oft gehen damit steigende Kurse einher.

Langfristig sind ETFs, wissenschaftlich erwiesen, eine renditestarke Geldanlage, die besonders einfach und günstig ist. ETF-Kosten sind niedrig. Mit einem weltweit diversifizierten ETF auf den Index MSCI World oder MSCI ACWI schlagen Sie in der Regel verlässlich die Inflation. Sie sollten jedoch einen Anlagehorizont von mindestens 15 Jahren haben.

Mit einem ETF-Sparplan können Sie bei vielen Brokern sogar ohne Gebühren anlegen. Den Depot-Anbieter mit den attraktivsten Konditionen und geringsten Depotkosten finden Sie mit unserem Online-Broker Vergleich.

Crowdinvest

Crowdinvesting bedeutet, dass viele Menschen („Crowd“) Geld in Projekte von Unternehmen investieren und dadurch zu Anteilseignern am jeweiligen Unternehmen werden. Besonders im Bereich Immobilien-Investment ist diese Anlageform verbreitet und stellt hohe Renditen in Aussicht. Für ihre Beteiligung erhalten Crowd-Investoren in der Regel einen festen oder variablen Zinssatz.

Legen Sie Ihr Geld nur in Crowdinvesting an, wenn Sie das jeweilige Projekt verstehen. Klären Sie alle Fragen, die sich Ihnen stellen. Wenn diese sich nicht seriös klären lassen, lassen Sie lieber die Finger davon. Der gesamte investierte Betrag kann im Pleitefall weg sein.

Welche weiteren Möglichkeiten der Geldanlage habe ich?

Wenn Sie 2026 Geld anlegen möchten, stehen Ihnen weitere Investitionsmöglichkeiten offen. Wir stellen wir Ihnen die wichtigsten Anlageklassen vor. Dabei ordnen wir die Chancen und Risiken der einzelnen Formen der Geldanlage aktuell ein.

Fragen Sie sich: In welche Aktien sollte man jetzt investieren? Wer 2025 Geld in Einzelaktien investiert, muss sich darüber im Klaren sein, dass der Markt sinkende Leitzinsen schon früh eingepreist hatte, was die Kurse nach oben schnellen ließ. Zudem sorgte der Boom im Bereich Künstlicher Intellgenz für einen Höhenflug relevanter Unternehmen wie Nvidia und Microsoft. Es kam zwischenzeitlich zu Korrekturen. Ob die Kurse langfristig weiter steigen, ist ungewiss.

Normalerweise geben sinkende Leitzinsen, die die Wirtschaft ankurbeln sollen, auch den Börsenkursen Auftrieb. Eine lockere Geldpolitik verbilligt Investitionen für Unternehmen, was Firmen zugute kommt. Zudem machen niedrige Zinsen risikoreichere Anlagen attraktiver.

Aktien sind immer auch eine Wette auf steigende Kurse genau dieser Wertpapiere. Das kann gutgehen: Aktionäre erwirtschaften immer wieder sehr ansehnliche Gewinne mit Aktien, besonderen wenn sie billig gekauft haben. Genauso kann es aber auch schieflaufen – und der Wert der Aktie kann binnen kurzer Zeit in den Keller gehen. Wenn es ganz schlecht läuft, erholt er sich nicht mehr, das Unternehmen geht Konkurs und das Geld ist weg. Die Renditeerwartungen schwanken hier also extrem. Grundsätzlich gilt deshalb: In Einzelaktien sollte man nur investieren, wenn man auf das dort angelegte Geld auch verzichten kann.

Worauf Sie achten sollten, wenn Sie in Aktien investieren, und welche Aktien sich für Anfänger eignen, lesen Sie in unserem Ratgeber Aktien kaufen.

Mit Fonds sind aktiv gemanagte Aktienfonds gemeint. Anteile daran kauft man in der Regel über seine Hausbank. Den Ausgabeaufschlag von bis zu 7 % können Sie sparen, wenn Sie Fonds über Neobroker wie Traders Place erwerben. Aktiv gemanagte Fonds werden von einem Fondsmanager, also einem Bankmitarbeiter, betreut, der aktiv den Markt beobachtet und Aktien hinzukauft und verkauft. Je nachdem, ob der Fondsmanager ein gutes Händchen oder weniger gutes Händchen hat, entwickelt sich der Fonds positiv oder negativ.

Grundsätzlich streut man mit einem Fonds sein Risiko breiter als mit Einzelaktien. Wer sich beim Geld anlegen 2025 für einen aktiv gemanagten Fonds entscheidet, sollte unbedingt auf die Höhe der Verwaltungskosten achten. Diese können je nach Fonds sehr stark schwanken. Und je höher die Kosten, desto schmaler fällt am Ende die Rendite für den Anleger aus.

Lesen Sie mehr zum Thema auf unserer Seite Aktienfonds.

Anleihen sind Wertpapiere, mit denen sich ein Unternehmen oder ein Staat Geld leiht. Sie als Käufer dieser Anleihen gewähren dem Unternehmen oder dem Staat einen Kredit und bekommen dafür Zinsen sowie nach der Laufzeit Ihr Geld zurück.

Das Risiko besteht darin, dass der Staat oder das Unternehmen pleitegehen kann. Je unwahrscheinlicher dies ist, je höher also beispielsweise die Bonität des Staates, desto niedriger ist das Zinsniveau. Deshalb bringen 10-jährige deutsche Staatsanleihen mit ca. 2,75 % weniger Rendite als solche aus Italien mit ca. 3,54 % (Stand: 13. August 2025).

In Krisenzeiten gibt es häufig einen Run auf Gold. Auch 2024 und 2025 gab es angesichts geopolitischer Schwierigkeiten Rekorde beim Goldpreis. Die Nachfrage von Schwellenländern spielte dabei ebenfalls eine Rolle. Für viele Anleger scheint das Edelmetall ein sicherer Hafen zu sein, wohl auch 2026. Der Hintergedanke: Im schlimmsten Fall kann man Gold immer noch als Tauschmittel für Waren einsetzen. Anders als bei Aktien oder Festgeld hat man schließlich einen realen Wert in Form eines Goldbarrens oder einer Goldmünze in der Hand.

Allerdings schwankt der Goldpreis stark und ist von der Nachfrage abhängig. Experten raten deshalb dazu, maximal 5 oder 10 % seines gesamten Vermögens in Gold anzulegen. Da Gold sich zumindest früher häufig gegenläufig zu Aktienkursen entwickelt, kann es Depotschwankungen etwas abfedern. Jedoch erhalten Sie bei einem Investment in Gold weder Zinsen noch Dividenden. Auf lange Sicht brachte Gold in der Vergangenheit nicht halb so viel Rendite ein wie ein Investment in einen weltweit gestreuten Aktienindex. Erfahren Sie mehr zum Thema in unserem Artikel Gold kaufen.

Die Verwaltung Ihres Geldes können Sie auch einem digitalen Anlageberater, Robo-Advisor genannt, übertragen. Anhand Ihrer Vorgaben hinsichtlich Strategie und Risikobereitschaft übernimmt ein solcher Anlageroboter für Sie die Käufe und Verkäufe von Wertpapieren, z. B. ETFs. Die Geldanlage funktioniert automatisiert mittels eines Programmes, das mit Finanzkennzahlen und Algorithmen arbeitet. Es gibt inzwischen etliche etablierte Anbieter am Markt. Für einen Robo-Advisor wird eine Gebühr fällig, die aber in der Regel deutlich unter den Kosten für einen realen Vermögensverwalter liegt.

Manche Anleger wollen einen Teil ihres Geldes in wertstabile Dinge investieren, um sich vor der Inflation zu schützen. Als solche Sammlerstücke gelten beispielsweise Oldtimer, Antiquitäten, Schmuck, Kunst, aber auch wertvolle Whiskys oder teure Weine. Kurzum: alles, wofür man – vermutlich – einen Käufer findet, der unabhängig von der Inflation bereit ist, einen gewissen Preis dafür zu bezahlen.

Um Geld in solche Sachwerte anzulegen, brauchen Investoren Fachkenntnisse in Bezug auf den jeweiligen Bereich. Glück gehört auch dazu. Denn ob eine Uhr, von der man heute annimmt, dass sich ihr Wert im Laufe der nächsten Jahre steigert, am Ende tatsächlich auch mehr Wert ist, kann man erst im Nachhinein sagen. Eine Investition in diese alternativen Geldanlagen gilt deshalb als hoch spekulativ.

Wenn Sie Ihr Geld langfristig investieren wollen, kann es durchaus sinnvoll sein, beispielsweise in einen ETF zu investieren, der aus Anteilen von Unternehmen aus Schwellenländern besteht. Länder wie China und Indien haben wirtschaftlich langfristig großes Potenzial. Nicht demokratisch regierte Staaten bergen für Anleger jedoch ein politisches Risiko, da z. B. autoritäre Eingriffe in den Markt möglich sind. Im Vergleich zu ETFs, die Anteile von Firmen aus entwickelten Ländern enthalten, schwankt ein Emerging-Markets-ETF oft stärker.

In der Vergangenheit war es manchmal so, dass Indizes aus Schwellenländern in solchen Zeiten gut performten, in denen Indizes aus entwickelten Ländern schwächer abschnitten. In der Gegenwart ist die Korrelation jedoch nicht so einfach. So hat z. B. China mit wirtschaftlichen Schwierigkeiten u. a. aufgrund einer Immobilienkrise zu kämpfen. Zudem erschweren hohe Zinsen das Umfeld für Unternehmen in Schwellenländern, da Kredite für sie teurer werden.

Für Mutige eröffnen die heftigen Kursschwankungen von Kryptowährungen wie Bitcoin und Ethereum die Chance auf hohe Rendite. Dafür müssen Sie jedoch zu einem günstigen Kurs kaufen und hoffen, dass der Wert Ihrer Digitalwährung in Zukunft steigt. 2025 erreichte Bitcoin ein neues Allzeithoch, Experten rechnen weiterhin mit starken Schwankungen. Kryptowährungen sind immer hochspekulative Geldanlagen. Investieren Sie nur Geld, auf das Sie auch verzichten können.

Wer Geld für seine Kinder, Enkelkinder, Nichten oder Neffen anlegen will, sollte früh damit beginnen. Denn auch wenn Sie regelmäßig nur wenig Geld investieren, können Sie über längere Zeit je nach Anlageform eine gute Rendite erwirtschaften. Grundsätzlich empfehlen Experten allen, die Geld für Kinder anlegen wollen, entweder ETFs, Tages- oder Festgeldkonten oder ein Girokonto. Wofür Sie sich entscheiden, hängt vom Sparziel und dem Anlagehorizont ab. Viele Tipps und ausführlichere Infos finden Sie in unserem Artikel Sparen für Kinder.

Welche Anlagestrategie passt 2026 zu mir?

Viele Privatanleger fragen sich: In was oder wo sollte man jetzt investieren? Die Antwort hängt vom Fragesteller ab. Denn was zurzeit die beste Geldanlage ist, hängt auch davon ab, welches Ziel Sie verfolgen.

Möchten Sie aktuell kurzfristige Gewinne erwirtschaften?

Seriöse Tipps lassen sich für Geld, das Sie kurzfristig anlegen, kaum geben. Denn letztlich lassen sich in Zeiten von Krieg, wirtschaftlichen Schwierigkeiten sowie bedeutenden Inflations- und Zinsentwicklungen auf kurze Sicht hohe Realrenditen meist nur mit risikoreichen Investitionen und Glück erzielen. Dazu gehören spekulative Anlagen an der Börse oder in P2P-Kredite, Crowdinvesting und Kryptowährungen. Für diese Anlagemöglichkeiten gilt: Investieren Sie hier nur Geld, auf das Sie auch verzichten könnten.

Wer in Einzeltitel investiert, spekuliert immer auch. Im schlechten Fall ist die Aktie plötzlich nur noch halb so viel oder noch weniger wert und ein Großteil Ihres angelegten Geldes ist futsch. Gewiss kann es auch anders kommen. Sicher ist nur: Sie wissen es erst im Nachhinein.

Stellen Sie es sich nicht zu einfach vor, Gewinne beispielsweise mit Spekulationen auf Trend-Aktien oder mit risikoreichen gehebelten Wertpapieren zu erzielen. An der Börse sind viele Finanz-Profis unterwegs, und alle öffentlich zugänglichen Informationen sind schon am Markt eingepreist. Wenn Sie zu spät in ein Feld investieren, das bereits überteuert ist, müssen Sie oft mit Verlust zu einem niedrigeren Kurs verkaufen.

Möchten Sie Ihr Geld jetzt und in Zukunft langfristig anlegen?

Wenn Sie Ihr Geld langfristig – also mindestens 10–15 Jahre – und breit gestreut anlegen wollen, eignen sich dazu am besten ETFs (Exchange-Traded Funds). Sie bilden preisgünstig einen Index nach, in dem Anteile vieler Unternehmen enthalten sind. Am berühmtesten ist der MSCI World. Ein ETF auf diesen Index ist auch deshalb so beliebt, weil Anleger ihr Geld hier vergleichsweise sicher anlegen.

Ein Indexfonds auf den MSCI World beinhaltet Anteile von ca. 1.300 Unternehmen aus 23 Industrieländern. Die Firmen stammen aus unterschiedlichen Bereichen der Wirtschaft: aus der Informations- und Kommunikationstechnologie, aus der Finanzbranche, dem Gesundheitswesen, aber auch aus dem Sektor Konsumgüter.

Bei einer langfristigen Geldanlage können Sie über eine Einmalanlage nachdenken oder sich für einen ETF-Sparplan entscheiden. Ein Sparplan bedeutet: Sie investieren jeden Monat oder einmal im Quartal Geld und kaufen für diesen festen Betrag Anteile eines Indexfonds.

Schlechte Zeiten an der Börse können für langfristige Anleger sogar von Vorteil sein. Denn wenn die Kurse im Keller sind, erhalten Sie für das gleiche Geld mehr Anteile als in Zeiten mit hohen Börsenkursen. Sie können in schlechten Börsenzeiten also vergleichsweise viele Anteile für wenig Geld einkaufen und profitieren dann beim nächsten Börsenaufschwung umso mehr.

Achten Sie beim Geldanlegen 2026 auf ein günstiges Depot mit geringen Depotführungs- und Ordergebühren. Die Konditionen sehen Sie in unserem Online-Broker-Vergleich. Näheres zu den Gebühren erfahren Sie in unserem Ratgeber Depotkosten.

Möchten Sie 2026 Geld ohne Risiko anlegen?

Geld ohne Risiko anzulegen, ist beim Geldanlegen mit Zinsen möglich. Eine risikolose Anlage ist ein Tages- oder Festgeldkonto. Bedenken Sie jedoch, dass die angebotenen Zinsen unter der Inflationsrate liegen können. Dann erwirtschaften Sie keine reale Rendite. Achten Sie also auf eine hohe Verzinsung. Tages- und Festgeld stellen gute Möglichkeiten dar, einen Teil Ihrer Geldanlage abzusichern.

Das bequeme „Pantoffel-Portfolio“ der Stiftung Warentest besteht neben dem Sicherheitsanteil aus einem Renditebaustein in Form von Aktien-ETFs. In der ausgewogenen Variante kombiniert das Portfolio 50 % ETFs auf der einen und 50 % Tages- und Festgeld auf der anderen Seite. So mischt es risikobehaftete, aber renditestarke Investitionen mit sicher verzinsten und stabilen Geldanlagen. Wenn Sie 10.000 € anlegen wollen, würden Sie also 5.000 € in ETFs und 5.000 € in Tagesgeld oder Festgeld anlegen.

Das Pantoffel-Portfolio von Stiftung Warentest

Ausrichtung | defensiv | ausgewogen | offensiv |

|---|---|---|---|

Tages- und Festgeld | 75 % | 50 % | 25 % |

Aktien-ETFs | 25 % | 50 % | 75 % |

Quelle: Stiftung Warentest

Das defensive Pantoffel-Portfolio für vorsichtigere Anleger setzt dagegen nur zu einem Viertel auf Aktien-ETFs und zu drei Vierteln auf Tages- und Festgeld. In unserem Beispiel wären es 7.500 € in Indexfonds und 2.500 € aufs verzinste Konto Für Unerschrockene „Pantoffel-Helden“ empfiehlt die Stiftung Warentest, zu 75 % in ETFs zu investieren und 25 % als Tages- und Festgeld anzu legen. Dies entspricht einer Investition von 2.500 € ins ETF-Depot und 7.500 € in Tages- oder Festgeld. Ausführliche Informationen erhalten Sie in unserem Ratgeber 10.000 € anlegen.

Diese Rendite können Sie mit einem Pantoffel-Portfolio aktuell im Jahr erwarten

Ausrichtung | defensiv | ausgewogen | offensiv |

|---|---|---|---|

Investition | 10.000 € | 10.000 € | 10.000 € |

Zinsen 3 % (Beispiel Tagesgeld) | 225 € | 150 € | 75 € |

Rendite 8 % (Beispiel Welt-ETF) | 200 € | 400 € | 600 € |

Gesamtertrag | 425 € | 550 € | 675 € |

Wenn man für den Sicherheitsbaustein aktuell 3 % Zinsen und für den Rendite-Baustein im Schnitt 8 % Rendite annimmt, erzielen Sie je nach Risikobereitschaft Ihres Portfolios jährlich ca. 425 €, 550 € oder 675 €. Dies entspricht der Gesamtsumme aus Rendite und Zinsen für 10.000 € Anlagebetrag pro Jahr.

Wenn die Zinsen niedrig bleiben – und damit wird 2026 gerechnet – wird es schwieriger werden, für sichere Geldanlagen 3 % Rendite zu erreichen. Denken Sie darüber nach, sich über länger laufendes Festgeld jetzt einen guten Zinssatz für die Zukunft zu sichern.

Experten-Interview: Neue Anlagemöglichkeiten bieten Chancen

Lange Zeit galt das Sparbuch als liebste Geldanlage der Deutschen. In der Corona-Pandemie boomten dann Investitionen an der Börse. Angesichts von Krieg, Inflation und hohen Zinsen hat sich der Kapitalmarkt in den letzten Jahren verändert. Wie investieren Privatanleger heute? Welche Chancen bestehen und welche Tipps sind für Einsteiger wichtig? Das und mehr haben wir den Experten Julius Weller gefragt. Er ist Leiter des Brokers bei Scalable Capital.

Wie schwer hat es der Kapitalmarkt in einem Marktumfeld mit hohen Zinsen?

Julius Weller: An den Grundregeln für den langfristigen Vermögensaufbau hat sich durch den Zinsanstieg nichts geändert. Dies spiegelt sich auch im Verhalten unserer Kundinnen und Kunden wider. Der Fokus liegt unverändert auf ETF-Anlagen in breit gestreuten Aktienindizes wie dem MSCI World. Auch das Interesse an US-Aktien, insbesondere aus dem Tech-Sektor, ist weiterhin hoch. Zinsen werden als Ergänzung zu einer diversifizierten Kapitalmarktanlage angesehen. Gelder, die bislang vielleicht unverzinst auf Girokonten lagen, finden nun ihren Weg in höherverzinsliche Anlageformen.

Welche Chancen sehen Sie zurzeit für Anleger an der Börse?

Julius Weller: Durch das gestiegene Zinsniveau eröffnen sich neue Anlagemöglichkeiten. Anleihen und Anleihe-ETFs rücken stärker in den Fokus. Auch wer früher aus Sorge vor zu starken Schwankungen die Börse gemieden hat, findet heute zum Beispiel mit Geldmarkt-ETFs risikoärmere Alternativen mit attraktiven Zinsen. Scalable bietet außerdem seit kurzem die Möglichkeit, in Laufzeit-ETFs zu investieren. Sie kombinieren die Diversifizierung, Liquidität und Handelbarkeit eines ETFs mit der festen Laufzeit einer Anleihe.

Wer investiert bei Ihnen?

Julius Weller: Wir haben mehr als 600.000 Kundinnen und Kunden auf unserer Plattform, wovon die größte Gruppe zwischen 27 und 34 Jahren alt ist. Der Anteil der Frauen steigt kontinuierlich an: Zum Broker-Start im Sommer 2020 waren es nur 7 % Anlegerinnen, wohingegen jetzt fast ein Viertel (24 %) Frauen sind.

Welches sind die beliebtesten Investments Ihrer Kunden?

Julius Weller: Anders als bei vielen Brokern, wo Einzelaktien im Vordergrund stehen, sind die beliebtesten Anlagen im Scalable Broker ETFs: Zwei Drittel unserer Kundinnen und Kunden investieren in ETFs wie zum Beispiel auf den MSCI World. Dabei sehen wir, dass je jünger die Anleger sind, desto beliebter ETFs sind. Während fast drei Viertel der 18- bis 26-Jährigen in ETFs investieren, liegt der Anteil bei den über 65-Jährigen bei nur 60 %. Frauen investieren mit 75 % häufiger in ETFs als Männer mit 63 %. Unsere Kundinnen und Kunden setzen beim Vermögensaufbau überdurchschnittlich stark auf Sparpläne. Jeder zweite nutzt diese Möglichkeit zum regelmäßigen Investment in ETFs, Fonds oder Aktien und legt dabei im Schnitt 450 € pro Monat an.

Verführen die günstigen Gebühren bei Neobrokern nicht zum „Zocken“?

Julius Weller: Der Großteil unserer Nutzer zählt zu den langfristig orientierten Anlegern. Lediglich ein geringer Anteil handelt sehr regelmäßig, und das sind erfahrene Anleger. Sie sind viel aktiver in Einzeltiteln, während gerade die Jüngeren überwiegend breit gestreut mittels ETFs investieren. Weil junge Menschen oft noch keine großen Beträge investieren, achten sie besonders auf niedrige Gebühren. Denn je niedriger die Anlagesumme, desto stärker fallen die Kosten ins Gewicht.

Werden Sie Ihre günstigen Gebühren langfristig beibehalten können? Ab 2026 will die EU „Payment for order flow“ (PFOF) verbieten, also Rückvergütungen von Handelsplätzen an Broker.

Julius Weller: Ein „Payment for order flow"-Verbot wird zu steigenden Kosten für viele Anleger führen. Das betrifft aber nicht ausschließlich die Kunden von Neobrokern, sondern ebenso die von klassischen Online-Brokern – denn auch sie profitieren vom PFOF-Modell und einem Wettbewerb zwischen Börsenplätzen. Klar ist: Wir werden weiterhin das günstigste und beste Angebot für unsere Kunden bereitstellen.

Welche Tipps haben Sie für Neulinge an der Börse?

Julius Weller: Der größte Fehler ist, gar nichts zu tun. Wer schon in jungen Jahren mit einem breit diversifizierten Portfolio startet, sammelt früh Erfahrungen und lässt das Geld lange für sich arbeiten. Dank Instrumenten wie ETFs ist das heutzutage kostengünstig und mit nur einem einzigen Wertpapier möglich. Dank Sparplänen, die wir gebührenfrei und bereits ab 1 € Anlagebetrag anbieten, steht der Zugang zum Kapitalmarkt allen offen. Zudem gilt: Anleger, die sich auch von zeitweisen Schwankungen nicht aus der Ruhe bringen lassen, sind langfristig am besten dran. Je länger man investiert bleibt, desto wahrscheinlicher ist es, positive Renditen zu erzielen.

Das Interview wurde im November 2023 geführt.

Sollte ich meine Anlagestrategie für 2026 anpassen?

Das kommt darauf an: Wenn Sie sich langfristig für eine Geldanlage in einen Welt-Aktien-ETF an der Börse entschieden haben, müssen Sie diese Anlagestrategie auf absehbare Zeit meist nicht ändern – egal, ob die Kurse gerade steigen oder fallen. Wer Geld in breit gestreute Indexfonds investiert hat, muss sich in der Regel keine Sorgen über kurzfristige Schwankungen machen, wenn Sie Zeit haben, diese auszusitzen. Bislang haben sich Welt-ETFs noch immer wieder erholt und sogar einen Aufschwung erlebt, der über dem letzten Hoch lag.

Wenn Sie plötzlich Geld für ungeplante Ausgaben benötigen, sollten Sie dazu auf Ihre Rücklagen auf dem Giro- oder Tagesgeldkonto zurückgreifen. Vermeiden Sie es, breit gestreute ETFs in schlechten Börsenzeiten zu veräußern.

Wenn Sie verstärkt auf Trend-ETFs oder kurzfristig auf Einzelaktien setzen und sich fragen, was die beste Geldanlage zurzeit ist, sollten Sie Ihre Anlagestrategie immer anhand der aktuellen Marktsituation und Ihren Erwartungen für die nahe Zukunft überprüfen. Lesen Sie dazu auch unsere Ratgeber ETF-Empfehlungen und Anlagetipps.

Sollte ich meine Anlagestrategie bei sicheren Geldanlagen jetzt ändern?

Was Tages- und Festgeld betrifft, so kann es im Jahr 2026 durchaus sinnvoll sein, dass Sie Änderungen bei Ihrer Geldanlage vornehmen. Bei sinkenden Leitzinsen bieten die Banken geringere Zinsen für Spareinlagen an. Vielleicht haben Sie bislang ganz auf Tagesgeld gesetzt, um flexibel auf steigende Zinsen reagieren zu können.

Denken Sie beim Geldanlegen 2026 auch über ein Festgeldkonto nach. Für Geld, das Sie nicht täglich verfügbar halten müssen, aber sicher anlegen wollen, können Sie sich aktuell noch recht hohe Festgeldzinsen für eine Laufzeit von 1 Jahr, 2 oder 3 Jahre oder sogar für bis zu 10 Jahre sichern.

Möglicherweise entwickeln sich die Zinsen 2026 für Spareinlagen in Zukunft ähnlich, wie wir es in der folgenden Tabelle zeigen.

Angenommener Zinsvergleich Tagesgeld vs. Festgeld 2026

| Konditionen | Tagesgeld | Festgeld |

|---|---|---|

| Anlagesumme | 10.000 € | 10.000 € |

Zinssatz 1. Halbjahr 2026 | 3 % | 2,50 % |

| Zinssatz 2. Halbjahr 2026 | 1,80 % Zinsanpassung an den Markt | 2,50 % der Zinssatz ist für 1 Jahr fest vereinbart |

Zinsertrag nach 1 Jahr | 240 € | 250 € |

Wenn Sie 10.000 € anlegen, können Sie dafür aktuell ca. 3 % Zinsen p. a. als Tagesgeld und ca. 2,50 % p. a. als einjähriges Festgeld erhalten. Nehmen wir jetzt an, dass die Banken im Laufe des Jahres 2026 ihre Zinsangebote anpassen, weil sie mit sinkenden Leitzinsen rechnen. Denn nach Ablauf des Aktionszeitraumes haben Banken das Recht, die Tagesgeldzinsen jederzeit zu senken.

Im zweiten Halbjahr 2026 bekommen Sie auf Ihr Tagesgeld vielleicht nur noch 1,80 % Zinsen. Auf Ihre einjährige Festgeldanlage sind Ihnen die 2,50 % Zinsen jedoch weiterhin garantiert. Auf das ganze Jahr gesehen, erhalten Sie dann für Ihr Festgeld insgesamt 250 € Zinsertrag. Für Ihr Tagesgeld betragen Ihre Zinsen lediglich 240 €. Durch eventuelle Zinseszinsen kann Ihr Ertrag höher ausfallen.

Prüfen Sie, ob Sie einen Teil Ihrer Rücklagen von einem Tagesgeldkonto auf ein Festgeldkonto umschichten können. Wenn die Zinsen wieder sinken, geben die Banken diese Entwicklung bei Tagesgeld direkt weiter. Bei Festgeld profitieren Sie jedoch über die gesamte Laufzeit von den garantierten Zinsen.

Festgeld eignet sich beispielsweise für zweckgebundene Rücklagen, die Sie erst in einiger Zeit benötigen. Dabei kann es sich um gespartes Geld für ein neues Auto, eine Immobilie oder einen Urlaub handeln. Auch beim Sparen für Kinder oder Sparen für Enkelkinder kann das sichere Festgeld, gerade wenn Sie es in einer Phase hoher Zinsen abschließen, ideal sein.

Im Unterschied dazu sollten Sie Ihr gespartes Geld für ungeplante Notfälle in Höhe von mindestens 3 Nettomonatseinkommen immer ständig verfügbar halten. Dafür ist Festgeld ungeeignet.

Diese Anlagefehler sollten Sie vermeiden

Privatanleger können ihre Finanzangelegenheit einschließlich ihrer Geldanlagen in der Regel gut selbst verwalten. Doch bei den Entscheidungen über Investitionen und bestimmte Produkte kann es auch zu Fehlgriffen kommen. Wir sagen Ihnen, welche Anlagefehler Sie beim Geldanlegen 2026 vermeiden sollten.

Ob für das Girokonto oder das Wertpapierdepot – viele Banken verlangen hohe Gebühren für die Kontoführung oder einzelne Transaktionen. Vor allem die Dienste von Filialbanken können Ihnen teuer zu stehen kommen. Dabei gibt es kostenlose Alternativen. Sowohl Ihren alltäglichen Zahlungsverkehr als auch Ihre kurz-, mittel- und langfristigen Geldanlagen können Sie kostenlos oder gegen eine sehr geringe Gebühr tätigen. Günstige Anbieter finden Sie in unseren Vergleichen.

Merke: Gebühren schmälern Ihre Rendite.

Es gibt Risiken, die Sie nach Abwägung der Vor- und Nachteile mit offenen Augen eingehen können, da Sie voraussichtlich mit einer hohen Rendite belohnt werden. So schwankt beispielsweise der Wert von ETFs kurzfristig an der Börse. Auf lange Sicht zeigte die Kurve jedoch noch immer nach oben: Mit einem Welt-ETF erzielen Sie dann im Schnitt ca. 8 % Rendite pro Jahr.

Daneben existieren aber auch Risiken, denen Sie sich nicht aussetzen sollten, weil sie unnötig und z. B. nicht mit einem höheren Gewinn verbunden sind. Versprechen beispielsweise eine Bank für Festgeld und ein Anbieter von Crowdinvesting denselben Zinssatz für Ihr Geld, so macht das Ihre Entscheidung leicht. Wählen Sie in diesem Fall die Geldanlage, die sicherer ist: Festgeld.

Viele Anleger sind nicht gut über die Risiken informiert, die sie mit Geldanlagen in Kryptowährungen, geschlossene Fonds, alternative Geldanlagen und sonstige Vermögensanlagen eingehen. Wir empfehlen: Machen Sie sich vor einer Investition schlau. Legen Sie hier grundsätzlich nur Geld an, wenn Sie den Verlust verkraften können.

Merke: Nicht jedes Risiko ist sinnvoll.

Als Einzelanleger dürfen Sie pro Jahr 1.000 € an Zinsen und Dividenden sowie andere Erträge aus Kapitalvermögen einnehmen, ohne dafür Steuern zu zahlen. Als Ehepaar steht Ihnen sogar ein Freibetrag von 2.000 € zu. Um diesen geltend zu machen, müssen Sie einen Freistellungsauftrag bei Ihrer Bank bzw. Ihrem Depotanbieter einreichen. Dies ist in der Regel einfach online möglich.

Versäumen Sie das, führen deutsche Geldinstitute ab dem ersten Euro Ertrag die Abgeltungssteuer plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer automatisch ans Finanzamt ab. Insgesamt beträgt der Steuersatz 26,375–28 %.

Merke: Schenken Sie dem Staat kein Geld! Denken Sie an den Freistellungsauftrag. Haben Sie ihn doch einmal vergessen, können Sie sich die zu viel gezahlte Steuer über die Steuererklärung zurückholen.

Aus Bequemlichkeit Ihr Geld auf dem Girokonto zu horten, kann Sie teuer zu stehen kommen. Denn es fallen so genannte „Opportunitätskosten“ an. So nennt man Renditen, die Ihnen entgehen, weil Sie bestimmte Investitionen nicht tätigen.

Wir zeigen in der folgenden Tabelle, welche Wertentwicklung eine Geldanlage in Höhe von 10.000 € über eine Laufzeit von 10 Jahren voraussichtlich nimmt. Wir gehen in unserem Beispiel davon aus, dass die erzielten Gewinne wieder angelegt werden.

Beispielhafte Entwicklung von Geldanlagen bei einer Anlagesumme von 10.000 €

Geldanlage ETF Festgeld Girokonto jährliche Rendite 8 % 3 % 0% Endsumme nach 10 Jahren 21.589 € 13.439 € 10.000 € Aus den 10.000 € werden nach 10 Jahren über 21.000 €, wenn Sie Ihr Geld in einen Welt-Aktien-ETF investieren, der pro Jahr 8 % Rendite erzielt. Sie sehen, dass sich Ihr Kapital mehr als verdoppelt. Auf einem Festgeldkonto stehen am Ende immerhin fast 13.500 € zu Ihren Gunsten. Nur auf einem unverzinsten Girokonto hat sich Ihr Geld nicht vermehrt. Angesichts der Inflation hat Ihr Geld höchstwahrscheinlich sogar deutlich an Kaufkraft verloren und ist jetzt weniger wert als vorher.

Merke: Legen Sie Ihr Geld jetzt an, um der Inflation ein Schnippchen zu schlagen und Vermögen aufzubauen.

Geldanlage und Inflation: Was muss ich beachten?

Wenn Sie aktuell im Jahr 2026 Geld anlegen wollen, sollten Sie es möglichst so investieren, dass Ihr Vermögen nicht von der Inflation vernichtet wird. Sehen Sie in der folgenden Tabelle, wie Ihr Vermögen von einer angenommenen Inflationsrate von 2 % geschmälert wird. Nach 10 Jahren sind 100.000 € auf einem nicht verzinsten Konto nur noch gut 80.000 € wert.

Kaufkraftverlust durch Inflation

| Ursprungsbetrag | 100.000 € |

|---|---|

| Inflation | 2 % |

| Kaufkraft nach 1 Jahr | 98.039 € |

| Kaufkraft nach 3 Jahren | 94.4232 € |

| Kaufkraft nach 5 Jahren | 90.573 € |

| Kaufkraft nach 10 Jahren | 82.035 € |

Mit sicheren Geldanlagen wie Tages- und Festgeld können Sie die Wirkung der Inflation abmildern. Jedoch erzielen Sie oft keine oder nur eine sehr geringe reale Rendite. Obwohl Sie nachher mehr Euro auf dem Konto haben als vorher, kann Ihr Geld insgesamt weniger wert sein als zuvor.

Als reale Rendite bezeichnet man den Wertzuwachs einer Kaptalanlage nach Abzug der Inflation. Erhalten Sie beispielsweise 3 % Zinsen bei einer Inflationsrate von 2 %, beträgt Ihre reale Rendite 1 %. Zahlt Ihnen die Bank bei gleicher Inflationsrate nur 1,5 % Zinsen, machen Sie in Wirklichkeit einen Verlust von 0,5 %. Die reale Rendite beläuft sich dann auf -0,5 %.

Wie also am besten Geld anlegen? Für den langfristigen Vermögensaufbau sollten Sie auf Anlageklassen mit einer höheren Durchschnittsrendite setzen. Globale Aktien-ETFs eignen sich dazu besonders gut. Ein Indexfonds auf den MSCI-World-Index erwirtschaftet pro Jahr im Schnitt ca. 8 %. So sah zumindest die historische Entwicklung seit 1970 im Schnitt aus (in DM/Euro, inkl. Netto-Dividenden). Damit schlagen Sie die Inflation in der Regel verlässlich und können Ihr Geld real vermehren.

Die Tabelle zeigt, wie die reale Rendite von optimal verzinstem Tages- und Festgeld sowie einem MSCI-World-ETF angesichts der aktuellen Inflationsrate aussieht.

Realrendite verschiedener Arten der Geldanlage

| Anlageform | Rendite | Inflationsrate | Realrendite |

|---|---|---|---|

Tagesgeld | 3,40 % (garantierter Beispielszins) | 1,9 % | 1,50 % |

Festgeld | 2,60 % (garantierter Beispielszins) | 1,9 % | 0,70 % |

MSCI-World-ETF | 8 % (ca. durchschnittl. jährl. Rendite seit 1970) | 1,9 % | 6,1 % |

Stand: 05.03.2026; MSCI-World-Durchschnittsrendite inkl. Netto-Dividenden und in DM/Euro.

Beachten Sie jedoch, dass es sich bei 8 % Rendite um einen historischen Durchschnittwert und nicht um garantierte Zinsen handelt. Die tatsächliche Entwicklung des ETFs weicht in der Regel auf Ein-Jahres-Sicht erheblich ab.

Fazit: So legen Sie zurzeit am besten Geld an

Noch können Sie bei sicheren Spareinlagen von recht hohen Zinsen für Tagesgeld profitieren, auch für Festgeldanlagen von einigen Monaten bis zu 10 Jahren Laufzeit. Holen Sie daher das Optimum aus Ihren kurz- und mittelfristigen Anlagen heraus. Nutzen Sie dafür einen Tagesgeld und Festgeld Vergleich. Denken Sie darüber nach, einen Teil Ihres Tagesgeldes in Festgeld umzuschichten.

Bei langfristigen Investitionen in Welt-Aktien-ETFs sollten Sie vor allem bei Sparplänen nicht auf niedrige Einstiegskurse an der Börse warten. Greifen Sie stattdessen so früh wie möglich und regelmäßig zu. Investieren Sie in diese günstigen Indexfonds, wenn Sie langfristig Vermögen aufbauen möchten und mit dem Risiko umgehen können. In der Regel schlagen Sie die Inflation auf diese Weise sehr deutlich. Reale Durchschnittsrenditen in dieser Höhe erzielen Sie nicht mit Kontensparen.