Das Wichtigste in Kürze

- Mit einem börsennotierten Indexfonds (ETF) auf erneuerbare Energien investieren Sie in Aktien von Unternehmen, die in Bereichen wie Wind-, Wasser- und Sonnenkraft engagiert sind.

- Mit Ihrer Geldanlage können Sie Rendite erwirtschaften und gleichzeitig auf Nachhaltigkeit und Klimaschutz setzen.

- In einen erneuerbare-Energien-ETF investieren können Sie z. B. bei günstigen Depotanbietern wie Scalable Capital (Free Broker)*, finanzen.net ZERO* und Smartbroker+*.

- Eine Geldanlage in einen solchen Themen-ETF gilt auch bei einem langem Anlagehorizont als riskant. Gewinne oder Verluste können höher sein als bei einem Welt-ETF.

Was ist ein erneuerbare-Energien-ETF?

Ein ETF auf erneuerbare Energien ist ein an der Börse gehandelter Fonds, der einen Index nachbildet, der Aktien von Unternehmen aus der Branche erneuerbare Energien bündelt. Diese Firmen sind mit der Gewinnung von Strom und anderen nutzbaren Energieformen aus nachhaltigen Quellen wie Windkraft, Wasserkraft, geothermischer oder Bio-Energie und Solar befasst. Da diese Energiegewinnung ohne fossile Brennstoffe auf „saubere“ Art und Weise geschieht, nennt man Indexfonds für nachhaltige Energie oft auch Clean-Energie-ETFs. Mit einem ETF auf grüne Energie streuen Sie als Anleger Ihr Risiko breiter als mit Einzelaktien.

Ein solcher Investmentfonds gehört zu den Themen-ETFs, die keine breite Anlage in die Weltwirtschaft darstellen, sondern auf einen spezifischen, eng umrissenen Bereich setzen. Mit einem ETF für regenerative Energie soll in der Regel der Markt geschlagen werden, weil man hier ein besonders hohes Potenzial für Kurswachstum sieht. Viele Anleger erhoffen sich also eine höhere Rendite als mit einem Welt-ETF wie dem MSCI World oder MSCI AWI, die auf die gesamte Weltwirtschaft setzen.

Was sind die ETFs für nachhaltige Energie mit der höchsten Rendite 2026?

Wer sich für eine Geldanlage in Clean-Energie-ETFs interessiert, will wissen: Welcher ETF für erneuerbare Energien ist der beste? Die Rendite gehört für viele Anleger zu den wichtigsten Kriterien. Wir haben uns mit Hilfe des auf ETFs spezialisierten Online-Ratgebers justETF die Rendite für eine Vielzahl von Indexfonds auf erneuerbare Energie bzw. renewable Energy angeschaut. Sehen Sie, welcher ETF im Zeitraum von 1 Jahr Top-Erträge erzielte.

Die erneuerbare-Energien-ETFs mit der höchsten Rendite in 1 Jahr

Platz | Name des ETFs | Rendite 1 Jahr | ISIN | WKN |

|---|---|---|---|---|

1. | L&G Clean Energy UCITS ETF | 22 % | IE00BK5BCH80 | A2QFEN |

2. | Invesco Wind Energy UCITS ETF Acc | 15,31 % | IE0008RX29L5 | A3DP7S |

3. | Amundi MSCI New Energy UCITS ETF Dist | 14,68 % | FR0010524777 | LYX0CB |

4. | iShares Essential Metals Producers UCITS ETF USD (Acc) | 11,95 % | IE000ROSD5J6 | A3ERLP |

5. | WisdomTree Renewable Energy UCITS ETF USD Unhedged Acc | 5,39 % | IE000P3D0W60 | A3D7VR |

Quelle: justETF.com, Stand: 6. August 2025

Experten betonen, dass die langfristige Perspektive bei ETFs entscheidender sei als kurzfristiger Gewinn. Daher haben wir uns ebenfalls die Rendite von Clean-Energy-ETFs für den Zeitraum von 5 Jahren angesehen. Im Folgenden listen wir die Green-Energy-ETFs mit der besten Performance auf, die bereits so lange Zeit am Markt sind.

Die erneuerbare-Energien-ETFs mit der höchsten Rendite in 5 Jahren

Platz | Name des ETFs | Rendite 5 Jahre | ISIN | WKN |

|---|---|---|---|---|

1. | Amundi Global Bioenergy UCITS ETF EUR Acc | 97,57 % | LU1681046006 | A2H57Y |

2. | Amundi Global Bioenergy UCITS ETF USD Acc | 97,40 % | LU1681046188 | A2H57Z |

3. | iShares Global Clean Energy Transition UCITS ETF USD (Dist) | -6,90 % | IE00B1XNHC34 | A0MW0M |

| 4. | Amundi MSCI New Energy UCITS ETF Dist | -11,30 % | FR0010524777 | LYX0CB |

| 5. | First Trust Nasdaq Clean Edge Green Energy UCITS ETF Acc | -41,03 % | IE00BDBRT036 | A2DLPK |

Quelle: justETF.com, Stand: 6. August 2025

Mit ISIN wird die internationale Wertpapierkennnummer, auf Englisch: International Securities Identification Number, abgekürzt. WKN steht für die deutsche Wertpapierkennnummer. Diese kompliziert anmutenden Kennzahlen sorgen dafür, dass sich Wertpapiere wie ETFs eindeutig identifizieren lassen. Sie können sie bei Ihrem Broker eingeben, wenn Sie einen Kauf tätigen möchten.

Welche ETFs auf erneuerbare Energien sind am günstigsten?

Nicht nur die Performance eines Indexfonds ist relevant, auch die Gesamtkostenquote TER fällt erheblich ins Gewicht. Denn anders als die Kursentwicklung eines ETFs kennt man die TER eines ETFs bereits im Voraus für das kommende Jahr. Sie ist in jedem Fall zu zahlen, unabhängig davon, wieviel Gewinn oder Verlust der Fonds erzielen mag. ETFs mit erneuerbaren Energien weisen hier eine Spannbreite von jährlich 0,35–0,69 % auf. Im Folgenden listen wir Ihnen die 5 ETFs für grüne Energie mit der niedrigsten TER auf.

Die erneuerbare-Energien-ETFs mit der günstigsten Gesamtkostenquote TER

Platz | Name des ETFs | TER | ISIN | WKN |

|---|---|---|---|---|

1. | Amundi Global Bioenergy UCITS ETF EUR Acc | 0,35 % | LU1681046006 | A2H57Y |

2. | Amundi Global Bioenergy UCITS ETF USD Acc | 0,35 % | LU1681046188 | A2H57Z |

3. | Xtrackers MSCI Global SDG 7 Affordable and Clean Energy UCITS ETF 1C 1C | 0,35 % | IE000JZYIUN0 | DBX0SP |

4. | abrdn Future Raw Materials UCITS ETF USD Acc | 0,45 % | IE000J7QYHD8 | A40Z2T |

5. | WisdomTree Renewable Energy UCITS ETF USD Unhedged Acc | 0,45 % | IE000P3D0W60 | A3D7VR |

Quelle: justETF.com, Stand: 6. August 2025

Welche ETFs für erneuerbare Energien gibt es?

Es gibt eine Vielzahl an Clean-Energy-ETFs. Einige unterteilen den bereits kleinen Bereich erneuerbare Energie noch enger und berücksichtigen z. B. nur eine Energiegewinnungsform wie Solarenergie oder Windkraft. Die drei größten Indexfonds für nachhaltige Energie ermöglichen es Anlegern jedoch, in erneuerbare Energien unterschiedlicher Art weltweit zu investieren. Sie unterscheiden sich u. a. im Hinblick darauf, welchen Index sie abbilden, wie viele Aktien sie enthalten und wie lange sie schon existieren. Im Folgenden stellen wir Ihnen diese 3 Top-ETFs aus dem Bereich Green Energy vor.

Für die meisten Anleger ist der iShares Global Clean Energy Transition UCITS ETF USD (Dist) von Blackrock erste Wahl. Er ist der bekannteste und größte und für viele auch der beste erneuerbare-Energien-ETF mit einem Fondsvolumen von ca. 1,8 Milliarden Euro. Damit ist er mehr als dreimal so groß wie der zweitgrößte ETF auf erneuerbare Energien. Dies ist der der Amundi MSCI New Energy UCITS ETF Dist, der in Frankreich aufgelegt wurde. Beide schütten die Dividenden der enthaltenen Unternehmen an die Anleger aus.

ETF | Fondsvermögen | nachgebildeter Index | Enthaltene Positionen | thesaurierend oder ausschüttend? | aufgelegt |

|---|---|---|---|---|---|

iShares Global Clean Energy Transition UCITS ETF USD (Dist) | ca. 1.800 Mio. Euro | S&P Global Clean Energy Transition Index | 100 | ausschüttend | 2007 |

Amundi MSCI New Energy UCITS ETF Dist | ca. 570 Mio. Euro | MSCI ACWI IMI New Energy Filtered Index | 80 | ausschüttend | 2007 |

L&G Clean Energy UCITS ETF | ca. 230 Mio. Euro | Solactive Clean Energy Index | 56 | thesaurierend | 2020 |

Quelle: justETF.com, Stand: 6. August 2025

Erst an dritter Stelle, nach Größe geordnet, folgt ein thesaurierender ETF auf erneuerbare Energien. Dies ist der günstigere L&G Clean Energy UCITS ETF. Er reinvestiert die komplette Rendite wieder in den Fonds, ohne dass die Anleger aktiv werden müssen. Er verwaltet ca. 230 Millionen Euro und wurde im November 2020 aufgelegt. Damit ist er deutlich jünger als die anderen beiden großen grüne-Energie-ETFs, die aus dem Jahr 2007 stammen. Trotzdem halten ihn viele Experten für eine starke Konkurrenz für den iShares.

Fachleute empfehlen, zur Sicherheit nicht in kleine und sehr junge ETFs zu investieren. Die Gefahr, dass sie geschlossen werden, weil sie für den Verwalter nicht profitabel sind, ist erhöht. Dies wäre für die Anleger in der Regel mit Transaktionskosten und evtl. auch mit Steuern verbunden, da die Schließung wie ein Verkauf gewertet wird und sie Ihr Vermögen reinvestieren müssten.

Wie setzen sich die ETFs auf nachhaltige Energien zusammen?

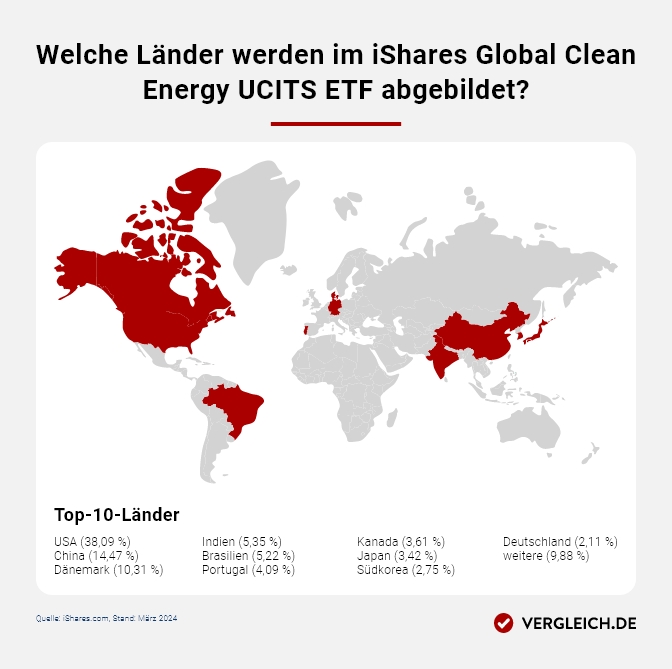

Die meisten erneuerbare-Energien-ETFs sind international aufgestellt und enthalten als größten Posten Aktien von Unternehmen aus den USA. Auch der China-Anteil kann zweistellig sein, denn diese aufstrebende Volkswirtschaft ist ebenfalls erfolgreich im Bereich nachhaltige Energieerzeugung aktiv. Weitere Positionen stammen in vielen Fällen aus Kanada, Europa und Japan. Auch Firmen aus Deutschland kommen in der Regel zu einem Anteil von einem ein- oder zweistelligen Prozentbereich in ETFs auf erneuerbare Energien vor.

Länderübergreifend dominieren Versorger sowie der Industriesektor. Auch der Bereich Technologie kann einen großen Teil ausmachen. Je nachdem, welchen konkreten Index ein ETF abbildet, unterscheidet sich die Zusammensetzung des Fonds. Im Folgenden sehen Sie beispielhaft die Zusammensetzung des Marktführers, des iShares Global Clean Energy Transition UCITS ETF USD (Dist).

Diese Länder sind im iShares Global Clean Energy Transition UCITS ETF abgebildet

- USA (25,41 %)

- China (12,23 %)

- Brasilien (10,38 %)

- Dänemark (9,37 %)

- Spanien (6,84 %)

- Vereinigtes Königreich (6,03 %)

- Portugal (5,79 %)

- Indien (5,34 %)

- Japan (3,46 %)

- Kanada (3,25 %)

- Deutschland (1,68 %)

- Südkorea (1,50 %)

- Neuseeland (1,46 %)

- Österreich (1,15 %)

- Indonesien (1,06 %)

- Chile (1,01 %)

Quelle: iShares.com, Stand: August 2025

Clean-Energy-ETFs unterscheiden sich oft erheblich in Ihrer Zusammensetzung. Bevor Sie ein Investment tätigen, sehen Sie sich auf der Seite des Fondsanbieters die genaue Zusammensetzung des von Ihnen gewählten ETFs nach Ländern, Branchen und Firmen an. Erst wenn der Aufbau Ihnen zusagt, hat der ETF für erneuerbare Energien den Test bestanden und sollte für eine Geldanlage ins Auge gefasst werden.

Was sind die Vorteile und Nachteile von Green-Energy-ETFs?

Vor einem Investment in einen Clean-Energy-ETF sollten Sie sich vergegenwärtigen, was für eine solche Geldanlage spricht und was dagegen. Im Folgenden führen wir die Vorteile und Nachteile eines ETFs auf grüne Energie aus.

Was sind die Vorteile von erneuerbare-Energien-ETFs?

Wenn Sie in einen erneuerbare-Energien-ETF investieren, können Sie von der Energiewende profitieren. Bereits länger ist klar, dass fossile Energieträger wie Kohle, Erdgas und Öl knapp und zudem schlecht für Klima und Umwelt sind. Mit dem Krieg Russlands gegen die Ukraine wuchs zudem schlagartig die Notwendigkeit, unabhängiger von Energielieferungen aus dem Ausland zu werden. Die Clean-Energy-Branche wächst rapide. Viele Fachleute sind sich sicher: Nachhaltiger Energie gehört die Zukunft. Mit einem ETF auf alternative Energien haben Sie Teil am nachhaltigen Umbau der Gesellschaft.

Mit einem Indexfonds investieren Sie kostengünstig, denn es wird kein teurer Fondsmanager bezahlt. Ein ETF bildet automatisiert einen Index nach. Da ein ETF nachhaltige Energie bis zu über 100 Firmen beinhaltet, ist das Risiko hier außerdem breiter gestreut als bei Einzelaktien. In ETFs auf grüne Energien können Sie zudem unkompliziert bei den meisten Brokern investieren, auch per ETF-Sparplan.

Was sind die Nachteile von Clean-Energy-ETFs?

Mit einem ETF auf erneuerbare Energien setzen Sie nur auf eine Branche und dort zudem auf eine recht kleine Anzahl von Firmen, meist zwischen 40 und 110. Sie investieren nicht breit gestreut, sondern sehr gezielt. Das ist risikoreich und spekulativ. Daher ist ein solcher Indexfonds keine Empfehlung für sicherheitsorientierte Anleger. Auch bei renditeorientierten Investoren sollte ein Future-Energy-ETF nicht den Löwenanteil des Depots bilden.

Wenn Ihnen der Bereich saubere Energiegewinnung besonders wichtig ist und Sie hier an eine im Vergleich zur Weltwirtschaft besonders positive Entwicklung glauben, können Sie sich dafür entscheiden, einen kleinen Teil Ihres Vermögens in einen Clean-Energy-ETF anzulegen, sozusagen als Satelliten-Investment. Den Rest legen Sie zur Sicherheit lieber breit gestreut in einen Kern aus einem Welt-ETF wie einen MSCI-World-ETF oder einen MSCI-ACWI-ETF an, der über 1.000 Positionen enthält. Eine solche Portfolio-Strategie nennt man Core-Satellite-Portfolio.

Was sind die Alternativen zu einem Clean-Energy-ETF?

Als Alternative zu einem Branchen-ETF auf erneuerbare Energien ist es denkbar, dass Sie Ihr ganzes Depot-Vermögen in einen nachhaltigen Welt-ETF investieren. Diese oft mit dem Zusatz ESG oder SRI versehenen Indexfonds aus dem Bereich MSCI World oder MSCI ACWI kombinieren die breite Streuung von Unternehmen über Länder und Branchen mit einem nachhaltigen Filter. Solche ETFs enthalten in der Regel zwischen mehreren hundert und über 1.000 Unternehmen. So reduzieren Sie Ihr Risiko und haben trotzdem ein besseres Gewissen, da Sie Unternehmen mit schlechter Unternehmensführung sowie solche mit wenig sozialer Verantwortung und Umweltbewusstsein aus Ihrer Investition ausschließen.

Im Folgenden sehen Sie, wie viele Positionen nachhaltige Welt-ETFs im Vergleich zu einem Clean-Energy-ETF enthalten. Auch der Anteil von Unternehmen aus den USA und China unterscheidet sich z. T. erheblich. In einem ETF auf grüne Energien kann die China-Quote deutlich höher ausfallen als in einem nachhaltigen MSCI-ACWI-ETF. In einem MSCI-World-ETF, der nur Industrieländer umfasst, ist China gar nicht berücksichtigt.

ETFs auf erneuerbare Energien und nachhaltige MSCI-World- bzw. ACWI-Indizes im Vergleich

ETF Name | Positionen | US-Anteil | China-Anteil | ISIN | WKN |

|---|---|---|---|---|---|

iShares Global Clean Energy UCITS ETF USD (Dist) | 100 | 25,31 % | 12,16 % | IE00B1XNHC34 | A0MW0M |

iShares MSCI World SRI UCITS ETF EUR (Acc) | 368 | 59,48 % | 0 % | IE00BYX2JD69 | A2DVB9 |

Xtrackers MSCI World ESG UCITS ETF 1C | 646 | 69,25 % | 0 % | IE00BZ02LR44 | A2AQST |

Xtrackers MSCI AC World Screened UCITS ETF 1C | 1.921 | 61,12 % | 2,84 % | IE00BGHQ0G80 | A1W8SB |

Quelle: justETF und ETF-Herausgeber. Stand: 6. August 2025

Wie kaufe ich einen ETF auf regenerative Energien?

Suchen Sie sich mit Hilfe unserer Tabellen den ETF auf nachhaltige Energie heraus, der Ihnen am meisten zusagt. Dann schreiben Sie sich die ISIN- und WKN-Nummer auf. Anhand dieser Kennzahlen prüfen Sie, welche Broker und Depotanbieter Ihren Favoriten anbieten. Vergleichen Sie die Depotkosten, denn diese unterscheiden sich von Broker zu Broker. Wenn Sie sich für den günstigsten Anbieter entscheiden, können Sie Gebühren in der Größenordnung von bis zu mehreren Hundert Euro im Jahr sparen. Näheres erfahren Sie in unseren Artikeln ETF-Kosten und ETF kaufen.

Anstatt mit einem Einmalinvestment können Sie auch kontinuierlich mit kleineren Summen in einen ETF alternative Energien investieren. Ein ETF-Sparplan auf erneuerbare Energien ist inzwischen bei den meisten Brokern und Depotanbietern möglich, oft sogar kostenlos. Dabei legen Sie automatisiert, z. B. monatlich, einen bestimmten Betrag in einen ETF nachhaltige Energie Ihrer Wahl an. Ein Pausieren ist unkompliziert möglich.

Was ist das beste Depot für mich?

Für Ihren ETF auf erneuerbare Energien benötigen Sie ein Depot. Besonders günstige Depots bieten Online-Broker wie Scalable Capital (Free Broker)*, finanzen.net zero*, Smartbroker+ und Trade Republic* an. Dort fallen keine Depotführungsgebühren an. Eine Transaktion kostet nicht mehr als 1 € und Sparplanausführungen sind meist kostenlos. Entscheiden Sie sich für den Depotanbieter, bei dem Sie für Ihren Lieblings-ETF am wenigsten zahlen.

Ist es Ihnen wichtig, alle Ihre Geldgeschäfte an einem Ort überblicken zu können? Dann sollten Sie für Ihren ETF auf nachhaltige Energie ein Wertpapierdepot bei einer Bank nutzen, die weitere Leistungen wie ein Giro- oder Tagesgeldkonto sowie eine Debitkarte anbietet. In diesem Fall kommen ING*, DKB*, Comdirect* oder Consorsbank* für Sie in Frage. Direktbanken sind in der Regel preiswerter als Filialbanken. Auch diese sind oft jedoch etwas teurer als die oben genannten Online-Broker.

Passendes Depot finden

Fazit: Auf saubere Energie setzen und Gewinne erzielen!

Ein ETF auf erneuerbare Energien ist das richtige für Sie, wenn Sie vom Erfolg nachhaltiger Energiequellen überzeugt sind und mit einer Geldanlage an der Börse in diesem Feld Rendite erzielen möchten. Sie sollten sich jedoch bewusst machen, dass Themen-ETFs riskanter als bspw. ein Indexfonds auf den MSCI World sind.

Ein Investment in Clean-Energie-ETFs ist auf einen eng umrissenen Geschäftsbereich beschränkt. Es ist praktisch eine Sektor-Wette. Diese ermöglicht höhere Gewinne, aber auch höhere Verluste als mit einem Welt-ETF. Setzen Sie daher sicherheitshalber nur einen kleinen Teil Ihres Vermögens ein.