Wie finden Sie Ihre passende Geldanlage?

Zuallererst ist es wichtig, dass Sie eine realistische Vorstellung davon haben, wo Sie finanziell stehen. Machen Sie einen Kassensturz: Haben Sie Schulden? Wie hoch sind Ihre Ersparnisse, die schnell verfügbar sind, z. B. auf einem Girokonto oder Tagesgeldkonto? Welche Ausgaben kommen absehbar auf Sie zu? Wie viel Vermögen haben Sie gegebenenfalls in Immobilien oder auf einem Depot investiert? Haben Sie für Ihre Rente bereits ausreichend vorgesorgt oder möchten Sie vor allem mit Blick auf Ihre Altersvorsorge Geld anlegen?

Folgende Reihenfolge sollten Sie als Regel für Ihre privaten Finanzen und beim Vermögensaufbau beachten:

- Schulden tilgen und Notgroschen aufbauen

- Geld für mittelfristige Ausgaben zurücklegen

- langfristig investieren

Anlagetipp 1: Nicht den zweiten Schritt vor dem ersten tun

Gehen Sie erst zu Punkt 2 und 3 über, wenn Sie über einen vollständigen Notgroschen in Höhe von mindestens 3–6 Monatseinkommen verfügen. Ebenso sollten Sie Ihre Schulden bereits getilgt haben. Ausnahmen können Immobilienkredite oder besonders günstige Darlehen sein, wenn Sie das Geld gewinnbringend anlegen und nicht für Konsum verwenden.

Legen Sie vor dem Investieren Geld zur Seite, von dem Sie wissen, dass Sie es in absehbarer Zeit benötigen. Typische Verwendungszwecke sind das nächste Auto, eine größere Reise oder eine Anzahlung für einen Immobilienkauf. Wenn Sie den Zeitpunkt kennen, an dem die Kosten fällig werden, können Sie ein Festgeldkonto mit der passenden Laufzeit wählen. Hier sind die Zinsen oft etwas höher als auf einem Tagesgeldkonto.

Muss das Geld jederzeit verfügbar sein, wählen Sie Tagesgeld. Auch hier erhalten Sie noch recht gute Zinsen. Die aktuellen Angebote finden Sie in unserem Tagesgeld Vergleich.

Welcher Anlage-Typ bin ich?

Werden Sie sich über Ihre Ziele klar, denn wenn Sie Geld langfristig investieren, muss Ihre Geldanlage zu Ihnen passen. Ist Sicherheit für Sie das oberste Gebot? Oder setzen Sie auf Risiko, weil Sie eine hohe Rendite anstreben? Klären Sie für sich, in welche Gruppe Sie gehören.

Die folgende Tabelle zeigt Tipps für passende Möglichkeiten der Geldanlage – sowohl für den sicherheitsorientierten als auch für den risikofreudigen Anlage-Typ.

Sinnvolle Geldanlagen für verschiedene Anlage-Typen

Anlage-Typ | Merkmale der Geldanlage | passende Geldanlagen |

|---|---|---|

sicherheitsorientiert | hohe Sicherheit, keine/wenig Schwankungen | |

risikofreudig | hohe Rendite, Schwankungen sehr wahrscheinlich |

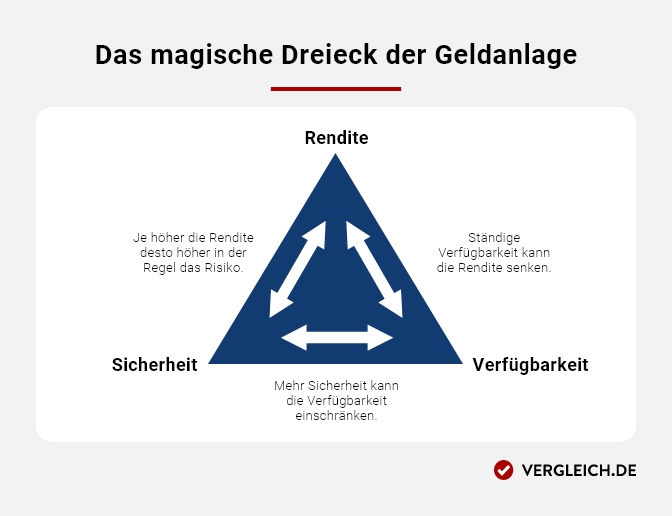

Das magische Dreieck beim Geld investieren

Um den Zusammenhang von Risiko und Gewinn zu klären, hilft das magische Dreieck. Es verdeutlicht die drei wichtigen Ziele einer Geldanlage. Diese sind:

- Sicherheit

- Rendite

- Verfügbarkeit

Diese Faktoren konkurrieren miteinander.

Unter der Überschrift „Das magische Dreieck der Geldanlage“ zeigt diese Grafik ein Dreieck, dessen drei Spitzen jeweils beschriftet sind. Links unten steht das Wort „Sicherheit“, oben „Rendite“ und rechts unten „Verfügbarkeit“. Diese 3 Ziele der Geldanlage stehen in einem Spannungsfeld zueinander. Je höher die Rendite ausfällt, desto höher ist in der Regel auch das Risiko. Ständige Verfügbarkeit kann die Rendite senken. Ein Mehr an Sicherheit kann die Verfügbarkeit einschränken.

Das magische Dreieck zeigt, dass bei seriösen Kapitalanlagen immer nur zwei dieser drei Ziele erreichbar sind. So können Sie etwa bei Aktien und Wertpapieren mit einer hohen Rendite und Liquidität rechnen, müssen dafür aber ein erhöhtes Risiko einkalkulieren. Tagesgeld ist dagegen aufgrund der Einlagensicherung bis 100.000 € eine sehr sichere Geldanlage und sie ist täglich verfügbar. Gleichzeitig ist der Ertrag geringer.

Es ist nicht möglich, mit einer Geldanlage alle drei Anlageziele Sicherheit, Rendite und Verfügbarkeit gleichzeitig zu erreichen – egal, in was Sie investieren. Eine ideale Geldanlage ohne Risiko, bei ständiger Verfügbarkeit und mit maximaler Rendite gibt es nicht. Daher sollten Sie Ihrem Anlagetyp entsprechend investieren: sicherheitsorientiert, ausgewogen oder risikofreudig.

Im Folgenden zeigen wir Ihnen beispielhaft ein Portfolio eines sicherheitsorientierten Anlegers (links) und eines renditeorientierten Anlegers (rechts). Das Portfolio eines Anlegers, der Risiko und Rendite ausbalanciert, finden Sie in der Mitte.

Beispiel-Portfolios verschiedener Anlage-Typen

Anlageklasse | sicherheitsorientierter Anleger | ausgewogener Anleger | risikofreudiger Anleger |

|---|---|---|---|

Tagesgeld | 30–50 % | 15–30 % | 10-20 % |

Festgeld | 40–70 % | 20–35 % | 0 % |

Gold | 0–10 % | 0 % | 0 % |

ETFs | 0 % | 50 % | 75–90 % |

Aktien | 0 % | 0 % | 0–10 % |

Kryptowährungen | 0 % | 0 % | 0–5 % |

Die Stiftung Warentest empfiehlt zum Geldanlegen das Pantoffel-Portfolio. Danach legen Sie je nach Risikoneigung z. B. als ausgewogener Anleger 50 % in Tages- und Festgeld an. Das sorgt für Sicherheit. Die anderen 50 % legen Sie in ETFs an, die eine höhere Rendite einbringen. Der Name Pantoffel-Portfolio steht für ein bequemes und unkompliziertes System, das Ihnen die Aufteilung Ihrer Geldanlage leicht macht.

Diversifizieren Sie Ihre Geldanlagen

Beim Investieren zu diversifizieren, bedeutet, nicht alles auf eine Karte zu setzen. Dies ist wichtig, damit sie die Wahrscheinlichkeit senken, Ihr ganzes Vermögen auf einen Schlag zu verlieren.

Verlassen Sie sich bei Ihrer Geldanlage nicht nur auf eine Immobilie, ein Unternehmen, eine Branche, eine Kryptowährung oder ein Land, sondern streuen Sie Ihre Investitionen und damit Ihr Risiko breit. Eine einzelne Firma kann leicht pleite gehen, für die gesamte Weltwirtschaft gilt dies nicht.

Am Aktienmarkt erreichen Sie eine sehr breite Streuung des Risikos durch einen Welt-ETF, etwa auf den MSCI World. Ein solcher Exchange-Traded Fund (ETF) bildet den Kurs eines Index passiv nach, der Aktien von ca. 1.500 Aktien aus Industriestaaten enthält. Ein MSCI-ACWI-ETF beinhaltet zusätzlich zu ca. 11 % Aktien aus Schwellenländern. Mehr zu ETFs und Anlagetipps für die aktuelle Situation erfahren Sie in unserem ausführlichen Ratgeber ETF-Empfehlungen.

Manchmal ist mit Diversifikation auch gemeint, nicht nur auf eine Anlageklasse, z. B. Aktien, zu setzen, sondern auch Spareinlagen, Anleihen oder Gold zu berücksichtigen. Wenn eines dieser Assets eine Durststrecke durchmacht, stehen Sie dadurch, dass die anderen Anlageklassen vielleicht gerade besser laufen, stabiler da. Schwankungen in Ihrem Gesamtportfolio könnten dadurch ausgeglichen werden.

Mehr Rendite durch Langfristigkeit

Viele Anleger überschätzen die Möglichkeiten, kurzfristig Gewinn zu erwirtschaften, und unterschätzen dafür, was in einem längeren Zeitraum zu erreichen ist. Setzen Sie am besten von Anfang an auf eine realistische, langfristige Anlagestrategie.

Wer langfristig anlegt, kann den Schwankungen am Aktienmarkt gelassen zusehen. Selbst wenn das Depot mal ins Minus rutschen sollte, ist es äußerst wahrscheinlich, dass Sie mit einem Welt-ETF auf lange Sicht einen guten Gewinn machen. Ein MSCI-World-ETF hat in einem Zeitraum von 15 Jahren oder länger noch nie Verlust gemacht. Im Durchschnitt lag die Rendite seit 1975 pro Jahr bei ca. 8 %.

Um die Welt der Börse ohne Risiko kennenzulernen, haben Sie die Möglichkeit, ein kostenloses Musterdepot anzulegen. Mit einem solchen Demo-Portfolio können Sie in den Aktienmarkt hineinschnuppern und Investitionen ausprobieren, ohne Ihr echtes Geld einzusetzen.

So viel sollten Sie im Alltag sparen

Die 50-30-20-Regel ist eine Faustformel, die das eigene Einkommen unkompliziert in drei Ausgabenkategorien einteilt:

- 50 % sollen für Grundbedürfnisse wie Wohnen, Verkehrsmittel und Lebensmittel reichen.

- 30 % sind für persönliche Wünsche, Urlaub und Unterhaltung erlaubt.

- 20 % sollen langfristig gespart oder angelegt werden.

Falls Sie es schaffen und eine höhere Sparrate erreichen, umso besser. Wenn Sie momentan gar nichts zur Seite legen können, überprüfen Sie, wo sich Ihre Fixkosten und variablen Ausgaben reduzieren lassen, oder drehen Sie an der Einkommensschraube. Spartipps finden Sie in unserem Ratgeber Geld sparen.

Sie müssen nicht gleich einen hohen Betrag auf einmal investieren. Sie können Geld auch regelmäßig anlegen und z. B. jeden Monat automatisiert eine kleinere Summe in einen Welt-ETF investieren. Viele Online-Broker bieten solche ETF-Sparpläne kostenlos an. Nutzen Sie unseren Depot Vergleich, um das beste Angebot für Ihre Bedürfnisse zu finden.

Einmalanlagen als Vermögens-Booster

Wenn Ihnen z. B. durch vorbildliches Sparen, eine Erbschaft oder eine Abfindung eine höhere Summe für Ihre Geldanlage zur Verfügung steht, geben unsere speziellen Ratgeber Ihnen Tipps, die passende Geldanlage zu finden. Denn ob Sie 5.000 € anlegen, 10.000 € anlegen, 20.000 € anlegen, 50.000 € anlegen oder 100.000 € anlegen wollen, kann einen großen Unterschied für Ihr Vorgehen machen.

Jetzt Endkapital mit Zinsertrag berechnen

Mit unserem Zinsertragsrechner können Sie das Endkapital Ihrer einmaligen Geldanlage berechnen und die Auswirkung unterschiedlicher Zinssätze und Anlagezeiträume auf den Zinsertrag nachverfolgen.

Eingabebereich

Einfache Berechnung ohne Zinseszinseffekt

Ergebnisbereich

Das Ergebnis: So viel Geld haben Sie gespart.

Sie haben insgesamt angespart. Die Sparsumme ergibt sich aus dem Startkapital + dem Zinsertrag:

Experten-Interview: Diese Fehler sollten Privatanleger vermeiden

In seinen Finanz-Bestsellern erklärt Gerd Kommer Neulingen die Grundlagen des passiven Investierens und beschreibt, wie man sein Geld in Eigenregie günstig und erfolgreich anlegt. Welche Tipps hat er für Durchschnittsverdiener? Und welche Fehler sollte man unbedingt vermeiden? Das und mehr haben wir den Autor und Geschäftsführer der Vermögensverwaltung Gerd Kommer Capital GmbH* gefragt.

Was ist der wichtigste Anlagetipp, den Sie für Börsenanfänger haben?

Gerd Kommer: Nicht an der Seitenlinie stehen bleiben und auf einen besser geeigneten Zeitpunkt fürs Investieren in Aktien warten. Jeder, der seine Ausbildung beendet hat, kann 20 € im Monat in einem ETF-Sparplan investieren. Wer das tut, wird dabei im Zeitablauf viel lernen: über sich selbst als Anleger und über die Börse und den Kapitalmarkt. Das hilft enorm beim Vermögensaufbau.

Welche Finanzfehler begehen die Menschen in Deutschland besonders oft?

Gerd Kommer: Drei Fehler sind besonders häufig und besonders schädlich:

- Sich von einer Bank beim Investieren beraten lassen oder sein Geld von einer Bank verwalten lassen.

- In Einzelwerte statt breit diversifiziert investieren.

- Primär in das investieren, was in den letzten 12 Monaten oder 5 Jahren besonders gut gelaufen ist.

Warum sollte man sich nicht von einer Bank beraten lassen oder sein Geld dort verwalten lassen?

Gerd Kommer: Die „Beratung" von allen rund 1.800 Banken ist von üblen Interessenkonflikten korrumpiert. Banken empfehlen vorwiegend ihre hauseigenen hochpreisigen Finanzprodukte, z. B. Fonds, Lebensversicherungen und Zertifikate, oder empfehlen Produkte von Drittanbietern, von denen Sie Verkaufsprovisionen kassieren. Die Wahrscheinlichkeit, dass man wirklich optimale Finanzanlagen und -strategien bekommt, ist deswegen sehr gering.

Und was spricht dagegen, in das zu investieren, was zuletzt besonders gut gelaufen ist?

Gerd Kommer: Anlagen, die in der jüngeren Vergangenheit besonders gut gelaufen sind, haben eine statistisch höhere Wahrscheinlichkeit, in der Zukunft schlechter zu rentieren als vergleichbare Anlagen, die in der Vergangenheit nicht besonders gut gelaufen sind. Das hat die Wissenschaft in den letzten 50 Jahren in vielen hundert Studien belegt. Ich finde das auch logisch.

Welche Anlageklassen empfehlen Sie Privatanlegern mit Durchschnittseinkommen?

Gerd Kommer: Die Anlageklassen „Aktien-Global", also weltweit diversifizierte Aktien, und „High Quality-Anleihen mit kurzer Restlaufzeit", also Staatsanleihen von Ländern mit guter Bonität oder Unternehmensanleihen gehobener Bonität. Am besten mit Anleihenlaufzeiten unter 5 Jahren. Und das alles in Form von ETFs. Mehr braucht es für normale Privatanleger nicht.

Viele Börsenanfänger kaufen erst einmal einen ETF auf den MSCI World oder den MSCI ACWI Index. Was halten Sie davon?

Gerd Kommer: Beides ist eine gute Idee.

Wie stehen Sie zu einer Investition in Kryptowährungen?

Gerd Kommer: Ich selbst zähle mich eher zu den Krypto-Skeptikern, kann aber verstehen, wenn ein Privatanleger Krypto als moderate Beimischung in einem Aktienportfolio haben möchte. Wer sich jedoch mit der komplexen Kryptomarktinfrastruktur nicht sehr gut auskennt, sollte das über einen Krypto-ETF machen, weil das sicherer und einfacher ist.

Was halten Sie von nachhaltigem Investieren etwa durch ETFs, die nach Umwelt-Kriterien oder sozialer Verantwortung filtern?

Gerd Kommer: Grundsätzlich ist das auch eine gute Idee. Jemand, der das aus weltanschaulichen Gründen tun möchte, sollte es auch tun – am besten über ETFs mit Fokus auf nachhaltige Aktien und da ist die Auswahl inzwischen erfreulich groß.

Das Interview wurde im Juli 2023 geführt.

Wie viel Geld fürs Alter sparen?

Je nach Ihrer beruflichen und finanziellen Situation sollten Sie unterschiedlich viel für Ihre Altersvorsorge sparen. Beamte dürfen in der Regel etwas weniger in ihre persönliche Altersvorsorge stecken als Angestellte. Selbstständige sollten dagegen besonders viel investieren. Grundsätzlich können sich die Menschen in Deutschland immer weniger ausschließlich auf ihre gesetzliche Rente stützen. Trotz der Rentenreform der Bundesregierung sollten Sie am besten auch individuell vorsorgen und Vermögen bilden, um Ihre Rentenlücke zu schließen.

Mit Rentenlücke ist die Differenz gemeint, die Ihnen im Ruhestand im Vergleich zu Ihrem letzten Gehalt fehlt. Auf der Seite der Rentenversicherung können Sie Ihre individuelle Rente berechnen. Überlegen Sie, wie viel Geld Ihnen monatlich fehlt, um komfortabel leben zu können. Davon leiten Sie dann Ihren persönlichen Bedarf ab, den Sie bis zur Rente ansparen bzw. erwirtschaften sollten.

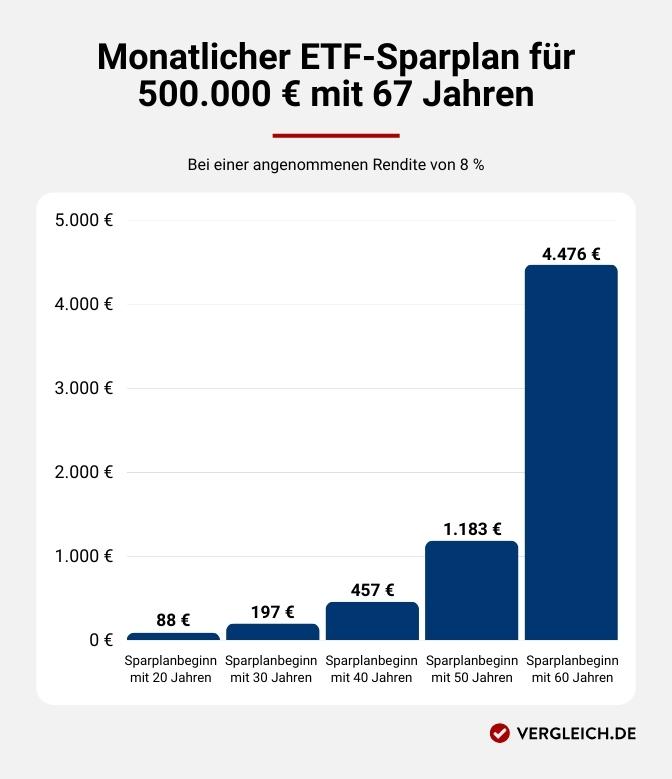

So erreichen Sie ein Vermögen für den Ruhestand

Je früher Sie anfangen, Geld für Ihre Altersvorsorge zurückzulegen, desto stärker kommt der Zinseszins zum Tragen. Nehmen wir an, Sie benötigen im Alter von 67 Jahren eine halbe Million Euro für Ihren Ruhestand. Je nachdem, wann Sie mit dem Sparen und Investieren anfangen, sind dafür niedrige oder höhere monatliche Summen für einen ETF-Sparplan notwendig.

Wir haben eine jährliche Rendite von 8 % angenommen, was der durchschnittlichen historischen Rendite eines MSCI-World-ETFs entspricht. Die tatsächliche Wertentwicklung kann abweichen. Ausschüttungen werden wieder angelegt. Nicht berücksichtigt haben wir Steuern.

- Monatlicher ETF-Sparplan für 500.000 € mit 67 Jahren bei einer angenommenen Rendite von 8 %

Sparplanbeginn Sparplanhöhe mit 20 Jahren 88 € mit 30 Jahren 197 € mit 40 Jahren 457 € mit 50 Jahren 1.183 € mit 60 Jahren 4.476 €

Wie Sie der Grafik entnehmen, profitieren Sie von einem frühen Beginn. Wenn Sie bereits mit 20 Jahren einen ETF-Sparplan in Höhe von 88 € auf den MSCI-World starten und dies bis zur Rente durchhalten, verfügen Sie mit 67 Jahren wahrscheinlich etwa über eine halbe Million Euro. Beginnen Sie erst mit 50 Jahren Ihren Sparplan, müssen Sie bereits knapp 1.200 € pro Monat für das gleiche Ergebnis locker machen. Mit 60 Jahren wären sogar knapp 4.500 € fällig.

Ihre Rentenlücke ist größer? Im Folgenden sehen Sie, wie hoch Ihr Sparplan für andere Zielsummen in etwa ausfallen müsste.

Höhe des monatlichen ETF-Sparplans bei 8 % Rendite für verschiedene Zielsummen bis zum Alter von 67 Jahren

Zielsumme | Sparplan ab 18 Jahren | Sparplan ab 25 Jahren | Sparplan ab 35 Jahren | Sparplan ab 45 Jahren |

|---|---|---|---|---|

500.000 € | 75 € | 131 € | 298 € | 720 € |

750.000 € | 113 € | 197 € | 446 € | 1.080 € |

1 Million € | 151 € | 263 € | 595 € | 1.440 € |

1,5 Millionen € | 226 € | 393 € | 892 € | 2.160 € |

2 Millionen € | 301 € | 525 € | 1.190 € | 2.881 € |

Planen Sie die Summe für Ihre Altersversorge nicht zu gering. Bedenken Sie, dass aufgrund der Inflation die Kaufkraft des Geldes im Zeitverlauf in der Regel abnimmt. Sie brauchen in Zukunft also mehr Geld, um sich genau so viel Dinge wie jetzt leisten zu können.

So minimieren Sie Kosten

Ein Tages- oder Festgeldkonto gibt es gratis, und auch für ein Girokonto berechnen viele Institute keine Kontoführungsgebühren mehr. Vergleichen Sie auch die Dispozinsen, damit Sie das beste Angebot für Ihre Bedürfnisse finden. Nutzen Sie dazu am besten unseren Vergleich.

Wer stetig hohe Kosten für Bankgeschäfte, Depotführung und Sparplanausführungen zahlt, schmälert seine Rendite. Die Gebühren bei Filialbanken, Direktbanken und Online-Brokern unterscheiden sich nicht selten um mehrere Hundert Euro, z. T. für dieselbe Leistung. Langfristig kann diese finanzielle Differenz bedeuten, dass Sie Zehntausende Euro weniger Vermögen aufbauen.

Ein Wertpapierdepot muss heute nicht mehr viel kosten. Bei Online- und Neo-Brokern wie Scalable Capital Free Broker, Trade Republic*, finanzen.net zero*, Traders Place, Smartbroker+ oder justTRADE* können Sie Ihr Portfolio ohne Gebühren einrichten. Diese Broker berechnen auch nichts für die Ausführung von ETF-Sparplänen.

Auch bei der Wahl des Anlageproduktes sollten Sie aufs Geld achten. Für aktiv gemanagte Fonds wird in der Regel ein Ausgabeaufschlag um die 5 % erhoben, der bei passiven Indexfonds wegfällt. Auch die jährliche Verwaltungsgebühr ist mit ca. 2 % oft um ein Mehrfaches höher als für ETFs.

Bonustipps für Ihre Geldanlage

Im Folgenden haben wir vier weitere Anlagetipps aktuell für Sie zusammengetragen, von denen Sie profitieren können. Von Dispokredit bis Steuer: Hier erfahren Sie, wie Sie noch mehr Kosten sparen und Ihre Rendite maximieren.

Wenn Sie Ihr Konto überziehen, zahlen Sie dafür bis zu 15 % Dispozinsen. Auch „Buy Now Pay Later“-Angebote im Onlineshopping oder Ratenkredite schlagen meist mit heftigen Zinsen zu Buche. Vermeiden Sie diese Kosten, wo immer möglich, indem Sie für planbare Ausgaben vorab gezielt Geld ansparen. Für ungeplante Ausgaben können Sie vorausschauend Rücklagen in Höhe von 3–6 Monatseinkommen auf einem Tagesgeldkonto bilden. Überrascht Sie dann eine unumgängliche Zahlung, steht Ihnen dieser Betrag zinslos zur Verfügung.

Wenn Sie Ihre Schulden an jedem Monatsende vollständig zurückzahlen, können Sie statt eines teuren Dispokredits auch eine kostenlose Kreditkarte verwenden. In vielen Fällen fallen dann keine Zinsen oder Gebühren an. Eine solche Kreditkarte erhalten Sie von einigen Anbietern auch ohne Girokonto-Wechsel. Für Hotelbuchungen oder im Ausland ist eine Kreditkarte ebenfalls oft praktisch, da sie anders als eine Girocard (früher: EC-Karte) oder Debitkarte in der Regel weltweit akzeptiert wird. Finden Sie das beste Angebot für sich in unserem Kreditkarten Vergleich.

Sie sind Whisky-oder Weinkenner und möchten in einige Flaschen edler Tropfen investieren, von denen Sie hohe Preissteigerungen erwarten? Im Bereich der alternativen Geldanlagen, wie solche Investitionen in Sammler- und Liebhaberstücke oft genannt werden, können Sie von speziellen Fachkenntnissen profitieren. Auch exklusive Uhren, Oldtimer oder Kunstwerke können lohnende Anlagefelder darstellen.

Nutzen Sie Ihren Sparerpauschbetrag von 1.000 € als Single oder 2.000 € als Ehepaar aus. In dieser Höhe müssen Sie jedes Jahr keine Abgeltungssteuer auf Kapitalerträge wie Zinsen, Dividenden oder realisierte Kursgewinne zahlen. Richten Sie dazu bei Ihrer Bank und Ihrem Broker einen Freistellungsauftrag in der passenden Höhe ein. Falls Sie diesen bislang nicht ausschöpfen, prüfen Sie, ob sich ausschüttende statt thesaurierende ETFs für Sie langfristig lohnen. Denken Sie aber daran, die erhaltenen Zahlungen direkt wieder anzulegen.

Fazit: Werden Sie aktiv!

Wenn Sie langfristig Geld anlegen und mit einer guten Rendite rechnen wollen, kommen Sie um den Aktienmarkt nicht herum. Sparen Sie Gebühren, indem Sie einen günstigen Broker wählen, und investieren Sie breit gestreut in Welt-ETFs. Damit legen Sie den Grundstein für eine nachhaltige Vermögensbildung. Rücklagen, die Sie kurzfristig verfügbar halten wollen, sollten Sie parallel so gut verzinst wie möglich anlegen, etwa auf einem Tagesgeldkonto. Lassen Sie Ihr Erspartes nicht auf dem Girokonto von der Inflation vernichten.