Das Wichtigste in Kürze

- Die aktuellen Bauzinsen liegen Mitte Februar bei rund 3,3–3,8 % effektiver Jahreszins für eine 10-jährige Zinsbindung und bei 3,8–4,2 % für eine 20-jährige Zinsbindung. (Quelle: Vergleich.de, Baufinanzierung Vergleich)

- Im Februar 2026 sind nur geringe Veränderungen der Bauzinsen zu erwarten.

- Für den Jahresverlauf 2026 erwarten Experten einen möglichen moderaten Anstieg der Bauzinsen.

- Was heißt das jetzt konkret für Ihre Baufinanzierung? Möchten Sie jetzt eine Immobilie finanzieren, sollten Sie nicht auf deutlich bessere Bauzinsen warten. Mit einem plötzlichen Zinsrutsch nach unten ist nicht zu rechnen.

Aktuelle Bauzinsen Tabelle 2026: Top-Bauzinsen im Vergleich

Die aktuell besten Bauzinsen befinden sich im Bereich von 3,3–3,8 % effektiver Jahreszins. Eine noch genauere Angabe ist nur möglich, wenn weitere Rahmendaten der Baufinanzierung eines Vorhabens bekannt sind. Dazu gehören z. B. die Höhe des Darlehens, der Anteil der Tilgung und der von der Bank ermittelte Beleihungswert.

Sie sehen in der folgenden Tabelle beispielhaft die aktuellen Bauzinsen bei unterschiedlichen Laufzeiten für einen Darlehensbetrag über 320.000 € mit einem Tilgungssatz von 2 %. Wir zeigen Ihnen hier ein günstiges Angebot der aktuellen Baukreditzinsen aus unserem Bauzinsrechner.

Bauzins-Tabelle: Unsere aktuell besten Bauzinsen bei unterschiedlicher Zinsbindung

Tagesaktuelle Zinskondition:

Bauzinsen-Chart zur Zinsentwicklung

Im letzten Jahr gab es nur geringe Schwankungen in der Entwicklung der Bauzinsen, wie Sie in unserem Bauzinsen-Chart sehen. Sie haben die Möglichkeit, bis zu drei verschiedene Zinsbindungen für unterschiedliche Zeiträume Ihrer Wahl miteinander zu vergleichen. So sehen Sie auf einen Blick, wie sich die Bauzinsen in den vergangenen Tagen, Monaten und Jahren entwickelt haben.

Wie hoch sind die aktuellen Bauzinsen?

Aktuell bewegen sich günstige Baufinanzierungszinsen bei einer 10-jährigen Zinsbindung in einer Spanne von 3,3–3,8 %. Bei einer 20-jährigen Zinsbindung liegen die Bauzinsen ungefähr bei 3,8–4,2 %.

Genauere Angaben sind schwierig, da Bauzinsen bei einer Baufinanzierung in jedem Fall individuell berechnet werden und von verschiedenen Faktoren wie z. B. der Darlehenshöhe und dem Immobilienwert abhängig sind.

Bauzinsen Vergleich

Prognose: Wie entwickeln sich die Bauzinsen 2026 weiter?

Zum Jahresbeginn 2026 werden sich die Bauzinsen wahrscheinlich auf dem aktuellen Niveau von 3,3–3,8 % halten oder nur leicht schwanken. Eine nennenswerte Senkung oder ein sprunghafter Anstieg gilt als eher unwahrscheinlich. Das erwartet auch Florian Pfaffinger, Zinsexperte im Expertenrat von Dr. Klein, einem der großen Vermittler von Baufinanzierungen in Deutschland. Er hält „Topzinsen zwischen 3,3 und 3,6 % für eine 10-jährige Immobilienfinanzierung“ für realistisch. Allerdings seien kurzfristige Schwankungen innerhalb der Spanne jederzeit möglich. Auch Thomas Hein, Leiter Vertrieb Immobilienfinanzierung bei der ING, geht von „einem stabilen Niveau“ aus.

Für den weiteren Verlauf von 2026 sieht die Bauzinsen-Prognose etwas verhaltender aus: ein moderater Anstieg der Bauzinsen ist möglich. Ursachen für die höheren Zinsen könnten eine zunehmende Staatsverschuldung in Europa, steigende Renditen für Staatsanleihen und potenziell wachsende Risikoaufschläge im Markt sein.

- Jahresbeginn 2026: eher seitwärts, leichte Schwankungen

- weiterer Verlauf von 2026: moderater Anstieg möglich

- Konsequenz: nicht auf bessere Zinsen warten

Im folgenden Video erläutert Frank Heinze, Produktverantwortlicher für die Baufinanzierung und Geschäftsführer von Vergleich.de, seine Einschätzung der Bauzinsentwicklung und gibt eine klare Empfehlung für Bauherren.

Wann sinken die Bauzinsen wieder?

Ein klarer Zeitpunkt, ab dem die Bauzinsen wieder sinken, lässt sich derzeit nicht zuverlässig nennen. Damit ein Rückgang realistisch wird, müssten z. B. folgende Entwicklungen eintreten:

- Die Renditen für Staatsanleihen und Pfandbriefe müssten spürbar sinken, da Banken ihre Baukredite über den Kapitalmarkt refinanzieren.

- Die Inflation müsste deutlich unter das Zielniveau der Europäischen Zentralbank von 2 % fallen, sodass sie ihren Leitzins senkt.

- Es müsste zu einem markanten Rückgang von Risikoaufschlägen kommen, z. B. bei geringerer Staatsverschuldung und geopolitischer Entspannung.

Solche Bedingungen sind momentan nicht in Sicht.

Einen detaillierten und umfassenden Einblick in die Daten zu Wohnungsbaukrediten und Bauzinsen bieten die offiziellen Statistiken der Deutschen Bundesbank. Dort finden Sie u. a. Informationen, welche Zinssätze private Haushalte im Neugeschäft für Wohnungsbaukredite aktuell bei deutschen Banken zahlen und in der Vergangenheit gezahlt haben.

Steigende Bauzinsen: Soll ich meine Anschlussfinanzierung jetzt abschließen oder warten?

Ja, es gibt einige Faktoren, die dafürsprechen, eine Anschlussfinanzierung gerade jetzt abzuschließen:

- Die aktuellen Zinsen für Bau- bzw. Anschlussfinanzierungen bewegen sich auf einem stabilen Niveau. Wenn Sie jetzt abschließen, sichern Sie sich diesen Zinssatz.

- Laut vielen Prognosen wird es kurzfristig kaum signifikante Zinssenkungen geben. Viele Experten erwarten eher eine Seitwärtsbewegung oder sogar einen moderaten Anstieg der Bauzinsen.

- Wenn Sie Ihre Restschuld kennen und Ihre Finanzplanung langfristig ausgerichtet ist, bietet ein frühzeitiger Abschluss Planungssicherheit.

Eine Möglichkeit, sich einen Zinssatz bereits lange vor Ablauf der aktuellen Zinsbindung zu sichern, ist ein Forward-Darlehen. Das bedeutet, Sie sichern sich einen bestimmten Zinssatz bis zu 5 Jahre vor dem Zinsbindungsende. Das ist sinnvoll, wenn die Baukreditzinsen aktuell auf einem niedrigen Niveau sind und für die Zukunft ein Anstieg erwartet wird.

Allerdings zahlen Sie für diese langfristige Festlegung einen Aufschlag. Jede Bank berechnet einen anderen Aufschlag, in der Regel beträgt er zwischen 0,0 und 0,025 % pro Monat. Bei kurzen Vorlaufzeiten von wenigen Monaten verzichten einige Banken auf einen Aufschlag. Je länger die Vorlaufzeiten ausfallen, desto höher steigen die Aufschläge.

Folgende Tabelle vergleicht mit einer Beispielrechnung ein Forward-Darlehen mit einer Vorlaufzeit von 6 Monate mit einem von 36 Monaten. Der langfristig gesicherte Bauzins liegt bei 3,4 %. Es wird deutlich, wie sehr die Zinsaufschläge den real zu zahlenden Bauzins erhöhen.

Wie der Forward-Aufschlag den effektiven Bauzins verändert

aktueller Bauzins | 3,40 % | 3,40 % |

|---|---|---|

Vorlaufzeit | 36 Monate | 6 Monate |

Aufschlag | 0,02 % pro Monat | 0,01 % pro Monat |

Gesamtaufschlag | 36 X 0,02 % = 0,72 % | 6 x 0,01 = 0,06 % |

neuer Forward-Zins | 3,40 + 0,72 = 4,12 % | 3,40 + 0,06 = 3,46 % |

Das Forward-Darlehen mit der langen Vorlaufzeit von 36 Monaten wird durch die Aufschläge deutlich teurer als der ursprüngliche Bauzins von 3,4 %. Bei der kurzen Vorlaufzeit von 6 Monaten ist der Aufschlag spürbar geringer. Ein frühzeitiger Abschluss kann sinnvoll sein, sollte aber immer sorgfältig mit den potenziellen Zusatzkosten eines Forward-Darlehens und der persönlichen Finanzsituation abgewogen werden.

Welche Faktoren beeinflussen die Bauzinsen?

Folgende Grafik gibt eine erste Übersicht über die Faktoren, die den aktuellen Zinssatz einer Baufinanzierung beeinflussen.

- Diese Faktoren beeinflussen die aktuellen Bauzinsen

- Finanzmärkte: Leitzins der EZB, Pfandbriefe, Bundesanleihen, Inflation

- Finanzierung: Darlehenshöhe, Höhe des Eigenkapitals, Dauer der Zinsbindung, Tilgungshöhe, Sonderoptionen

- Kunde: Kreditwürdigkeit, Eigen- / Fremdnutzung, Standort der Immobilie, Erwerbstätigkeit, Familienstand

Diese externen Faktoren beeinflussen den aktuellen Zinssatz einer Baufinanzierung

Banken besorgen sich am Kapitalmarkt die Gelder für Finanzierungen. Dabei spielen Pfandbriefe und Staatsanleihen eine wichtige Rolle, über die Banken ihre langfristigen Kredite finanzieren. Denn wenn Banken selbst hohe Zinsen für die Geldbeschaffung zahlen müssen, geben sie diese an ihre Kunden weiter. Umgekehrt profitieren Kunden von niedrigen Zinsen am Kapitalmarkt, weil diese zu niedrigen Baufinanzierungszinsen führen.

Die großen Zentralbanken, wie z. B. die europäische EZB, setzen die Leitzinsen fest. Erhöhte Leitzinsen führen zu einem generell erhöhten Zinsniveau, was sich in steigenden Zinsen bei kurzfristigen Krediten und bei Staatsanleihen bemerkbar macht. Indirekt führt das zu höheren Immobilienzinsen.

Eine schwächelnde Konjunktur bringt in der Regel sinkende Zinsen mit sich. Die Zentralbanken senken in dieser Situation die Leitzinsen, um Kaufanreize auszulösen. Dagegen führt eine starke Konjunktur eher zu Kauflaune und wegen der steigenden Nachfrage nach Krediten zu tendenziell höheren Zinsen.

Banken reagieren auf Kriege, politische Krisen und Pandemien mit höheren Risikoaufschlägen, was die Zinsen erhöht.

Diese darlehensspezifischen Faktoren beeinflussen die aktuellen Bauzinsen

Ein hoher Baukredit zieht höhere Zinsen nach sich, da die Bank ein größeres Risiko eingeht. Dieses Risiko bezahlen Sie als Kreditnehmer. Aber auch bei sehr geringen Summen, z. B. von unter 100.000 €, könnten die Zinsen steigen. Der Aufwand der Bank für das Prüfverfahren ist bei einem niedrigen Darlehen im Verhältnis höher.

Je mehr Eigenkapital Sie in die Finanzierung einbringen, desto besser ist es. Denn dadurch reduziert sich die zusätzlich zum Eigenkapital benötigte Summe des Hauskredites und damit der Beleihungsauslauf. Dieser Wert beschreibt das Verhältnis des Kredites zum Immobilienwert. Je niedriger der Beleihungsauslauf ist, desto bessere Konditionen vergibt die Bank.

Folgende Tabelle beschreibt den Zusammenhang vom Eigenkapital am Beleihungsauslauf und dem Zinsniveau.

Einfluss des Eigenkapitals auf den Beleihungsauslauf und die Bauzinsen

Eigenkapitalanteil | Beleihungsauslauf | Bedeutung für die Bank | Bauzinsen |

|---|---|---|---|

40 % und mehr | bis 60 % | sehr sichere Finanzierung | sehr niedrig |

20–30 % | 60–80 % | normale Finanzierung | niedrig bis normal |

10–20 % | 80–90 % | erhöhtes Risiko | etwas höher |

weniger als 10 % | mehr als 90 % | sehr hohes Risiko | sehr hoch |

Anhand von vergleichbaren Objekten ermittelt die kreditgebende Bank den Beleihungswert der Immobilie. Das ist der geschätzte Wert, den die Bank bei einer möglichen Zwangsversteigerung erzielen würde. Je höher der Beleihungswert ausfällt, desto mehr Geld können Sie aufnehmen und desto bessere Zinsen werden Ihnen angeboten.

In der Regel führt eine lange Zinsbindung, z. B. über 20 oder 30 Jahre, zu höheren Zinsen. Für eine kürzere Zinsbindung werden etwas niedrigere Zinsen berechnet. Das hat aber den Nachteil, dass in diesem Fall die verbleibende Restschuld höher ist als nach einer langen Zinsbindung.

Üblich ist eine Tilgung von 1–3 %. Je höher die Tilgungsrate ausfällt, desto schneller ist die Kreditsumme zurückgezahlt und umso günstiger fallen die Immobilienzinsen aus.

Sie können in Ihrem Baufinanzierungs-Vertrag Sonderoptionen festlegen. Dazu gehören z. B. die Möglichkeit für Sondertilgungen oder für einen Wechsel der Tilgungsrate. In den meisten Fällen zahlen Sie für diese Sonderoptionen höhere Zinsen, weil der Darlehensgeber möglicherweise Einnahmen verliert, wenn Sie einen Teil des Kredites vorzeitig zurückzahlen.

Diese personenbezogenen Faktoren beeinflussen die Bauzinsen

Auch Ihre finanzielle und persönliche Situation beeinflusst die aktuellen Bauzinsen. Vor der Vergabe eines Darlehens muss die Bank Ihre Kreditwürdigkeit, auch Bonität genannt, überprüfen. Eine hohe Kreditwürdigkeit senkt das Ausfallrisiko und wird mit besseren Zinsen belohnt. Für eine hohe Bonität sprechen

- ein sicherer und fester Arbeitsplatz,

- ein regelmäßiges und hohes Einkommen,

- geringe Schulden,

- eine positive SCHUFA-Auskunft

- und Ihr Familienstand (Ehepaare oder Lebensgemeinschaften haben oft zwei Einkommen, was die Kreditwürdigkeit erhöht).

Auch die Nutzung der Immobilie spielt eine Rolle bei der Zinskalkulation, ebenso wie die Lage. Bewohnen Sie das Objekt selbst, erhalten Sie in den meisten Fällen etwas niedrigere Baukreditzinsen. Je besser die Immobilienlage ist, desto eher haben Sie Chancen auf bessere Zinsen.

Wie wirken sich steigende Bauzinsen auf die monatliche Rate aus?

Steigende Bauzinsen haben einen direkten und deutlichen Einfluss auf die monatliche Rate einer Baufinanzierung. Sie erhöhen die Kreditkosten und damit die monatliche Belastung spürbar.

Folgendes Beispiel soll das verdeutlichen. Wir haben drei unterschiedliche Zinssätze miteinander verglichen. Dabei gehen wir von einer Darlehenshöhe von 300.000 €, einer 10-jährigen Zinsbindung und einer Tilgungsrate von 2 % aus.

So steigen die Zinskosten bei höheren Bauzinsen

Darlehenshöhe | Zinssatz | Monatsrate | Zinskosten gesamt |

|---|---|---|---|

300.000 € | 3,50 % | 1.372 € | 93.283,75 € |

300.000 € | 4,12 % | 1.530 € | 109.507,41 € |

Quelle: Vergleich.de, Baufinanzierung Vergleich, Stand: 07.01.2026

Das Beispiel verdeutlicht die steigenden Monatsraten bei höheren Hypothekenzinsen und zeigt, wie sich die gesamten Zinskosten nach 10 Jahren um mehr als 16.000 € erhöhen. Vergleichen Sie mit unserem Tilgungsrechner, wie sich steigende Bauzinsen bei unterschiedlichen Rahmenbedingungen auf die Kosten auswirken.

Wie viel kostet eine Baufinanzierung im Monat?

Das ist sehr unterschiedlich und hängt von vielen Parametern, wie z. B. der Darlehenshöhe, den Bauzinsen und der Dauer der Zinsbindung, ab. Die durchschnittliche Monatsrate lag im Januar 2026 bei 1.039 €. So viel zahlt ein Kreditnehmer laut des Europace-Datenportals zur Immobilienfinanzierung im Durchschnitt für einen Hauskredit.

Im Folgenden beschreiben wir die Monatsraten, die Zinskosten sowie den Tilgungsanteil und die nach 10 Jahren verbleibende Restschuld für unterschiedliche Immobiliendarlehen. Bei allen Beispielen gehen wir von einem Bauzins in Höhe von 3,2 % aus.

Für einen Hauskredit in Höhe von 200.000 € können Sie mit einer monatlichen Rate von 867 € rechnen. Bei einem Zinssatz von 3,2 % und einer anfänglichen Tilgung von 2 % zahlen Sie in 10 Jahren 56.932 € Zinskosten und 47.068 € für die Tilgung. Ihnen bleibt also eine Restschuld von 152.932 €.

Bei einer Finanzierungssumme von 300.000 € liegt die monatliche Rate bei etwa 1.300 €. Bei einem Zinssatz von 3,2 % und einer anfänglichen Tilgung von 2 % zahlen Sie in 10 Jahren 85.398 € Zinskosten und 70.601 € für die Tilgung. Ihnen bleibt also eine Restschuld von 229.398 €.

Nehmen Sie einen Baukredit in Höhe von 350.000 € auf, sollten Sie mit einer Rate von mindestens 1.517 € planen. Bei einem Zinssatz von 3,2 % und einer anfänglichen Tilgung von 2 % zahlen Sie in 10 Jahren 99.631 € Zinskosten und 82.369 € für die Tilgung. Ihnen bleibt also eine Restschuld von 267.631 €.

Bei einem Bauzins von 3,2 % müssen Sie für einen 400.000 €-Kredit mit einer monatlichen Rate von etwa 1.734 € planen. Einberechnet ist eine anfängliche Tilgung von 2 %. So zahlen Sie in 10 Jahren 113.865 € an Zinskosten und 94.135 € für die Tilgung. Die Restschuld beträgt dann 305.865 €.

Möchten Sie 450.000 € für einen Hauskredit aufnehmen, beträgt die monatliche Rate ca. 1.950 €. Bei einem Zinssatz von 3,2 % und einer anfänglichen Tilgung von 2 % zahlen Sie in 10 Jahren 128.098 € Zinskosten und 105.902 € für die Tilgung. Ihnen bleibt also eine Restschuld von 344.098 €.

500.000 € als Baufinanzierung schlagen mit etwa 2.167 € monatlich zu Buche. Nach 10 Jahren haben Sie bei einem Zinssatz von 3,2 % und einer anfänglichen Tilgung von 2 % 142.331 € an Zinskosten und 117.670 € für die Tilgung gezahlt. Ihnen bleibt eine Restschuld von 382.330 €.

So senken Sie bei den aktuellen Bauzinsen die Finanzierungskosten

Es gibt einige Stellschrauben, mit denen Sie die aktuellen Bauzinsen, die Ihnen eine Bank für Ihr Vorhaben anbietet, beeinflussen können. Wir haben für Sie acht praktische Tipps:

- Banken vergleichen! Banken kalkulieren sehr uneinheitlich ihre Gewinnmargen, deshalb bieten sie unterschiedliche Bauzinsen an. Nur mit einem Baufinanzierung Vergleich finden Sie die Bank mit den aktuell besten Bauzinsen heraus.

- Eigenkapital aufbauen! Eigenkapital reduziert das Risiko einer Bank mit der Kreditvergabe. Diese Risikominimierung belohnen Banken mit niedrigeren Immobilienzinsen.

- Hohes und geregeltes Einkommen mitbringen! Je höher Ihr Einkommen und je sicherer Ihr Arbeitsplatz sind, desto geringer werden Ihre persönlichen Bauzinsen sein.

- Zinsbindung anpassen! Sagt die Prognose steigende Baufinanzierungszinsen voraus, sollten Sie sich für eine längere Zinsbindung entscheiden, z. B. für 20 Jahre. Rechnen Sie jedoch mit fallenden Zinsen, kann eine kurze Zinsbindung von 5 oder 10 Jahren ein Vorteil sein, um sich eine günstigere Anschlussfinanzierung zu sichern.

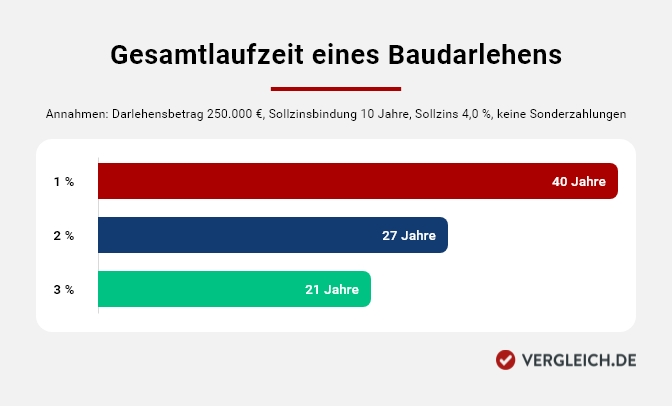

- Beste Tilgungsrate festlegen! Je höher die Tilgungsrate ist, desto schneller ist der Kredit abgezahlt. Weil Sie dann für einen kürzeren Zeitraum Zinsen zahlen, lassen sich Banken die entgangenen Zahlungen durch einen kleinen Zinsaufschlag bezahlen. Die nachfolgende Grafik verdeutlicht, wie sich die Gesamtlaufzeit eines Baudarlehens bereits bei einer Erhöhung der Tilgungsrate von 1 auf 2 % verkürzt.

Das Säulendiagramm zeigt, dass ein Baudarlehen mit einer geringen Tilgungsrate von 1 % erst nach 40 Jahren abbezahlt ist. Beträgt die Tilgung 2 %, dann beträgt die Laufzeit des Darlehens 27 Jahre. Bei einer 3-prozentigen Tilgung ist das Darlehen schon nach 21 Jahre zurückgezahlt. Die Zahlen beziehen sich auf ein Beispiel-Darlehen über 250.000 € mit einer Zinsbindung von 10 Jahren und einem Sollzins von 4 %.

- Auf Sonderoptionen verzichten! Ihre Baufinanzierung kann Sonderoptionen enthalten, wie z. B. das kostenlose Recht auf Sondertilgungen oder auf einen Wechsel der Tilgungsrate. Allerdings können diese Sonderoptionen den Bauzins erhöhen.

- Bonität überprüfen! Möchten Sie keine Überraschungen bei der Abfrage Ihrer SCHUFA-Daten erleben, fordern Sie rechtzeitig eine SCHUFA-Auskunft an. Die SCHUFA ist verpflichtet, Ihnen diese einmal jährlich kostenfrei zur Verfügung zu stellen.

- Die ideale Kreditsumme berechnen! Je höher die Kreditsumme, desto höher das Risiko der Bank und die Immobilienzinsen. Außerdem vergeben viele Banken die besten Zinsen nur für bestimmte Höchst- oder Mindestsummen. Bewegen Sie sich innerhalb dieser Spanne, haben Sie gute Chancen auf niedrige Bauzinsen.

Lohnt sich eine Baufinanzierung bei den aktuellen Zinsen noch?

Ja, eine Baufinanzierung kann sich 2026 lohnen, wenn Sie eine passende Immobilie zu einem angemessenen Preis finden und die Finanzierung langfristig stemmen können. Denn im langjährigen Vergleich sind die aktuellen Bauzinsen sogar günstig. Vor 20 Jahren galten Zinsen über 4 % als ganz normal, jahrzehntelang lagen sie sogar ein Vielfaches über dem heutigen Niveau. Der Unterschied war allerdings: Immobilien kosteten deutlich weniger.

Das Problem sind also weniger die aktuellen Bauzinsen von etwa 3,3–3,8 %. Selbst der günstigste Darlehenszins lohnt sich nicht, wenn der Kaufpreis der Immobilie zu hoch ist. Achten Sie also darauf, bei der Kaufpreisverhandlung einen kühlen Kopf zu bewahren und angesichts der aktuellen Zinsen beim Hauskauf nicht in Torschlusspanik zu verfallen. Wichtig sind eine sorgfältige Planung und Berechnung unter Berücksichtigung Ihrer persönlichen finanziellen Situation.

Suchen Sie eine Anschlussfinanzierung für Ihre bestehende Baufinanzierung, ist 2026 noch immer ein gutes Jahr. Es kann sich sowohl eine Prolongation als auch eine Umschuldung lohnen. Läuft Ihr Vertrag noch einige Zeit und möchten Sie sich trotzdem jetzt schon die aktuellen Bauzinsen sichern, können Sie sie mit einem Forward Darlehen bis zu 60 Monate im Voraus reservieren.

Fazit: Sichern Sie sich die aktuell günstigen Bauzinsen

Die aktuellen Bauzinsen von 3,3–3,8 % bei einer 10-jährigen Zinsbindung bewegen sich seit Monaten auf einem ungefähr gleichbleibenden Niveau. Es gibt aber immer mal wieder leichte Ausschläge nach oben oder unten. Deshalb lohnt es sich, die Zinsentwicklung im Blick zu behalten. Gehen die Zinsen für eine Immobilienfinanzierung etwas runter, gibt es also eine Zinsdelle, kann das der richtige Moment für Sie sein. Denn schon kleine Zinsunterschiede von 0,2 oder 0,3 Prozentpunkten machen sich bei den Kreditkosten deutlich bemerkbar.

Diese Konstanz bei den Bauzinsen könnte sich mittelfristig ändern. Frank Heinze, Geschäftsführer von Vergleich.de, beschreibt den Hintergrund: „Viele europäische Länder – auch Deutschland – investieren derzeit massiv in Rüstung und Infrastruktur. Diese steigende Staatsverschuldung kann dazu führen, dass die Zinsen für Staatsanleihen allmählich steigen – und mit ihnen auch die Bauzinsen. Das wäre aber eher ein Thema für 2026 oder 2027.“

Wer aktuell eine konkrete Immobilie im Blick hat, sollte nicht auf bessere Zinsen warten, sondern sich die zurzeit günstigen Zinsen sichern.

Häufige Fragen zu den aktuellen Bauzinsen

Bauzinsen sind die Zinsen, die Banken für ein Darlehen zur Finanzierung einer Immobilie verlangen. Sie bestimmen, wie teuer der Kredit insgesamt wird. Höhere Bauzinsen bedeuten höhere Kosten für die Baufinanzierung. Bauzinsen werden individuell berechnet in Abhängigkeit von der Darlehenshöhe, der persönlichen Bonität und mehreren weiteren Faktoren.

Man unterscheidet den Sollzins für die Leihe des Geldes und den Effektivzins, der alle zusätzlichen Kosten, wie z. B. Bearbeitungsgebühren, enthält und sich besser zum Vergleich von Angeboten eignet.

Es kann keine einzelne Bank genannt werden, die momentan die absolut besten Bauzinsen bietet. Das liegt daran, dass die Konditionen je nach Laufzeit, Darlehenshöhe, Immobilienwert, Bonität und Region stark variieren. Vergleichen Sie jetzt die aktuellen Bauzinsen für Ihr konkretes Vorhaben. Dafür nutzen Sie einfach unseren Baufinanzierung Vergleich. Günstige Bauzinsen für eine 10-jährige Zinsbindung liegen zurzeit im Bereich von 3,3–3,8 %.

Im besten Fall beträgt das Eigenkapital insgesamt 30–35 % vom Kaufpreis. Bei einem Haus im Wert von 400.000 € sind das 120.000–140.000 €. Davon zahlen Sie zum einen die Kaufnebenkosten wie z. B. die Grunderwerbsteuer und die Notarkosten. Zum anderen dient das Eigenkapital dazu, die Kreditsumme zu verringern. So reduzieren Sie die Bauzinsen und sparen Kreditkosten.

Dafür gibt es keine allgemeingültige Empfehlung. Die durchschnittliche Zinsbindung liegt nach Angaben des Europace Datenportals zur Immobilienfinanzierung momentan bei etwas mehr als 10 Jahren.

Wenn Sie für die kommenden Jahre steigende Bauzinsen erwarten, kann eine längere Zinsbindung von 15–20 Jahren sinnvoll sein. So sichern Sie sich die aktuell moderaten Bauzinsen für einen langen Zeitraum. Eine kurze Zinsbindung von 5–10 Jahren ist empfehlenswert, sollten die Zinsen in Zukunft sinken. Aktuell erwarten Experten für die Jahre 2026 und 2027 eher leicht steigende Bauzinsen.

Bei einer Baufinanzierung bedeutet „Beleihung“, wie stark eine Immobilie als Sicherheit für den Kredit genutzt wird. Die Bank prüft also, wie viel Geld sie im Verhältnis zum Wert der Immobilie bereit ist zu verleihen. Die Beleihung wird immer über den Beleihungsauslauf ausgedrückt. Er zeigt, wie viel Prozent des Immobilienwerts finanziert wird. Je geringer die Beleihung ausfällt, desto günstiger wird die Baufinanzierung.

Das lässt sich seriös nicht beantworten. Aufgrund vieler Unsicherheitsfaktoren, z. B. der Inflation, der Zentralbankpolitik und geopolitischer Risiken, ist eine exakte Vorhersage bis 2030 nicht möglich. Einige Prognosen für die Jahre 2026 und 2027 gehen von wahrscheinlich ungefähr gleichbleibenden Bauzinsen aus. Andere Prognosen sagen einen leichten Anstieg auf ca. 4 % voraus.

Generell gilt die Regel, dass eine längere Laufzeit, also eine längere Zinsbindung, zu etwas höheren Bauzinsen führt. Das liegt an der Risikoeinschätzung der Banken. Niemand weiß, wie sich der Markt in 10, 20 oder 30 Jahren entwickelt. Banken sichern sich gegen mögliche Zinssteigerungen ab, indem sie von Anfang an einen etwas höheren Zinssatz berechnen. Das ist der Preis, den Sie für Ihre langfristige Planungssicherheit zahlen.

Die Zinsbindung ist der Zeitraum, in dem die vereinbarten Bauzinsen festgeschrieben sind. Während dieser Zeit bleiben der vereinbarte Zinssatz unverändert und die monatliche Rate stabil. Nach Ablauf der Zinsbindung endet diese Zinsgarantie. Danach wird der Kredit neu verhandelt.

Für die meisten Kreditnehmer ist eine Zinsbindung von 10 bis 15 Jahren ideal. Dieser Zeitraum gibt Planungssicherheit bei oft moderaten Zinsen. Eine lange Zinsbindung von 20–30 Jahren ist sinnvoll, wenn die aktuellen Bauzinsen gerade niedrig und Sie kein Risiko eingehen wollen, dass die Raten stark steigen. Eine kürzere Zinsbindung von 5–8 Jahren kann passen, wenn Sie in der Zukunft Zinssenkungen erwarten.