- Was ist der Zinseszins?

- So berechnen Sie den Zinseszins

- Welche Faktoren beeinflussen den Zinseszins?

- Welche Geldanlagen eignen sich besonders?

- Zinseszins bei ETF-Sparplänen und Aktien

- Abgeltungssteuer und Zinseszins

- Wann arbeitet der Zinseszins gegen mich?

- Zinseszinseffekt: Wann lohnt er sich?

- Häufige Fragen

Einfach erklärt: Was ist der Zinseszins?

Wenn Sie auf erhaltene Zinserträge wieder Zinsen erhalten, sind dies Zinseszinsen. Das ist die Antwort auf die Frage: Was sind Zinseszinsen?, einfach erklärt. Zinseszinsen werden Ihnen beispielsweise gutgeschrieben, falls Sie die Zinsen auf Ihrem Tagesgeldkonto nicht abheben, sondern dort belassen. Dann erhöhen diese Beträge Ihre Anlagesumme und werden in jeder folgenden Zinsperiode aufs Neue wieder mitverzinst. Ihr Vermögen vervielfacht sich durch den Zinseszins schneller.

So gering diese Zinseszinsen zunächst zu Buche schlagen, so enorm kann der Effekt über eine lange Laufzeit und bei hohen Zinsen ausfallen. Denn der Zinseszinseffekt führt zu einem exponentiellen Wachstum und zündet quasi den Rendite-Turbo. Sogar als das „8. Weltwunder“ wird der Zinseszins bezeichnet – ein Zitat, das oft fälschlicherweise Albert Einstein zugeschrieben wird. In der Tat ist es erstaunlich, wie stark der Zinseszinseffekt wirken kann.

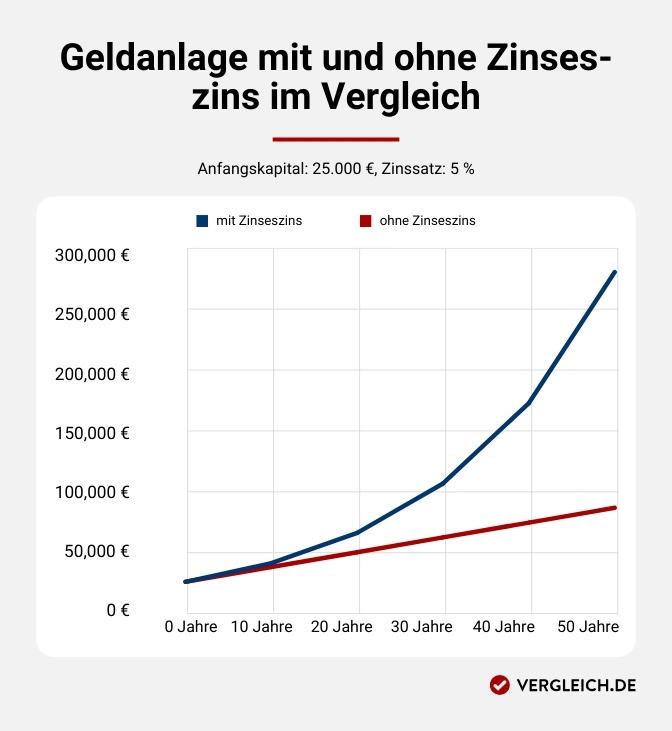

Im Folgenden geben wir Ihnen zum Zinseszinseffekt ein Beispiel. Wir vergleichen zwei Geldanlagen, bei denen Sie jeweils 25.000 € bei 5 % Zinsen anlegen. Bei der einen nutzen Sie den Zinseszins nicht, bei der zweiten schon.

Erträge mit und ohne Zinseszins

| Anlagesumme | 25.000 € |

|---|---|

| Zinssatz | 5 % |

| Laufzeit | 50 Jahre |

| Endsumme ohne Zinseszins | 87.500 € |

| Endsumme mit Zinseszins | 286.685 € |

Nach 50 Jahren ist der Unterschied mehr als deutlich: Ohne Zinseszins haben Sie jetzt 87.500 € auf dem Konto. Mit Zinseszinsen besitzen Sie über 286.685 €. Sie verfügen also über ein Vermögen, das mehr als dreimal so hoch ist wie ohne Zinseszinseffekt.

Warum ist das so? Wie funktioniert der Zinseszinseffekt? Betrachten wir die Beispiele einmal im Detail. Im ersten Fall heben Sie Ihre Zinsen jedes Jahr direkt wieder ab. Sie verzichten dadurch auf den Zinseszinseffekt.

Beispielrechnung für eine Geldanlage ohne Zinseszins bei einem Zinssatz von 5 %

| Anlagesumme | 25.000 € |

|---|---|

jährlich ausgezahlter Zinsertrag | 1.250 € |

| Anlagezeitraum | 50 Jahre |

| Endkapital | 87.500 € |

| Zinsertrag nach 50 Jahren | 62.500 € |

In diesem Fall erhalten Sie jährlich 1.250 € an Zinsen auf den Ursprungsbetrag von 25.000 €. Da sie die Zinsen abheben, wächst der Anlagebetrag nicht an. Daher werden in den Folgejahren ebenfalls jeweils nur 25.000 € verzinst. Insgesamt erhalten Sie so in den 50 Jahren 62.500 € als Zinsertrag und haben zusammen mit dem Anlagebetrag am Ende 87.500 € zur Verfügung.

Im zweiten Fall legen Sie die 25.000 € ebenfalls bei 5 % Zinsen an, belassen die Zinserträge aber jeweils auf dem Konto. Dann greift der Zinseszinseffekt: Die Zinsen aus den Vorjahren werden in der Folge mitverzinst, was zu einer exponentiellen Steigerung führt. Sehen Sie, welche Rendite durch Zins und Zinseszins über 50 Jahre hinweg entsteht.

Beispielrechnung für eine Geldanlage mit Zinseszins bei einem Zinssatz von 5 %

Anlagedauer | Anlagesumme | Zinsertrag | Endkapital |

|---|---|---|---|

10 Jahre | 25.000 € | 15.722 € | 40.722 € |

20 Jahre | 40.722 € | 25.610 € | 66.332 € |

30 Jahre | 66.332 € | 41.717 € | 108.049 € |

40 Jahre | 108.049 € | 67.951 € | 176.000 € |

50 Jahre | 176.000 € | 110.685 € | 286.685 € |

Zinsertrag insgesamt | 261.685 € | ||

Nach 10 Jahren haben Sie aus dem Anfangskapital von 25.000 € bereits über 40.000 € gemacht, da Ihnen mehr als 15.000 € als Zins und Zinseszins gutgeschrieben werden. In den folgenden 10 Jahren erhalten Sie bereits über 25.000 € an Zinsen und Zinseszinsen, in den nächsten 10 Jahren über 40.000 €, danach fast 70.000 € und in den letzten 10 Jahren sogar über 110.000 € durch den Zinseszinseffekt. Insgesamt verdienen Sie über 260.000 € durch Zins und Zinseszins. Mit Hilfe des Hebels Zinseszinseffekt haben Sie ein Vermögen von über 286.000 € aufgebaut.

Zinseszinsrechner: So berechnen Sie den Zinseszins

Sie müssen die Zinseszinsen nicht selber wie ein Profi berechnen können. Wir stellen Ihnen im Folgenden jede wichtige Zinseszins-Rechnung vor, einfach erklärt. Sie können die jeweilige Rendite als Ergebnis unserer übersichtlichen Beispielrechnungen auf einen Blick erkennen und benötigen dazu keine Zinseszinsrechner-Formel.

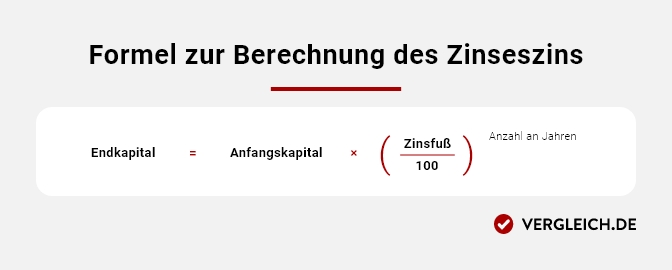

Falls Sie trotzdem gerne selbst Ihren Zinseszinsen berechnen möchten und sich fragen: Was ist die Zinseszinsformel oder wie berechnet man den Zinseszins?, so halten Sie sich an folgende Formel:

Nehmen wir an, Sie erhalten 3 % Zinsen pro Jahr. Der Zinsfuß entspricht immer der Zahl vor dem Prozentzeichen, also 3. Den Zinsfaktor bestimmen Sie, indem Sie den Zinsfuß, in diesem Fall also 3, durch 100 teilen und zu eins addieren. In diesem Beispiel wäre der Zinsfaktor = 1,03.

Welche Faktoren beeinflussen meine Zinseszins-Rendite?

Diese 4 Faktoren bestimmen die Höhe Ihrer Zinseszinsen:

1. Zinshöhe

Je höher der Zinssatz, desto höher ist auch Ihre Zinseszins-Rendite. Erhalten Sie nur geringe Zinsen, fällt der Zinsertrag trotz Zinseszinsen niedrig aus. Die folgende Tabelle veranschaulicht dies.

Beispielrechnung für eine Geldanlage von 10.000 € bei verschiedenen Zinssätzen

Zinssatz | Endkapital nach 30 Jahren | Zinsen und Zinseszinsen |

|---|---|---|

0,3 % | 10.940 € | 940 € |

3,0 % | 24.273 € | 14.273 € |

6,0 % | 57.435 € | 47.435 € |

Sie sehen, dass der Zinseszinseffekt bei höheren Zinsen stärker wirkt als bei niedrigen. Während Sie für 10.000 € bei 0,3 % Zinsen nach 30 Jahren nur 940 € an Zins und Zinseszins einstecken können, bekommen Sie bei 3 % schon über 14.000 € und bei 6 % sogar über 47.000 € als Zinsertrag.

2. Anlagedauer

Eine lange Anlagedauer bringt den Zinseszinseffekt erst richtig zum Tragen. Im Folgenden haben wir ausgerechnet, über welches Endkapital Sie bei einem Zinssatz bzw. einer Rendite von 5 % verfügen können, wenn Sie Ihr Startkapital von 10.000 € entweder 10, 25 oder 50 Jahre lang anlegen. Vorausvsetzung ist, dass Sie Zins und Zinseszins während der Laufzeit auf Ihrem Konto belassen, sodass diese mitverzinst werden.

Beispielrechnung für eine Geldanlage von 10.000 € bei 5 % Rendite und Zinsansammlung

| Anlagedauer | Kapital | Zinsertrag |

|---|---|---|

| 10 Jahre | 16.289 € | 6.289 € |

| 25 Jahre | 33.864 € | 23.864 € |

| 50 Jahre | 114.674 € | 104.674 € |

Nach 10 Jahren haben Sie immerhin gut 6.000 € Zinsertrag erzielt. Nach 25 Jahren ist dieser Betrag bereits auf fast 24.000 € angewachsen. Nach 50 Jahren können Sie sogar über 100.000 € an Zinsen und Zinseszinsen einstreichen.

3. Höhe des Anfangskapitals

Auch die Höhe des Startkapitals hat Einfluss auf den Zinseszinseffekt. Im Folgenden sehen Sie die Auswirkungen der Ursprungssumme auf Ihre Rendite inkl. Zinseszins.

Beispielrechnung für verschieden hohe Anlagesummen bei 5 % Rendite und Zinsansammlung

Anfangskapital | Kapital nach 10 Jahren | Zinsertrag nach 10 Jahren |

|---|---|---|

5.000 € | 8.144 € | 3.144 € |

10.000 € | 16.289 € | 6.289 € |

25.000 € | 40.722 € | 15.722 € |

50.000 € | 81.445 € | 31.445 € |

Bei einem Anfangskapital von 5.000 € erzielen Sie bei 5 % Zinsen und unter Berücksichtigung der Zinseszinsen nach 25 Jahren immerhin 11.932 € Rendite. Bei einer Investition von 10.000 € kommen Sie bereits auf fast 24.000 € Zinsertrag. Bei einer Einlage von 25.000 € erwirtschaften Sie etwa 60.000 € Rendite und bei 50.000 € sogar fast 120.000 €.

4. Häufigkeit der Zinszahlungen

Ob die Zinszahlungen einmal im Jahr, einmal pro Quartal oder einmal im Monat erfolgen, hat Auswirkungen auf den Zinseszinseffekt. Es gilt: Je öfter verzinst wird, je kürzer also eine Zinsperiode, desto besser für Sie. Warum ist das so? Je öfter die Bank Ihr Guthaben verzinst, desto schneller erhalten Sie Zinserträge. Diese werden dann beim nächsten Mal schon mitverzinst und sorgen so für einen schnelleren Anstieg der Zinskurve. Sie erhalten dann effektiv einen höheren Zinssatz. Im Folgenden sehen Sie, wie häufigere Verzinsung Ihre Zinserträge steigert.

Zinsertrag für 10.000 € bei einem Nominalzins von 5 % p. a. mit unterschiedlichen Zinsperioden

Zinsertrag | Jährliche Verzinsung | Quartalsweise Verzinsung | Monatliche Verzinsung |

|---|---|---|---|

nach 1 Jahr | 500 € | 509 € | 512 € |

nach 10 Jahren | 6.289 | 6.429 € | 6.476 € |

nach 25 Jahren | 23.864 € | 24.597 € | 24.844 € |

Bei einer Anlagesumme von 10.000 € erhalten Sie im ersten Jahr bei Verzinsung pro Quartal 9 € bzw. bei monatlicher Gutschrift 12 € mehr als bei jährlicher Abrechnung. Nach 10 Jahren beträgt der Unterschied bereits 140 bzw. 187 €. Nach 25 Jahren können Sie sich über zusätzliche 733 € bzw. 980 € freuen. Zum Hintergrund: Der effektive Zins, den Sie auf Ihr Sparguthaben erhalten, ändert sich abhängig von der Verzinsungshäufigkeit. In der Tabelle haben wir die unterschiedlichen Effektivzinsen bei einem Nominalzins von 5 % p. a. einmal gegenübergestellt

Unterschied im Effektivzins von jährlicher, quartalsweiser und monatlicher Verzinsung

| Häufigkeit der Verzinsung | Effektiver Zinssatz |

|---|---|

| jährlich | 5,00 % |

| quartalsweise | 5,09 % |

| monatlich | 5,12 % |

Wenn Ihre Bank einmal pro Quartal abrechnet, so erhalten Sie effektiv 5,09 % Zinsen pro Jahr. Die Berechnung für den Quartalszins lautet: 5 % : 4 = 1,25 %. Auf den jährlichen Effektivzins bei monatlicher Gutschrift kommen Sie dann, indem Sie die Zinssätze für die Quartale miteinander multiplizieren, also 1,25 % x 1,25 % x 1,25 % x 1,25 % = 5,09 %.

Bei monatlicher Verzinsung werden aus 5 % nominalem Jahreszinssatz sogar effektiv 5,12 %. Sie berechnen den monatlichen Zins, indem Sie den Jahreszins durch 12 teilen. Der effektive Zins bei monatlicher Abrechnung ergibt sich dann aus der Multiplikation der Monatszinsen miteinander.

Wenn Sie die Wahl haben, wählen Sie bei gleich hohem Zinssatz die Bank, die Ihren Anlagebetrag am häufigsten verzinst. Eine monatliche Zins-Gutschrift ist am günstigsten, aber auch eine Verzinsung pro Quartal bringt Ihnen mehr Rendite als eine jährliche Abrechnung.

Welche Geldanlagen eignen sich besonders zum Zinseszins-Sparen?

Geldanlagen in Tagesgeld, Festgeld und bestimmte Investmentfonds eignen sich besonders gut zum Zinseszins-Sparen. ETFs sind passiv verwaltete Aktienfonds, die einem Index folgen. Ein Teil von ihnen legt die Dividenden direkt wieder im Fondsvermögen an, was ähnlich wie Zinsen auf Spareinlagen das angelegte Vermögen erhöht und den Zinseszinseffekt pusht. Diese ETFs nennt man thesaurierend. Aber auch bei Sparbriefen, Anleihen und Aktienfonds können Sie in den Genuss des Zinseszinseffektes kommen.

Für all diese Geldanlagen gilt: je höher die Anlagesumme, je höher der Zinssatz bzw. Rendite, je länger die Laufzeit und je häufiger die Verzinsung, desto stärker profitieren Sie vom Zinseszinseffekt.

Beachten Sie dabei, dass sich diese Anlageformen hinsichtlich ihrer Sicherheit unterscheiden: Tages- und Festgeld sowie Sparbriefe sind sehr sichere Anlageformen, die durch die Einlagensicherung geschützt sind. Auch Anleihen sind sicher, während Anleger, die auf aktiv gemanagte Aktienfonds oder ETFs setzen, sich einem höheren Risiko aussetzen. Doch auf sie wartet in der Regel auch eine höhere Rendite.

Bei einer Investition in ETFs sollten Sie einen langen Anlagehorizont haben. Investmentfonds erleiden an der Börse in der Regel zwischenzeitlich teils erhebliche Wertschwankungen. Über einen Zeitraum von 15 Jahren oder mehr machen Sie mit Welt-ETFs dagegen relativ sicher Gewinn.

Lohnt sich der Zinseszinseffekt bei Tages- und Festgeld?

Viele Banken bieten wieder attraktive Zinsen für Einlagen, was sich für Sparer lohnt. Deswegen kann jetzt auch hinsichtlich des Zinseszinses ein guter Zeitpunkt für den Einstieg in Tagesgeld und Festgeld sein. Denn je höher der Zinssatz ist, den Sie auf Ihre Einlage erhalten, desto mehr lohnt sich der Zinseszinseffekt. Einen Überblick über die Angebote erhalten Sie in unserem umfangreichen Tagesgeld Vergleich.

Je mehr Geld Sie investieren und je länger Sie dies anlegen, umso mehr profitieren Sie vom Zinseszins. Der Zinseszins bei Tagesgeld wirkt wegen der häufigeren Zinszahlungen, die hier oft monatlich oder quartalsweise abgerechnet werden, schneller. Jedoch ist hier der Zinssatz in der Regel niedriger als bei Festgeldkonten, was den Zinseszinseffekt schmälert.

Bei Festgeld mit Zinseszins können Sie Ihre Sparziele schneller erreichen, als wenn Sie die Zinsen erst am Ende der Laufzeit erhalten. Jedoch besteht bei Festgeldanlagen seltener die Möglichkeit, die gutgeschriebenen Zinsen direkt wieder mit anzulegen. Achten Sie bei aktuellen Angeboten darauf, ob diese Ihnen Zinseszinsen ermöglichen. Wenn Sie wissen wollen: Wo bekommt man Zinseszins? Dann schauen Sie in unseren Festgeld Vergleich. Unter dem Punkt „Zinsertrag“ haben wir dort Zins und Zinseszins genau für Sie ausgerechnet, die Sie bei der gewählten Bank und der gewünschten Laufzeit erhalten.

Wie funktioniert der Zinseszins bei ETF-Sparplan und Aktien?

Auch bei Aktien, aktiv gemanagten Fonds und passiven ETFs wirkt der Zinseszinseffekt, auch wenn Sie auf Ihre Geldanlage streng genommen keine Zinsen, sondern Dividenden und Rendite erhalten. Dies gilt auch bei einem Aktien- oder Fonds-Sparplan oder einem ETF-Sparplan, bei dem Sie regelmäßig, beispielsweise einmal im Monat, einen festen Betrag in eine Aktie oder einen Indexfonds (ETF) investieren.

Wie funktioniert der Zinseszins bei Aktien?

Die meisten an der Börse gelisteten Unternehmen schütten regelmäßig Dividenden als Teil der Gewinne an ihre Aktionäre aus. Üblich sind dabei Dividendenrenditen von 1,5–5 %. Diese Aktien-Dividenden sollten Sie möglichst direkt wieder investieren, um in den vollen Genuss der Zinseszinsen zu kommen. Bei Investmentfonds und ETFs wird zwischen ausschüttenden und thesaurierenden Fonds unterschieden, wobei die letzteren die erhaltenen Dividenden direkt reinvestieren. Mit einer Geldanlage in wiederanlegende Fonds maximieren Sie also automatisch Ihren Zinseszinseffekt.

Auf deutsche Aktien erfolgt die Dividendenzahlung nur einmal im Jahr. Bei ausländischen Aktien kann die Dividende auch quartalsweise oder monatlich ausgeschüttet werden. Bei Aktien aus den USA erhalten Sie die Dividendenzahlung in der Regel vierteljährlich. Eine häufigere Auszahlung ist für Sie von Vorteil: Sie sorgt für eine bessere Ausnutzung des Zinseszinseffekts. Somit profitieren Sie bei Welt-ETFs wegen der häufigeren Dividendenausschüttungen in der Regel stärker vom Zinseszins als beispielsweise bei einem DAX-ETF.

Mit ETFs wie einem MSCI-World-ETF oder einem MSCI-ACWI-ETF verteilen Sie Ihr Risiko zudem besser als mit Einzelaktien, da Sie in einen Welt-Index investieren, der Tausende verschiedener Unternehmen aus vielen Ländern und Branchen enthält. Wenn eine Firma Verluste macht oder pleitegeht, fangen andere Konzerne dies wieder auf. Bei einzelnen Aktien haben Sie dieses Sicherheitsnetz nicht.

Machen Sie nicht den Fehler, nur auf die Höhe der Dividende zu schauen, wenn Sie die Attraktivität einer Geldanlage an der Börse beurteilen. Ihre Rendite besteht in erster Linie aus dem Kursgewinn der Aktie bzw. des Fonds. Top-Konzerne wie Tesla, Google oder Amazon schütten z. B. gar keine Dividenden aus.

Wie funktioniert Zinseszins bei ETF-Sparplänen?

Viele Anleger betrachten Ihre Rendite auf ETFs ähnlich wie Zinsen auf Spareinlagen. Als Beispiel: Ein MSCI World-ETF hat in der historischen Analyse zwischen 1975 und Ende 2019 im Durchschnitt 9 % Rendite pro Jahr erzielt. Wenn Sie diese Rendite zukünftig pro Jahr erreichen, profitieren Sie erheblich vom Zinseszinseffekt. In der folgenden Aufstellung rechnen wir dies mit einem monatlichen Sparplan von 500 € durch.

Beispielrechnung: Vermögensaufbau mit ETF-Sparplan von 500 € pro Monat

| ETF | MSCI-World-ETF |

|---|---|

| Jährliche Rendite | 9 % |

| Vermögen nach 10 Jahren | 95.602 € |

| Rendite nach 10 Jahren | 35.602 € |

| Vermögen nach 25 Jahren | 532.980 € |

| Rendite nach 25 Jahren | 382.980 € |

Nach 10 Jahren haben Sie 60.000 € investiert und mit Ihrem ETF mit Hilfe des Zinseszins-Effekts rechnerisch über 35.000 € an Rendite erzielt. Nach 25 Jahren besitzen Sie über eine halbe Million Euro, von der mehr als 380.000 € auf Gewinne einschließlich der Zinseszinsen entfällt.

Doch Vorsicht: Dieser Zinseszinsrechner für Ihren Sparplan mit einem Durchschnittswert ist nur eine von vielen Möglichkeiten, wie sich Ihre Investition in einen MSCI-World-ETF entwickeln kann. Es ist sehr unwahrscheinlich, dass der Fonds in jedem Jahr genau 9 % Rendite erzielt. Stattdessen kann er beispielsweise in einem Jahr +18 %, im nächsten -25 % und im übernächsten +11 % Gewinn erwirtschaften.

ETFs im Vergleich

ETFs versprechen hohe Renditen, doch die Auswahl ist groß. Unser ETF Vergleich zeigt Ihnen, bei welchen ETFs sich eine Investition lohnt!

jetzt ETFs vergleichenAufgrund der Schwankungen am Markt kaufen Sie für die gleichbleibende Summe von 500 € in jedem Monat unterschiedlich viele Anteile des ETFs ein. Steht der Kurs hoch, erhalten Sie wenige Anteile. Ist der Kurs niedrig, bekommen Sie mehr. Mit fallenden oder steigenden Kursen sinkt oder erhöht sich in der Folge auch Ihre Rendite. Diese Schwankungen sowie die Reihenfolge, in der sie auftreten, haben einen erheblichen Einfluss auf Ihre Gesamtrendite. Dies nennt man Rendite-Reihenfolge-Risiko. Anders als beispielsweise bei Festgeld lässt sich bei einer Investition in ETFs nicht mit Bestimmtheit voraussagen, wie sich Ihr Vermögen entwickelt.

Wie wirkt die Abgeltungssteuer auf den Zinseszins?

Wenn Sie auf Geldanlagen Zinsen inklusive Zinseszinsen erhalten, wird darauf grundsätzlich 25 % Abgeltungssteuer plus Solidaritätszuschlag plus eventuell Kirchensteuer fällig. Es handelt sich insgesamt um einen Steuersatz von mindestens 26,375 %. Er betrifft Zinsen auf Tages- und Festgeld ebenso wie erfolgte Dividendenausschüttungen und realisierte Gewinne aus Aktiengeschäften, ETFs oder Fonds. Deutsche Banken führen die Abgeltungssteuer direkt ans Finanzamt ab. Diese steuerlichen Abgaben reduzieren Ihre Zinsen und Zinseszinsen und schmälern den Zinseszinseffekt.

Im Folgenden sehen Sie beispielhaft, wie sich Ihre Zinserträge mit und ohne Abgeltungssteuer sowie mit einem Freistellungsauftrag in Höhe von 1.000 € entwickeln würden.

Zinsertrag und Steuern bei einer Geldanlage mit 5 % Zinsen und einer Laufzeit von 10 Jahren

| Anfangskapital | 10.000 € | 50.000 € |

|---|---|---|

| Zinsertrag ohne Steuern | 6.289 € | 31.445 € |

| Zinsertrag nach Steuern ohne Freistellungsauftrag | 4.355 € | 21.775 € |

| Zinsertrag nach Steuern mit Freistellungsauftrag | 6.289 € | 24.895 € |

Während einer 10-jährigen Laufzeit schöpfen Zins und Zinseszins einer Anlage in Höhe von 10.000 € Ihren Freistellungsauftrag noch nicht aus. Sie müssen mit einem Freistellungsauftrag noch keine Steuern zahlen. Ohne Freistellungsauftrag büßen Sie jedoch knapp 2.000 € ein.

Anders sieht es bei einem Anfangskapital in Höhe von 50.000 € aus: Hier erhalten Sie auch mit einem Freistellungsauftrag innerhalb von 10 Jahren weniger Zinsen, als wenn es die Steuer nicht gäbe. Der Unterschied beträgt ca. 7.000 €. Ohne Freistellungsauftrag erhöhen sich Ihre Abzüge noch einmal um ca. 3.000 €.

Jedem Anleger steht ein Steuerfreibetrag von 1.000 € auf Kapitalerträge zu, Verheirateten zusammen 2.000 €. Bis zu dieser Summe entfällt die Besteuerung, sofern Sie einen ausreichenden Freistellungsauftrag bei Ihrer Bank bzw. Ihrem Depotanbieter eingereicht haben.

Viele Anleger setzen aus steuerlichen Gründen auf thesaurierende ETFs. Im Unterschied zu ausschüttenden Indexfonds legen thesaurierende ETFs die ausgeschütteten Dividenden der im Fonds enthaltenen Unternehmen direkt wieder im Fondsvermögen an und zahlen sie nicht an die Anleger aus, sodass der Zinseszinseffekt greift. Das heißt: Zum Zeitpunkt der Dividenden-Auszahlung fällt noch keine Steuer bei Ihnen an. Bedenken Sie jedoch, dass die Abgeltungssteuer dann später fällig wird, wenn Sie Fonds-Anteile verkaufen und dadurch Gewinne realisieren.

Einige Anleger, die ihren Sparerfreibetrag bislang noch nicht ausschöpfen, setzen ebenfalls aus steuerlichen Gründen bewusst auf ausschüttende ETFs oder Aktien mit hoher Dividendenquote. Denn durch die Dividenden-Zahlungen nutzen Sie einen größeren Teil Ihres Pauschbetrags aus und müssen dann später auf diese Erträge keine Steuern mehr entrichten. Um den Zinseszinseffekt Ihrer Geldanlage mitzunehmen, sollten Sie jedoch nicht vergessen, Ihre Kapitalerträge dann direkt wieder anzulegen.

Immer wenn Sie Anteile an Aktien oder Fonds verkaufen, kann die Abgeltungssteuer anfallen. Denken Sie daher zu Beginn Ihres Investments gründlich über Ihre Anlagestrategie nach und bleiben Sie dann idealerweise bei Ihrem Plan. Schichten Sie Ihr Aktien- oder ETF-Portfolio nur aus guten Gründen und nie aus einer Laune heraus um – das käme sie sonst teuer zu stehen.

Wann arbeitet der Zinseszinseffekt gegen mich?

Besonders in zwei Fällen arbeitet der Zinseszinseffekt gegen Sie:

- wenn Sie einen Kredit abzahlen

- wenn bei Ihren Investmentfonds eine prozentuale Gebühr fällig wird

1. Wie wirkt der Zinseszins bei Krediten?

Darlehenszinsen summieren sich schnell zu großen Summen. Viele Kreditnehmer unterschätze diese. Egal, ob Sie einen Immobilienkredit, einen Ratenkredit, einen Dispokredit oder einen Blitzkredit abzahlen, der Zinseszinseffekt ist hier Ihr Feind. Bezahlen Sie die fälligen Raten daher direkt, damit sich die Darlehenssumme nicht erhöht, und bemühen Sie sich, Ihre Schulden schnell abzutragen. Je höher der Zinssatz, je länger die Laufzeit und je höher die Darlehenssumme, desto stärker fällt der Zinseszins ins Gewicht. Wegen des exponentiellen Wachstums von Zinseszinsen können Kreditnehmern die Schulden schnell über den Kopf wachsen. Es ist nicht schwer, in eine Schuldenspirale zu geraten.

2. Wie wirkt der Zinseszins bei Fondsgebühren?

Bei Investmentfonds wie aktiv gemanagten Aktienfonds oder ETFs, also passiven Indexfonds, wird jährlich eine Gesamtkostenquote TER fällig. Auch hier kommt der Zinseszins zum Tragen und zwar zu Ihrem Nachteil. Er schmälert Ihre Rendite. Achten Sie daher darauf, dass der ETF, den Sie besparen, eine möglichst geringe TER aufweist. Damit sparen Sie vor allem bei langer Haltedauer viel Geld.

Zinseszinseffekt am Beispiel der TER von Investmentfonds bei einer Anlagesumme von 25.000 €

| Anlageform | ETF 1 | ETF 2 | Aktienfonds |

|---|---|---|---|

| TER | 0,07 % | 0,2 % | 1,7 % |

| Kursgewinn pro Jahr | 8 % | 8 % | 8 % |

| Kosten nach 1 Jahr | 7 € | 20 € | 170 € |

| Netto-Rendite nach 1 Jahr | 7,93 % | 7,8 % | 6,3 % |

| Kosten nach 25 Jahren | 1.101€ | 3.101 € | 22.424 € |

| Endbetrag nach 25 Jahren | 67.384 € | 65.384 € | 46.061 € |

Wir nehmen an, dass die Kursentwicklung der drei Fonds gleich ist. In der Tabelle sehen, Sie dass die geringen TER-Kosten im ersten Jahr vielleicht noch vernachlässigbar scheinen. Die beiden ETFs kosten 7 € bzw. 20 €, der aktiv gemanagte Aktienfonds schlägt immerhin mit 170 € zu Buche.

Doch nach 25 Jahren sind die Kosten quasi explodiert: Selbst für den günstigen ETF haben Sie insgesamt ca. 1.100 € gezahlt. Für den etwas teureren ETF wurde die dreifache Summe fällig. Und für den Aktienfonds mussten Sie über 22.000 € berappen. Kein Wunder, dass diese Kosten Ihre Rendite beim Aktienfonds empfindlich gedrückt haben. Sie haben mit dieser Investition etwa ein Drittel weniger Gewinn gemacht als mit dem günstigen ETF.

Zinseszinseffekt: Wann lohnt er sich?

Um den Zinseszinseffekt voll auszunutzen, lohnen sich vor allem Geldanlagen mit hohen Zinsen bzw. Renditen, die Ihnen schon während des Anlagezeitraums gutgeschrieben werden. Dabei kann es sich ebenso um Aktienfonds, Einzel-Aktien und ETFs handeln wie um eine Festgeldanlage oder ein Tagesgeldkonto. Auf Spareinlagen erhalten Sie in der Regel weniger Zinsen, diese sind dafür oft garantiert. Zudem haben Sie Planungssicherheit und aufgrund der Einlagensicherung kein Verlustrisiko.

Geldanlagen mit langer Laufzeit nutzen das Phänomen Zins und Zinseszins ebenfalls maximal aus. Bei Einmalanlagen starten Sie direkt mit hohen Zinserträgen, während diese bei einem Sparplan erst langsam ansteigen. Trotzdem ist auch das Fondssparen, ein Aktien- oder ETF-Sparplan eine gute Möglichkeit, vom Zinseszins zu profitieren. Gerade bei der Altersvorsorge kann der Zinseszinseffekt eine große Hilfe sein. Sie sollten außerdem die Abgeltungssteuer im Blick haben und einen Freistellungsauftrag einrichten.

Häufige Fragen zum Zinseszins

Wie wirkt sich die Höhe der Zinsen und der Laufzeit auf den Zinseszins aus?

Je höher der Zinssatz, desto stärker wirkt sich der Zinseszins aus. Minizinsen verlangsamen Ihre Rendite. Bei Inflation kann die Realrendite negativ ausfallen. Für die Laufzeit Ihrer Geldanlage gilt: Je länger die Laufzeit, desto besser für den Zinseszinseffekt. Bei einer kurzen Anlagedauer kommt der Zinseszins weniger zum Tragen.

Was hat Albert Einstein über den Zinseszins gesagt?

Es gibt keinen Beleg dafür, dass der Physiker Albert Einstein sich jemals zum Zinseszins geäußert hat. Dessen ungeachtet, werden ihm in Finanzkreisen und dem Internet allerhand Zitate zu diesem Phänomen in den Mund gelegt. So soll er gesagt haben: „Der Zinseszins ist die mächtigste Kraft im Universum“ und: „Der Zinseszins ist das 8. Weltwunder“.

Was ist ein Zinseszins-Beispiel?

Wenn Sie auf Ihrem Tagesgeldkonto 10.000 € anlegen, die mit 5 % verzinst werden, erhalten Sie im ersten Jahr 500 € Zinsen. Im zweiten Jahr ist Ihr Anlagebetrag um die 500 € Zinsertrag aus dem ersten Jahr gestiegen. Sie erzielen nun also auf 10.500 € Zinsen in Höhe von 5 %, was 525 € entspricht. 25 € davon sind Zinsen, die Sie auf Zinsen erhalten, also Zinseszinsen.

Im Laufe der Zeit steigen die Zinseszinsen exponentiell an. Dadurch verdoppelt sich Ihre Geldanlage schneller. Nach 50 Jahren haben Sie über 114.000 € auf dem Konto, davon gehen über 100.000 € auf Zins und Zinseszins zurück. Ohne Zinseszinsen würden Sie nach 50 Jahren nur 35.000 € Tagesgeld besitzen.

Wie lautet die Zinseszinsformel?

Die Formel zur Berechnung des Zinseszinses lautet: Endkapital = Anfangskapital × ZinssatzAnzahl an Jahren oder auch Kn = K0 × qn.

Was ist der Unterschied zwischen Zinsen und Zinseszins?

Der Begriff Zinseszins bezieht sich auf Zinsen, die Ihnen auf bereits erhaltene Zinsen gutgeschrieben werden. Hier eine Zinseszins-Erklärung an einem Beispiel: Wenn Sie im letzten Jahr 50 € Zinsen auf eine Geldanlage in Höhe von 1.000 € erhalten haben, so liegen in diesem Jahr zusätzlich zu dem Anfangskapital von 1.000 € eben diese 50 € auf ihrem Konto.

Die Bank verzinst Ihnen in diesem Jahr zusätzlich zu den 1.000 € auch diese 50 €. Die Zinsen, die Sie auf diese 50 € erhalten, sind dann Zinseszinsen, da es sich bei den 50 € ja um Zinsen handelte. Bei gleichbleibendem Zinssatz bekommen Sie dafür 2,50 € Zinseszins gutgeschrieben.